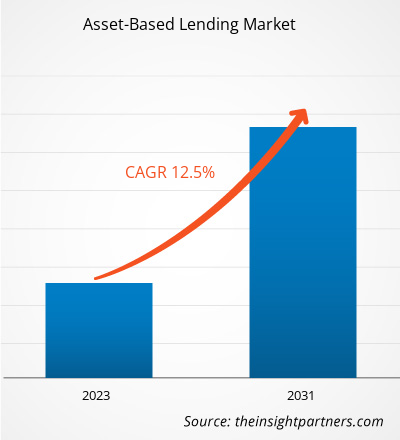

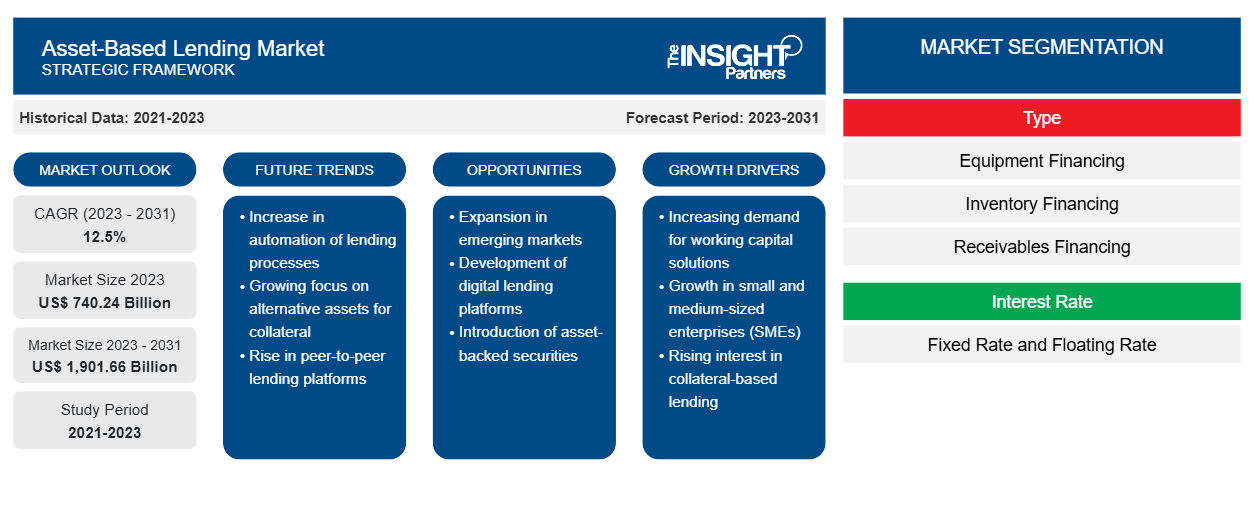

من المتوقع أن ينمو حجم سوق الإقراض القائم على الأصول من 740.24 مليار دولار أمريكي في عام 2023 إلى 1901.66 مليار دولار أمريكي بحلول عام 2031؛ ومن المتوقع أن يتوسع بمعدل نمو سنوي مركب قدره 12.5٪ من عام 2023 إلى عام 2031. ومن المتوقع أن توفر معايير التأهيل الأسهل للإقراض القائم على الأصول فرص نمو عالية.

تحليل سوق الإقراض القائم على الأصول

إن الإقراض القائم على الأصول هو فئة أصول كبيرة تمتد عبر العديد من قطاعات الاقتصاد المختلفة. وقد أدى إلغاء الوساطة المستمرة للتمويل المصرفي التقليدي والابتكار التكنولوجي إلى تحفيز النمو السريع في السنوات الأخيرة، ومن المتوقع أن يستمر هذا الاتجاه. إن التمويل التجاري التقليدي، الذي يقيم التدفق النقدي للشركة، فعال بالنسبة للعديد من الشركات. ومع ذلك، قد تكون بعض الشركات مؤهلة للحصول على قروض إضافية بناءً على الأصول التي تمتلكها. هذا النهج البديل، المعروف بالإقراض القائم على الأصول، هو أكثر ملاءمة لها. تسمح حلول سوق الإقراض القائم على الأصول باستخدام مجموعة واسعة من الأصول، بما في ذلك الحسابات المدينة، والأسماء التجارية، والعقارات، والملكية الفكرية، كضمان، مما يوفر الوصول إلى رأس المال الحيوي. بالنسبة للشركات التي لديها أصول كبيرة، فإن الإقراض القائم على الأصول يوفر خيارات تمويل كبيرة مع هيكل مرن يسمح باتخاذ القرارات في المستقبل. وعلاوة على ذلك، يمكن للترتيبات الخاصة مثل شرائح FILO (الأول في الدخول، والأخير في الخروج) أن تزيد من قدرة الاقتراض.

الإقراض القائم على الأصول

نظرة عامة على الصناعة

- يفضل المقرضون الضمانات عالية السيولة، مثل الأوراق المالية، والتي يمكن تحويلها إلى نقود بسهولة، في الأوقات التي يتخلف فيها المقترض عن سداد الأقساط. وتعتبر القروض مقابل الأصول المادية أكثر خطورة، وبالتالي فإن الحد الأقصى للقرض يكون في كثير من الأحيان أقل من القيمة الدفترية للأصول.

- توجد اختلافات واسعة في أسعار الفائدة، اعتمادًا على السجل الائتماني لمقدم الطلب وطول فترة ممارسة الأعمال والتدفق النقدي. كما أن التدفقات النقدية القائمة على الضمانات التي يولدها الإقراض القائم على الأصول مهمة أيضًا في وقت التضخم المرتفع وعدم اليقين الاقتصادي الكلي. تتمتع الضمانات الأساسية بقيمة ملموسة، وغالبًا ما تكون التدفقات النقدية المرتبطة بهذه الضمانات تعاقدية بطبيعتها.

- وعلاوة على ذلك، تميل القيمة الاستبدالية للضمانات المادية إلى الارتفاع مع ارتفاع الأسعار في الاقتصاد الأوسع.

قم بتخصيص هذا التقرير ليناسب متطلباتك

ستحصل على تخصيص لأي تقرير - مجانًا - بما في ذلك أجزاء من هذا التقرير، أو تحليل على مستوى الدولة، وحزمة بيانات Excel، بالإضافة إلى الاستفادة من العروض والخصومات الرائعة للشركات الناشئة والجامعات

-

احصل على أهم اتجاهات السوق الرئيسية لهذا التقرير.ستتضمن هذه العينة المجانية تحليلاً للبيانات، بدءًا من اتجاهات السوق وحتى التقديرات والتوقعات.

محركات وفرص سوق الإقراض القائم على الأصول

الإقراض القائم على الأصول الخاصة سيقود نمو سوق الإقراض القائم على الأصول

- ويمكن اعتبار السرعة الملحوظة التي ارتفعت بها عمليات الإقراض الخاصة القائمة على الأصول نتيجة للأزمة المالية العالمية بمثابة علامة على التحول الهيكلي المستمر.

- لقد كان إلغاء الوساطة في القنوات المالية التقليدية أمراً بالغ الأهمية لنمو الإقراض الخاص القائم على الأصول على مدى السنوات القليلة الماضية. فبعد الأزمة المالية، قامت العديد من البنوك المركزية في مختلف البلدان المتقدمة بشراء الأوراق المالية المدعومة بالرهن العقاري لضخ السيولة في السوق واستعادة الثقة، في حين قامت أيضاً برفع متطلبات الاحتياطي والحد من المجازفة. وقد أدى هذا إلى فرض رسوم رأسمالية أعلى على الإقراض غير السائد.

- ولقد استجابت البنوك لهذا الأمر بخفض دفاتر قروضها وتمديد الائتمان للعملاء القدامى بشروط روتينية. وقد أدى هذا إلى عدم توفر التمويل للعديد من المستهلكين الجديرين بالائتمان، وبالتالي زيادة الطلب على الإقراض القائم على الأصول الخاصة.

- وفي ظل الاضطرابات الاقتصادية المستمرة، من المتوقع أن يوفر الاتجاه المذكور أعلاه فرصاً جيدة لنمو سوق الإقراض القائم على الأصول.

الإقراض القائم على الأصول

تحليل تجزئة تقرير السوق

- بناءً على سعر الفائدة، ينقسم السوق إلى سعر ثابت وسعر متغير.

- حقق قطاع أسعار الفائدة الثابتة أعلى حصة سوقية للإقراض القائم على الأصول في عام 2023. ويمكن أن يعزى ذلك إلى الفائدة الأساسية للقرض ذي أسعار الفائدة الثابتة المتمثلة في حماية المقترض من الزيادات غير المتوقعة وربما الكبيرة في المدفوعات الشهرية أثناء الارتفاعات المفاجئة في أسعار الفائدة. علاوة على ذلك، يمكن فهم القروض ذات أسعار الفائدة الثابتة بسهولة وتظهر اختلافًا أقل بين المقرضين.

الإقراض القائم على الأصول

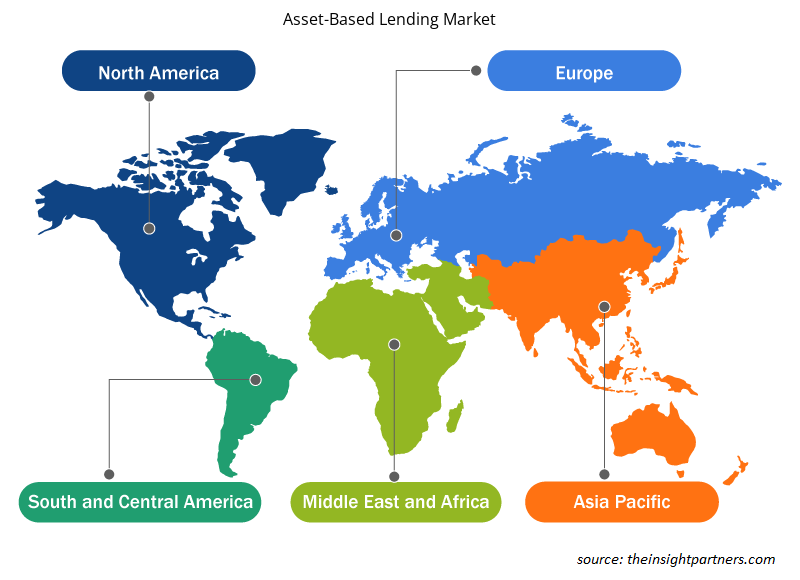

تحليل حصة السوق حسب المنطقة الجغرافية

ينقسم نطاق تقرير سوق الإقراض القائم على الأصول بشكل أساسي إلى خمس مناطق - أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية. تشهد منطقة آسيا والمحيط الهادئ نموًا سريعًا، ولكن من المتوقع أن تحتفظ أمريكا الشمالية بأكبر حصة في سوق الإقراض القائم على الأصول. لقد قدم التطور الاقتصادي الكبير في منطقة آسيا والمحيط الهادئ والاهتمام المتزايد بالتداول فرصًا كبيرة لتوسيع الإقراض القائم على الأصول. في الولايات المتحدة، قام المقرضون غير المصرفيين بتوسيع الإقراض القائم على الأصول مقابل أكثر من 20٪ من الأصول المتاحة كضمان. تعزز مثل هذه الاتجاهات نمو السوق في أمريكا الشمالية.

الإقراض القائم على الأصول

رؤى إقليمية حول سوق الإقراض القائم على الأصول

لقد قام المحللون في Insight Partners بشرح الاتجاهات والعوامل الإقليمية المؤثرة على سوق الإقراض القائم على الأصول طوال فترة التوقعات بشكل شامل. يناقش هذا القسم أيضًا قطاعات سوق الإقراض القائم على الأصول والجغرافيا في جميع أنحاء أمريكا الشمالية وأوروبا ومنطقة آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية والوسطى.

- احصل على البيانات الإقليمية المحددة لسوق الإقراض القائم على الأصول

نطاق تقرير سوق الإقراض القائم على الأصول

| سمة التقرير | تفاصيل |

|---|---|

| حجم السوق في عام 2023 | 740.24 مليار دولار أمريكي |

| حجم السوق بحلول عام 2031 | 1,901.66 مليار دولار أمريكي |

| معدل النمو السنوي المركب العالمي (2023 - 2031) | 12.5% |

| البيانات التاريخية | 2021-2023 |

| فترة التنبؤ | 2023-2031 |

| القطاعات المغطاة |

حسب النوع

|

| المناطق والدول المغطاة |

أمريكا الشمالية

|

| قادة السوق وملفات تعريف الشركات الرئيسية |

|

كثافة اللاعبين في سوق الإقراض القائم على الأصول: فهم تأثيرها على ديناميكيات الأعمال

يشهد سوق الإقراض القائم على الأصول نموًا سريعًا، مدفوعًا بالطلب المتزايد من المستخدم النهائي بسبب عوامل مثل تفضيلات المستهلكين المتطورة والتقدم التكنولوجي والوعي المتزايد بفوائد المنتج. ومع ارتفاع الطلب، تعمل الشركات على توسيع عروضها والابتكار لتلبية احتياجات المستهلكين والاستفادة من الاتجاهات الناشئة، مما يؤدي إلى زيادة نمو السوق.

تشير كثافة اللاعبين في السوق إلى توزيع الشركات أو المؤسسات العاملة في سوق أو صناعة معينة. وهي تشير إلى عدد المنافسين (اللاعبين في السوق) الموجودين في مساحة سوق معينة نسبة إلى حجمها أو قيمتها السوقية الإجمالية.

الشركات الرئيسية العاملة في سوق الإقراض القائم على الأصول هي:

- بنك باركليز

- بنك بيركشاير

- حلول تمويل رأس المال

- كريستال المالية

- هيلتون بيرد

إخلاء المسؤولية : الشركات المذكورة أعلاه ليست مرتبة بأي ترتيب معين.

- احصل على نظرة عامة على أهم اللاعبين الرئيسيين في سوق الإقراض القائم على الأصول

"تحليل سوق الإقراض القائم على الأصول"تم إجراء التقييم بناءً على النوع ومعدل الفائدة وحجم المنظمة والجغرافيا. من حيث النوع، يتم تقسيم السوق إلى تمويل المعدات وتمويل المخزون وتمويل المستحقات وغيرها. بناءً على سعر الفائدة، يتم تقسيم السوق إلى سعر ثابت وسعر متغير. من حيث حجم المنظمة، يتم تقسيم السوق إلى الشركات الصغيرة والمتوسطة الحجم والمؤسسات الكبيرة. بناءً على الجغرافيا، يتم تقسيم السوق إلى أمريكا الشمالية وأوروبا ومنطقة آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية.

الإقراض القائم على الأصول

أخبار السوق والتطورات الأخيرة

تتبنى الشركات استراتيجيات غير عضوية وعضوية مثل عمليات الدمج والاستحواذ في سوق الإقراض القائم على الأصول. وفيما يلي بعض التطورات الرئيسية التي شهدتها السوق مؤخرًا:

- في مارس 2024، حصلت شركة Praetura Commercial Finance - بالاشتراك مع الشركة الشقيقة Zodeq - على تسهيلات توريق الإقراض القائمة على الأصول بقيمة 200 مليون جنيه إسترليني التي قدمها بنك باركليز لتعزيز الدعم للشركات الصغيرة والمتوسطة الحجم في جميع أنحاء المملكة المتحدة. يعزز تسهيل باركليز قدرة Praetura على تلبية الطلب المتزايد على الإقراض البديل، حيث تتوقع الشركة دعم أكثر من 1000 شركة صغيرة ومتوسطة الحجم إضافية كل عام.

[المصدر: Praetura Commercial Finance، موقع الشركة على الويب]

- في أكتوبر 2023، أعلنت Solifi، الشريك العالمي لبرمجيات التكنولوجيا المالية للتمويل المضمون، عن أحدث تحسينات المنتج للإقراض القائم على الأصول من Solifi. يتضمن الإصدار العديد من الميزات الجديدة التي تهدف إلى تحسين الكفاءة من خلال الأتمتة وإعداد التقارير وتجربة العملاء. تتيح منصة SaaS Open Finance الخاصة بالشركة الإصدار السريع للميزات الجديدة التي تعمل على تحسين الاتصال بين المقرضين والمقترضين. تقلل هذه الميزات الجديدة من متطلبات إعداد التقارير اليدوية مع جلب الابتكار إلى الإقراض القائم على الأصول وتمويل المستحقات لدى الشركة للمقرضين والعملاء دون تعطيل أعمالهم.

[المصدر: Solifi، موقع الشركة على الويب]

الإقراض القائم على الأصول

تغطية تقرير السوق والمنتجات النهائية

يقدم تقرير السوق حول "حجم سوق الإقراض القائم على الأصول والتوقعات (2021-2031)" تحليلاً مفصلاً للسوق يغطي المجالات التالية-

- حجم السوق والتوقعات على المستوى العالمي والإقليمي وعلى مستوى الدولة لجميع قطاعات السوق الرئيسية المشمولة بالنطاق.

- ديناميكيات السوق مثل المحركات والقيود والفرص الرئيسية.

- الاتجاهات المستقبلية الرئيسية.

- تحليل مفصل لـ PEST و SWOT

- تحليل السوق العالمي والإقليمي يغطي اتجاهات السوق الرئيسية، واللاعبين الرئيسيين، واللوائح، والتطورات الأخيرة في السوق.

- تحليل المشهد الصناعي والمنافسة الذي يغطي تركيز السوق، وتحليل الخريطة الحرارية، واللاعبين الرئيسيين، والتطورات الأخيرة.

- ملفات تعريفية مفصلة للشركة.

- التحليل التاريخي (سنتان)، سنة الأساس، التوقعات (7 سنوات) مع معدل النمو السنوي المركب

- تحليل PEST و SWOT

- حجم السوق والقيمة / الحجم - عالمي، إقليمي، بلد

- الصناعة والمنافسة

- مجموعة بيانات إكسل

التقارير الحديثة

شهادات العملاء

سبب الشراء

- اتخاذ قرارات مدروسة

- فهم ديناميكيات السوق

- تحليل المنافسة

- رؤى العملاء

- توقعات السوق

- تخفيف المخاطر

- التخطيط الاستراتيجي

- مبررات الاستثمار

- تحديد الأسواق الناشئة

- تحسين استراتيجيات التسويق

- تعزيز الكفاءة التشغيلية

- مواكبة التوجهات التنظيمية

احصل على عينة مجانية ل - سوق الإقراض القائم على الأصول

احصل على عينة مجانية ل - سوق الإقراض القائم على الأصول