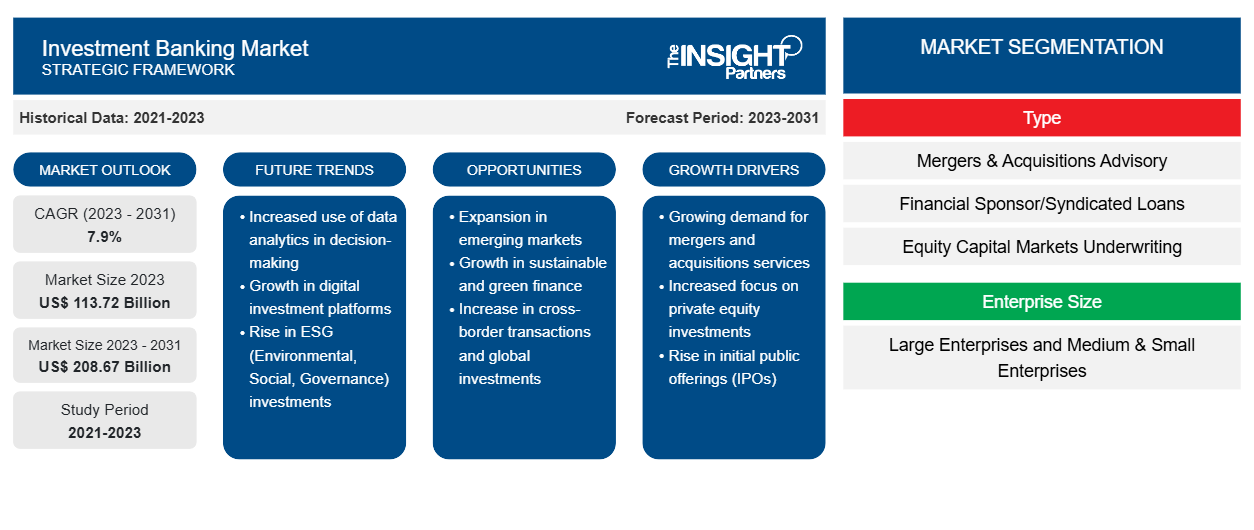

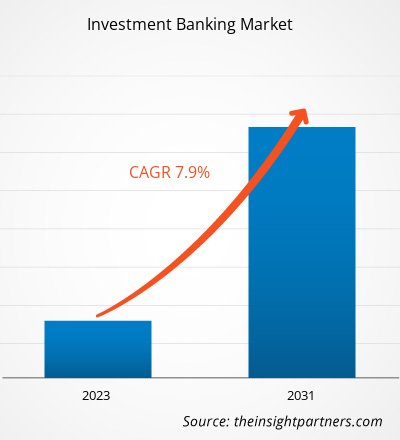

من المتوقع أن ينمو حجم سوق الخدمات المصرفية الاستثمارية من 113.72 مليار دولار أمريكي في عام 2023 إلى 208.67 مليار دولار أمريكي بحلول عام 2031؛ ومن المتوقع أن يتوسع بمعدل نمو سنوي مركب قدره 7.9٪ من عام 2023 إلى عام 2031. وتشمل اتجاهات سوق الخدمات المصرفية الاستثمارية التقدم التكنولوجي، والتبني المتزايد للعملات الرقمية، والتعاون بين شركات التكنولوجيا المالية.

تحليل سوق الخدمات المصرفية الاستثمارية

يتضمن التقرير آفاق النمو بسبب اتجاهات سوق الخدمات المصرفية الاستثمارية الحالية وتأثيرها المتوقع خلال فترة التنبؤ. تتبنى صناعة الخدمات المصرفية الاستثمارية التطورات التكنولوجية لتعزيز خدماتها وانتشارها العالمي. ويشمل ذلك استخدام الذكاء الاصطناعي (AI)، والتعلم الآلي (ML)، والمنصات الرقمية، والتقنيات المالية المبتكرة. تتبنى البنوك بشكل كبير تقنية الذكاء الاصطناعي لتبسيط تطبيقات الأعمال المتنوعة الخاصة بها. على سبيل المثال، قدمت مجموعة ING نظام KATANA وتوظف التحليلات التنبؤية لدعم تجار السندات لاتخاذ قرارات تداول أكثر تعليماً بسرعة. يساعد نظام KATANA التجار في تحليل البيانات التاريخية والحالية لتحديد السعر الصحيح في شراء وبيع السندات. وبالمثل، تكتسب تقنية الذكاء الاصطناعي زخمًا وتسرع من صناعة الخدمات المصرفية الاستثمارية. علاوة على ذلك، تعمل الحكومات والهيئات التنظيمية في مختلف الدول معًا لتحقيق التوازن بين الاستقرار المالي وحماية بيانات المستهلك وتعزيز الابتكار، مما يؤثر بشكل إيجابي على نمو سوق الخدمات المصرفية الاستثمارية.

نظرة عامة على سوق الخدمات المصرفية الاستثمارية

- يشير مصطلح الخدمات المصرفية الاستثمارية إلى قسم من أحد البنوك أو المؤسسات المالية التي تقدم خدمات استشارية في مجال عمليات الدمج والاستحواذ والاكتتاب (جمع رأس المال) للشركات والحكومات والمؤسسات. تعمل البنوك الاستثمارية كوسطاء بين المستثمرين (الكيانات التي لديها أموال للاستثمار) والشركات (الكيانات التي تحتاج إلى رأس المال لنمو أعمالها وتشغيلها).

- الفئات الأساسية للخدمات المصرفية الاستثمارية هي الاستشارات الخاصة بعمليات الدمج والاستحواذ، والاكتتاب في أسواق رأس المال، والاكتتاب في أسواق رأس المال الدائنة، والقروض المشتركة/الرعاة الماليين. يخدم مستشارو عمليات الدمج والاستحواذ عملائهم من خلال تقديم المشورة للشركات المشترية والبائعة بشأن عمليات الدمج والاستحواذ.

- تلعب الخدمات المصرفية الاستثمارية دورًا حاسمًا في مساعدة الشركات من خلال جمع رأس المال للأعمال التجارية من خلال استراتيجيات مختلفة مثل ضمان السندات والعروض العامة الأولية والقروض المشتركة. إن الحاجة المتزايدة إلى المال لتشغيل وتنمية عملياتها تخلق طلبًا على المصرفيين الاستثماريين الذين يساعدون الشركات في جمع الأموال. يدعم المصرفيون الاستثماريون الشركات من خلال تسويق الشركة للمستثمرين. كما يقومون بإجراء أبحاث السوق ومساعدة الشركات في تأمين التمويل وجمع التمويل لعمليات الدمج والاستحواذ.

قم بتخصيص هذا التقرير ليناسب متطلباتك

ستحصل على تخصيص لأي تقرير - مجانًا - بما في ذلك أجزاء من هذا التقرير، أو تحليل على مستوى الدولة، وحزمة بيانات Excel، بالإضافة إلى الاستفادة من العروض والخصومات الرائعة للشركات الناشئة والجامعات

- احصل على أهم اتجاهات السوق الرئيسية لهذا التقرير.ستتضمن هذه العينة المجانية تحليلاً للبيانات، بدءًا من اتجاهات السوق وحتى التقديرات والتوقعات.

محركات وفرص سوق الخدمات المصرفية الاستثمارية

زيادة متطلبات رأس المال بين الشركات في جميع أنحاء العالم تدفع نمو سوق الخدمات المصرفية الاستثمارية

- من المتوقع أن تؤدي متطلبات رأس المال المتزايدة بين الشركات في جميع أنحاء العالم إلى دفع سوق الخدمات المصرفية الاستثمارية خلال فترة التوقعات. يشير متطلب رأس المال إلى الأوامر والإرشادات التنظيمية التي تحددها الإدارة المالية والتي تأمر بالحد الأدنى من رأس المال الذي يجب أن يحتفظ به البنك لحماية المودعين وأصحاب المصلحة من خلال ضمان استقراره المالي. تواجه البنوك تحديات في التعامل مع متطلبات رأس المال الضخمة، مما يزيد من الطلب على خدمات الخدمات المصرفية الاستثمارية.

- تسعى البنوك بنشاط للحصول على خدمات استشارية لتحسين هياكل رأس المال لديها من أجل تلبية متطلبات عملائها. وعادة ما تكون البنوك هي التي تبدأ حملات جمع رأس المال، وتلعب البنوك الاستثمارية دورًا حاسمًا في مساعدة الشركات على زيادة توسع إيراداتها.

- على سبيل المثال، وفقًا للبنك المركزي الأوروبي، في فبراير 2023، ارتفع متوسط مبلغ متطلبات رأس المال الإجمالية والمشورة في فئة الأسهم العادية من الفئة 1 (CET1) إلى ما يقرب من 10.7% من الأصول المرجحة بالمخاطر لعام 2023 من 10.4% في عام 2022. وبالتالي، فإن متطلبات رأس المال المتزايدة بين المستهلكين لإدارة عملياتهم التجارية تدفع سوق الخدمات المصرفية الاستثمارية خلال فترة التوقعات.

تحليل تجزئة تقرير سوق الخدمات المصرفية الاستثمارية

- اعتمادًا على النوع، يتم تقسيم سوق الخدمات المصرفية الاستثمارية إلى استشارات الاندماج والاستحواذ، والراعي المالي/القروض المشتركة، والاكتتاب في أسواق رأس المال الأسهمية، والاكتتاب في أسواق رأس المال الدين.

- تتمتع شريحة الاستشارات الخاصة بعمليات الدمج والاستحواذ بحصة كبيرة في سوق الخدمات المصرفية الاستثمارية ومن المتوقع أن تتوسع بمعدل نمو سنوي مركب كبير خلال الفترة المتوقعة. ويشكل العدد المتزايد من عمليات الدمج والاستحواذ والشراكات الاستراتيجية بين الشركات في جميع أنحاء العالم محركًا لهذا القطاع.

- تخطط الشركات لتوسيع أعمالها على مستوى العالم من خلال تعزيز حصتها في السوق وتنويع محافظ منتجاتها وخدماتها من خلال أنشطة الدمج والاستحواذ. ويلعب الاستثمار المصرفي دورًا رئيسيًا في تسهيل هذه المعاملات، وإجراء العناية الواجبة، وهيكلة صفقات الاستحواذ، وتغذية السوق.

- وبالمثل، من المتوقع أن يستحوذ قطاع الرعاة الماليين/القروض المجمعة على حصة كبيرة في سوق الخدمات المصرفية الاستثمارية بحلول عام 2030. وتوفر القروض المجمعة للشركات طريقة سهلة ومريحة لجمع مبالغ كبيرة من رأس المال لمجموعة متنوعة من الأغراض، بما في ذلك رأس المال العامل والتوسع وإعادة التمويل. وتوفر القروض المجمعة حلاً تمويليًا مرنًا ومتنوعًا وفعالًا للمقرضين المؤسسيين والمقترضين من الشركات. وتتكون القروض المجمعة من قدر كبير من رأس المال، مما يسمح للمقترضين بالوصول إلى تمويل كبير لتوسيع الأعمال.

- علاوة على ذلك، تعمل القروض المجمعة على تقليل المخاطر التي يتعرض لها المقرضون الأفراد من خلال توزيع مبلغ القرض بين العديد من المقرضين. ويتقاسم المقرضون المخاطر في حالة تخلف المقترض عن السداد، مما يقلل من التأثير على أي مؤسسة واحدة ويدعم نمو القطاع بشكل إيجابي.

تحليل إقليمي لسوق الخدمات المصرفية الاستثمارية

ينقسم نطاق تقرير سوق الخدمات المصرفية الاستثمارية بشكل أساسي إلى خمس مناطق - أمريكا الشمالية وأوروبا ومنطقة آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية. تشهد أمريكا الشمالية نموًا سريعًا ومن المتوقع أن تحتفظ بحصة كبيرة في سوق الخدمات المصرفية الاستثمارية. إن التقدم التكنولوجي والتبني المتزايد للمنصات الرقمية لتبسيط عملية التوزيع هي التي تقود السوق. تساعد برامج المحادثة الآلية العملاء على إدارة شؤونهم المالية بشكل فعال، وتدعم البنوك لتحديد الأنماط في الجرائم الإلكترونية باستخدام خوارزميات التعلم الآلي . هذا يشجع الأفراد على الاستثمار في التقنيات المتقدمة لتوسيع أعمالهم. الفوائد الكبيرة التي توفرها عملية الدلالة، مثل كونها أكثر سهولة في الوصول إليها وفعالية من حيث التكلفة، تغذي السوق.

رؤى إقليمية حول سوق الخدمات المصرفية الاستثمارية

لقد قام المحللون في Insight Partners بشرح الاتجاهات والعوامل الإقليمية المؤثرة على سوق الخدمات المصرفية الاستثمارية طوال فترة التوقعات بشكل شامل. يناقش هذا القسم أيضًا قطاعات سوق الخدمات المصرفية الاستثمارية والجغرافيا في جميع أنحاء أمريكا الشمالية وأوروبا ومنطقة آسيا والمحيط الهادئ والشرق الأوسط وأفريقيا وأمريكا الجنوبية والوسطى.

- احصل على البيانات الإقليمية المحددة لسوق الخدمات المصرفية الاستثمارية

نطاق تقرير سوق الخدمات المصرفية الاستثمارية

| سمة التقرير | تفاصيل |

|---|---|

| حجم السوق في عام 2023 | 113.72 مليار دولار أمريكي |

| حجم السوق بحلول عام 2031 | 208.67 مليار دولار أمريكي |

| معدل النمو السنوي المركب العالمي (2023 - 2031) | 7.9% |

| البيانات التاريخية | 2021-2023 |

| فترة التنبؤ | 2023-2031 |

| القطاعات المغطاة | حسب النوع

|

| المناطق والدول المغطاة | أمريكا الشمالية

|

| قادة السوق وملفات تعريف الشركات الرئيسية |

|

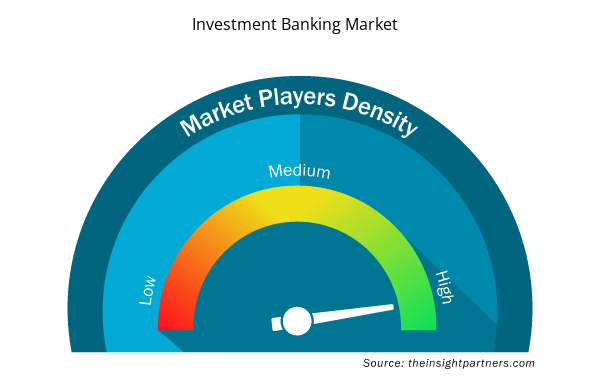

كثافة اللاعبين في سوق الخدمات المصرفية الاستثمارية: فهم تأثيرها على ديناميكيات الأعمال

يشهد سوق الخدمات المصرفية الاستثمارية نموًا سريعًا، مدفوعًا بالطلب المتزايد من جانب المستخدم النهائي بسبب عوامل مثل تفضيلات المستهلكين المتطورة والتقدم التكنولوجي والوعي المتزايد بفوائد المنتج. ومع ارتفاع الطلب، تعمل الشركات على توسيع عروضها والابتكار لتلبية احتياجات المستهلكين والاستفادة من الاتجاهات الناشئة، مما يؤدي إلى زيادة نمو السوق.

تشير كثافة اللاعبين في السوق إلى توزيع الشركات أو المؤسسات العاملة في سوق أو صناعة معينة. وهي تشير إلى عدد المنافسين (اللاعبين في السوق) الموجودين في مساحة سوق معينة نسبة إلى حجمها أو قيمتها السوقية الإجمالية.

الشركات الرئيسية العاملة في سوق الخدمات المصرفية الاستثمارية هي:

- باركليز بي إل سي

- بنك أوف أمريكا كورب

- مجموعة سيتي جروب

- مورجان ستانلي

- مجموعة جولدمان ساكس

إخلاء المسؤولية : الشركات المذكورة أعلاه ليست مرتبة بأي ترتيب معين.

- احصل على نظرة عامة على أهم اللاعبين الرئيسيين في سوق الخدمات المصرفية الاستثمارية

"تحليل سوق الخدمات المصرفية الاستثمارية"تم تنفيذه على أساس النوع وحجم المؤسسة والصناعة والمستخدم النهائي والجغرافيا. بناءً على النوع، يتم تقسيم السوق إلى استشارات الاندماج والاستحواذ، والراعي المالي/القروض المشتركة، والاكتتاب في أسواق رأس المال، والاكتتاب في أسواق رأس المال الدين. من حيث حجم المؤسسة، يتم تصنيف سوق الخدمات المصرفية الاستثمارية إلى شركات كبيرة ومتوسطة وصغيرة الحجم (SMEs). بناءً على المستخدمين النهائيين، يتم تقسيم سوق الخدمات المصرفية الاستثمارية إلى أفراد ومؤسسات مؤسسية. على أساس الصناعة، يتم تقسيم السوق إلى الخدمات المالية والتجزئة والجملة وتكنولوجيا المعلومات والتصنيع والرعاية الصحية والبناء وغيرها. حسب المنطقة، يتم تقسيم سوق الخدمات المصرفية الاستثمارية إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ (APAC) والشرق الأوسط وأفريقيا (MEA) وأمريكا الجنوبية (SAM).

أخبار سوق الخدمات المصرفية الاستثمارية والتطورات الأخيرة

يتم تقدير توقعات سوق الخدمات المصرفية الاستثمارية على أساس نتائج بحثية ثانوية وأولية مختلفة، مثل منشورات الشركات الرئيسية وبيانات الجمعيات وقواعد البيانات. تتبنى الشركات استراتيجيات غير عضوية وعضوية مثل عمليات الدمج والاستحواذ في سوق الخدمات المصرفية الاستثمارية. فيما يلي بعض التطورات الرئيسية الأخيرة في السوق:

- في سبتمبر 2023، قدمت شركة Bank of America Corp حلول CashPro لسلسلة التوريد لرقمنة التمويل التجاري. تعد حلول CashPro لسلسلة التوريد من الجيل التالي لتمويل سلسلة التوريد عبر الإنترنت (SCF) والتي تدعم كل من المشتري والمورد من خلال توفير وصول أسرع إلى الأموال والمعلومات. تقدم هذه الحلول فوائد كبيرة للمستخدم، بدءًا من أتمتة الحساب المفتوح، والموافقة المبسطة على الفواتير، وتحسين الرؤية داخل سلسلة التوريد، وقدرات المعالجة واتخاذ القرار بشكل أسرع.

[المصدر: بنك أوف أميركا كورب، موقع الشركة على الإنترنت]

- في أغسطس 2023، باعت مجموعة جولدمان ساكس وحدة إدارة الأموال الشخصية التابعة لها إلى شركة Creative Planning, LLC لتعزيز شراكتها الاستراتيجية. ويعزز هذا الاستحواذ شركة Creative Planning, LLC من خلال توسيع عروض إدارة الثروات للأفراد ذوي الثروات العالية في جميع أنحاء العالم.

[المصدر: بنك أوف أميركا كورب، موقع الشركة على الإنترنت]

- في مايو 2023، استحوذت شركة JPMorgan Chase & Co على بنك First Republic لتعزيز مكانتها في النظام المصرفي الأمريكي مع توسيع استراتيجيتها للثروة.

[المصدر: موقع شركة JPMorgan Chase & Co.]

- في مارس 2023، أعلنت مجموعة سيتي جروب عن بيع أعمالها المصرفية الاستهلاكية في الهند إلى بنك أكسيس. تبنت مجموعة سيتي جروب استراتيجية أوسع نطاقًا للخروج من الخدمات المصرفية الاستهلاكية عبر مختلف الأسواق العالمية.

[المصدر: Citigroup Inc، موقع الشركة على الويب]

- في 22 مارس، استحوذت شركة JPMorgan Chase & Co على Aumni لتبسيط تحليل الاستثمار في الأسواق الخاصة. Alumni عبارة عن منصة تحليل بيانات يستخدمها مستثمرو رأس المال الاستثماري. تدعم المنصة شركة JPMorgan Chase & Co لتعزيز العلاقات في الأسواق الخاصة.

[المصدر: موقع شركة JPMorgan Chase & Co.]

تقرير سوق الخدمات المصرفية الاستثمارية - التغطية والمخرجات

يقدم تقرير السوق حول "حجم سوق الخدمات المصرفية الاستثمارية والتوقعات (2021-2031)" تحليلاً مفصلاً للسوق يغطي المجالات التالية-

- حجم السوق والتوقعات على المستوى العالمي والإقليمي وعلى مستوى الدولة لجميع قطاعات السوق الرئيسية المشمولة بالنطاق.

- ديناميكيات السوق مثل المحركات والقيود والفرص الرئيسية.

- الاتجاهات المستقبلية الرئيسية.

- تحليل مفصل لـ PEST و SWOT

- تحليل السوق العالمي والإقليمي يغطي اتجاهات السوق الرئيسية، واللاعبين الرئيسيين، واللوائح، والتطورات الأخيرة في السوق.

- تحليل المشهد الصناعي والمنافسة الذي يغطي تركيز السوق، وتحليل الخريطة الحرارية، واللاعبين الرئيسيين، والتطورات الأخيرة.

- ملفات تعريفية مفصلة للشركة.

- التحليل التاريخي (سنتان)، السنة الأساسية، التوقعات (7 سنوات) مع معدل النمو السنوي المركب

- تحليل PEST و SWOT

- حجم السوق والقيمة / الحجم - عالميًا وإقليميًا وقطريًا

- الصناعة والمنافسة

- مجموعة بيانات Excel

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

الأسئلة الشائعة

The key players holding majority shares in the global investment banking market are Barclays Plc; Bank of America Corp; Citigroup Inc; Morgan Stanley; Goldman Sachs Group Inc; HSBC Holdings Plc; Credit Suisse Group AG; JPMorgan Chase & Co; UBS; and Deutsche Bank AG.

The global investment banking market is expected to reach US$ 208.67 billion by 2031.

The global investment banking market was estimated to be US$ 113.72 billion in 2023 and is expected to grow at a CAGR of 7.9% during the forecast period 2023 - 2031.

Increasing capital requirements among businesses and the growing number of merger & acquisition activities are the major factors that propel the global investment banking market.

Rising digital transformation in the financial sector is impacting investment banking, which is anticipated to play a significant role in the global investment banking market in the coming years.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

- Barclays Plc

- Bank of America Corp

- Citigroup Inc

- Morgan Stanley

- Goldman Sachs Group Inc

- HSBC Holdings Plc

- Credit Suisse Group AG

- JPMorgan Chase & Co

- UBS

- Deutsche Bank AG

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

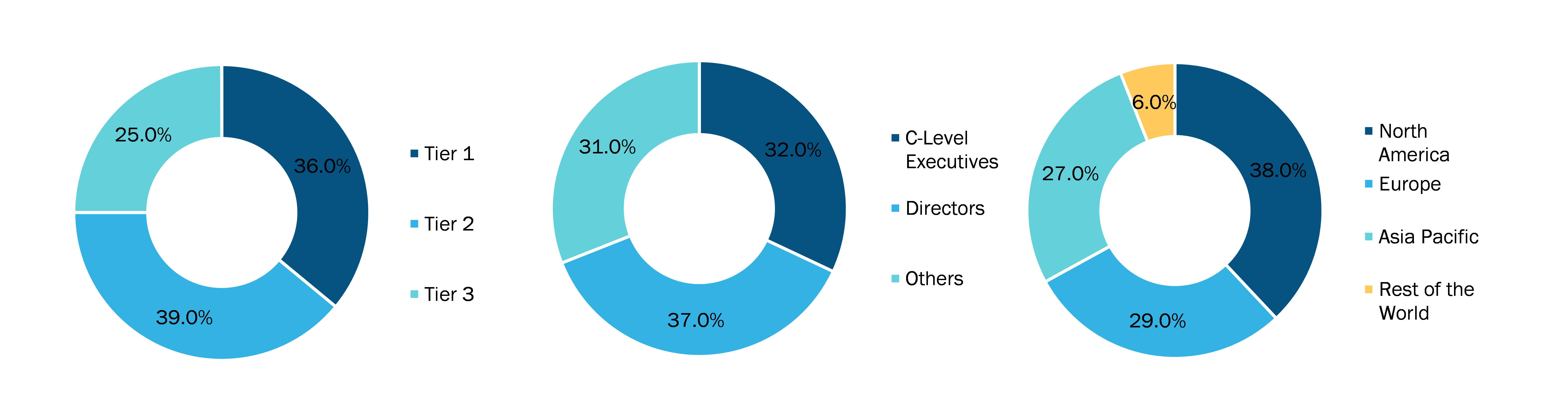

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

احصل على عينة مجانية لهذا التقرير

احصل على عينة مجانية لهذا التقرير