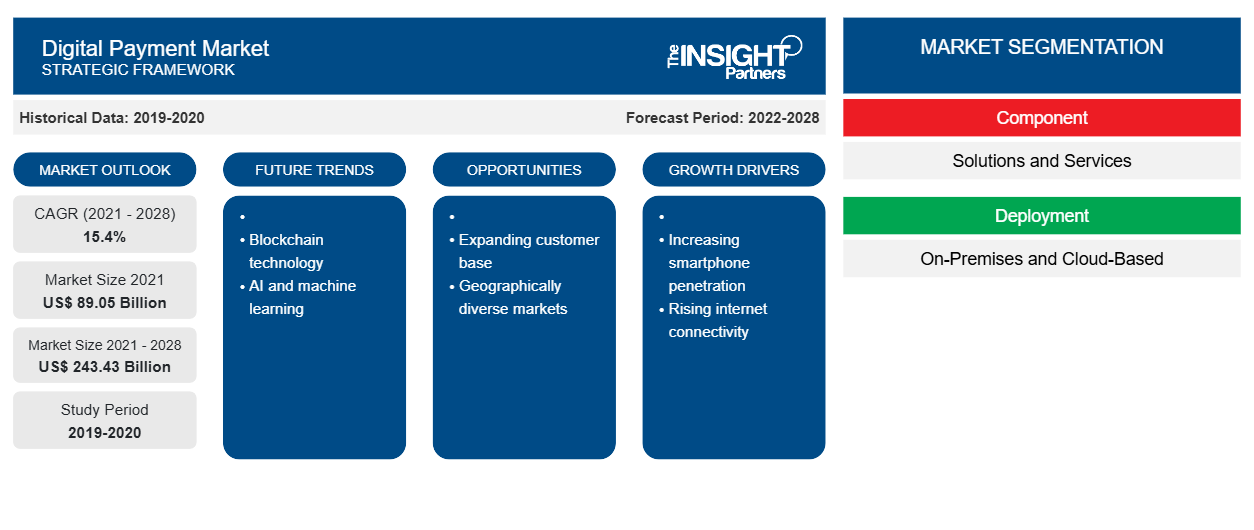

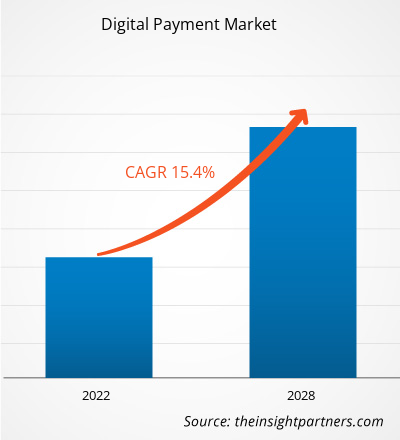

Der Markt für digitale Zahlungen soll von 89.045,67 Millionen US-Dollar im Jahr 2021 auf 243.426,71 Millionen US-Dollar im Jahr 2028 wachsen; von 2021 bis 2028 wird mit einer durchschnittlichen jährlichen Wachstumsrate von 15,4 % gerechnet.

Der globale Markt für digitale Zahlungen dürfte im Prognosezeitraum wachsen, da Smartphones immer weiter verbreitet sind und der mCommerce expandiert. Die Art und Weise, wie Menschen auf das Internet zugreifen, hat direkte Auswirkungen auf das Wachstum des mobilen Handels . Benutzer bevorzugen Smartphones gegenüber PCs zum Surfen im Internet, da Smartphones günstiger sind und Hochgeschwindigkeitsinternet in vielen Ländern keine Premium-Infrastruktur mehr darstellt. Einzelhändler entwickeln Einkaufsanwendungen mit leicht durchsuchbaren Katalogen und einem einfachen Bezahlvorgang. Bankern und Zahlungsdienstleistern ist nicht entgangen, dass Kunden untrennbar mit ihren Mobiltelefonen verbunden sind. Banken bieten Banking-Apps an, mit denen Transaktionen auf dem Bildschirm eines Mobilgeräts abgeschlossen werden können. Der mobile Handel hat auch die Arbeitsweise von stationären Geschäften verändert, insbesondere im Hinblick auf die Annahme bargeldloser Zahlungen. Darüber hinaus löst sich der Unterschied zwischen physischem und digitalem Handel auf und die Kanäle konvergieren zunehmend. Das Einkaufserlebnis im Geschäft hat sich aufgrund der starken Betonung kontaktloser Zahlungen während der COVID-19-Pandemie deutlich dem Online-Einkaufserlebnis angenähert. Außerdem waren kontaktlose Zahlungen vor der Pandemie in einigen Regionen bereits gut etabliert. Berührungslose Zahlungen und/oder biometrische Identifizierung sind beim Online-Kauferlebnis weit verbreitet. Die kontaktlose Karte ist die am weitesten verbreitete Art der berührungslosen Zahlung. Mobile Zahlungen hingegen gewinnen aufgrund der einfachen Handhabung und der wachsenden Beliebtheit von OEM-Pay-Lösungen (Original Equipment Manufacturer) als Zahlungsmethode im Einzelhandel an Popularität. In einigen Ländern fordern Einzelhändler und Regierungen die Kunden proaktiv auf, kontaktlose Zahlungen zu erhöhen, und ermutigen Einzelhändler, dies zu ermöglichen. Viele Banken haben ihre kontaktlosen Zahlungslimits erhöht, um die Notwendigkeit eines Touchpads oder Bargelds an der Verkaufsstelle zu verringern. All diese Faktoren treiben das Wachstum des digitalen Zahlungsmarktes voran.

Passen Sie diesen Bericht Ihren Anforderungen an

Sie erhalten kostenlos individuelle Anpassungen an jedem Bericht, einschließlich Teilen dieses Berichts oder einer Analyse auf Länderebene, eines Excel-Datenpakets sowie tolle Angebote und Rabatte für Start-ups und Universitäten.

- Holen Sie sich die wichtigsten Markttrends aus diesem Bericht.Dieses KOSTENLOSE Beispiel umfasst eine Datenanalyse von Markttrends bis hin zu Schätzungen und Prognosen.

Auswirkungen der COVID-19-Pandemie auf den digitalen Zahlungsmarkt

Die COVID-19-Pandemie hat dem Markt für digitale Zahlungen zugutegekommen. Unternehmen stehen aufgrund der Pandemie und der Entwicklung von Remote-Arbeitsumgebungen vor neuen Herausforderungen. Laut einer Umfrage der Weltbank zu politischen Reaktionen auf die Pandemie haben mindestens 58 Regierungen in Entwicklungsländern digitale Zahlungen eingeführt, um COVID-19-Hilfe zu leisten. Mindestens 36 Länder erhielten die Gelder auf voll funktionsfähigen Konten, die neben dem Abheben von Bargeld auch zum Sparen oder für Transaktionen verwendet werden können. Finanzielle Inklusion erfordert derart umfassende Möglichkeiten. Darüber hinaus hat das Auftreten der Pandemie im Jahr 2020 eine Reihe von Herausforderungen für den globalen Marktbetrieb mit sich gebracht. Die Gesundheitsinfrastrukturen der Industrieländer sind aufgrund der steigenden Zahl der COVID-19-Fälle zusammengebrochen. Infolgedessen erfordert der öffentliche Gesundheitsnotstand, dass die Regierungen und Marktteilnehmer eingreifen und durch gemeinsame Anstrengungen von Forschungs- und Entwicklungsinitiativen bei der Wiederbelebung des Marktbetriebs und der Einnahmen helfen, um die Verluste während des Prognosezeitraums auszugleichen. Darüber hinaus verheißen die erhöhten Investitionen Gutes für den Markt für digitale Zahlungen in den folgenden Jahren.

Einblicke in den Markt für digitale Zahlungen

Zunehmende Nutzung von Open-Banking-APIs

Finanzdienstleistungsunternehmen erkennen die Bedeutung von Open-Banking-Initiativen und Anwendungsprogrammierschnittstellen . Traditionelle Banken verstehen, dass sie ihre digitalen Fähigkeiten verbessern müssen, um in der Branche wettbewerbsfähig zu sein und nicht von neuen Marktteilnehmern mit besseren Angeboten und Dienstleistungen verdrängt zu werden. So unterstützen zahlreiche Finanzdienstleistungsunternehmen wie PayPal, Wells Fargo und Visa Open-Banking-Projekte. Auch in Europa werden Open-Banking-Initiativen zunehmend zur Norm, da Banken gemäß der überarbeiteten Zahlungsdiensterichtlinie (PSD2), die ab 2018 in Kraft tritt, gesetzlich verpflichtet sind, Kontoinformationen über APIs zugänglich zu machen. Open-Banking-APIs steigern die Attraktivität einer Bank und ermöglichen es ihr, die sich ändernden Erwartungen bestehender Kunden zu erfüllen und neue Kunden zu gewinnen. Die APIs können auch als einzigartige Lösung verwendet werden, um die Kundeninteraktion zu steigern und auf sichere, agile und zukunftssichere Weise auf Verbraucheranforderungen zu reagieren. Open-Banking-APIs sind für Finanzdienstleistungsunternehmen von großem Nutzen, da sie es ihnen ermöglichen, ihr Serviceangebot zu erweitern, die Kundeninteraktion zu steigern und neue digitale Einnahmequellen zu schaffen, was eine erhebliche Chance für den digitalen Zahlungsmarkt bieten würde, im Prognosezeitraum zu expandieren.

Einblicke in das Bereitstellungssegment

Basierend auf der Bereitstellung ist der Markt für digitale Zahlungen in On-Premise und Cloud-basiert unterteilt. Das Cloud-basierte Segment war im Jahr 2020 Marktführer. Die Cloud-basierte Bereitstellung bietet integrierte Datensicherheit, Skalierbarkeit nach Bedarf und die Möglichkeit, intensive Rechenaktivitäten schnell durchzuführen. Die Cloud ist ein wichtiger Wegbereiter für digitale Geldbörsen. Mit zunehmender Popularität digitaler Geldbörsen könnten diese Vorteile die bestehende Funktionalität erheblich verbessern und sogar zu neuen Innovationen führen. Durch die Verwendung von Remote-Virtual-Speicher werden keine physischen Server mehr benötigt, wodurch das Risiko von Ausfällen und Katastrophen verringert wird. Clouds bieten außerdem einen robusten Schutz vor Cybersicherheit und können wichtige regulatorische Standards erfüllen, wie beispielsweise den Payment Card Industry Data Security Standard (PCI DSS), der insbesondere in der Finanzdienstleistungsbranche relevant ist.

Einblicke in das Unternehmensgrößensegment

Basierend auf der Unternehmensgröße ist der Markt für digitale Zahlungen in Großunternehmen und KMU unterteilt. Das Segment der Großunternehmen war im Jahr 2020 Marktführer und wird den Markt im Prognosezeitraum voraussichtlich dominieren. Auch bei Zahlungssystemen ist die technologische Einführung entscheidend, um Redundanzen zu reduzieren. Für größere Organisationen wird jedoch eine Einheitslösung nicht funktionieren. Das Aufkommen digitaler Zentralbankwährungen (CBDCs) und die zunehmende Verbreitung von Kryptowährungen in traditionellen Zahlungssystemen werden viele große Unternehmen in den kommenden Jahren dazu zwingen, digitale Währungen in ihre Apps zu integrieren. Diese Unternehmen werden digitale Währungen hauptsächlich für Zahlungen, als Wertaufbewahrungsmittel und zur Nutzung hochverzinslicher Investitionen nutzen, die in dezentralen Finanz-Apps (DeFi) angeboten werden. So bietet PayG maßgeschneiderte Zahlungslösungen für Großunternehmen und unterstützt sie bei der Verbesserung ihrer Zahlungsmethoden. Große Unternehmen können damit ihre Geldein- und -ausflüsse im Auge behalten und bei Bedarf skalieren, ohne dass Prozesse eingeführt werden müssen, was das Wachstum des Marktes für digitale Zahlungen vorantreibt.

Einblicke in das Komponententypsegment

Basierend auf der Anwendung ist der Markt für digitale Zahlungen in Lösungen und Dienste unterteilt. Das Lösungssegment war 2020 marktführend. Banken, Prozessoren, Telekommunikationsanbieter und Händler können digitale Zahlungssysteme verwenden, um digitale Zahlungen reibungslos und in Übereinstimmung mit internationalen Zahlungsstandards durchzuführen. Die Lösung umfasst eine Plattform, die den Lebenszyklus digitaler Karten steuert. Sie überwacht den gesamten Registrierungsprozess sowie die Bereitstellung und sichere Verwaltung von Anmeldeinformationen. Emittenten und Dienstanbieter können die Plattform verwenden, um ihre Dienste in ihren eigenen Wallets oder in Wallets von Drittanbietern bereitzustellen, was das Wachstum des Marktes fördert. Der globale Markt für digitale Zahlungen für das Lösungssegment ist in Zahlungsgateway , Zahlungsabwicklung, Zahlungssicherheit und Betrugsmanagement und andere unterteilt.

Die Akteure auf dem digitalen Zahlungsmarkt konzentrieren sich auf Produktinnovationen und -entwicklungen, indem sie fortschrittliche Technologien und Funktionen integrieren, um wettbewerbsfähig zu bleiben. So gaben beispielsweise Okay und FSS Technologies (Financial Software and Systems), ein weltweit tätiges Unternehmen für Zahlungstechnologie, im Januar 2021 ihre Allianz bekannt, um gezielte Authentifizierungssicherheit für Verbraucherzahlungen bereitzustellen, insbesondere Transaktionsvalidierung und Authentifizierung auf Mobilgeräten. Mit seinen Produkten, Technologien und Lösungsangeboten der nächsten Generation erweitert FSS bereits sein kommerzielles Potenzial in Europa. Im Mai 2020 kaufte Fiserv, Inc. Inlet, LLC („Inlet“), einen Anbieter sicherer digitaler Zustellungslösungen für Rechnungen und Kontoauszüge für Groß- und Mittelstandskunden. Zum Zahlungssektor gehört Inlet, das die Strategie des Unternehmens zur digitalen Rechnungszahlung vorantreibt.

Regionale Einblicke in den Markt für digitale Zahlungen

Die regionalen Trends und Faktoren, die den Markt für digitale Zahlungen im Prognosezeitraum beeinflussen, wurden von den Analysten von Insight Partners ausführlich erläutert. In diesem Abschnitt werden auch die Marktsegmente und die Geografie des Marktes für digitale Zahlungen in Nordamerika, Europa, im asiatisch-pazifischen Raum, im Nahen Osten und Afrika sowie in Süd- und Mittelamerika erörtert.

- Holen Sie sich regionale Daten zum digitalen Zahlungsmarkt

Umfang des Marktberichts zum digitalen Bezahlen

| Berichtsattribut | Details |

|---|---|

| Marktgröße im Jahr 2021 | 89,05 Milliarden US-Dollar |

| Marktgröße bis 2028 | 243,43 Milliarden US-Dollar |

| Globale CAGR (2021 - 2028) | 15,4 % |

| Historische Daten | 2019-2020 |

| Prognosezeitraum | 2022–2028 |

| Abgedeckte Segmente | Nach Komponente

|

| Abgedeckte Regionen und Länder | Nordamerika

|

| Marktführer und wichtige Unternehmensprofile |

|

Dichte der Akteure auf dem Markt für digitale Zahlungen: Die Auswirkungen auf die Geschäftsdynamik verstehen

Der Markt für digitale Zahlungen wächst rasant. Die Nachfrage der Endnutzer steigt aufgrund von Faktoren wie sich entwickelnden Verbraucherpräferenzen, technologischen Fortschritten und einem größeren Bewusstsein für die Vorteile des Produkts. Mit der steigenden Nachfrage erweitern Unternehmen ihr Angebot, entwickeln Innovationen, um die Bedürfnisse der Verbraucher zu erfüllen, und nutzen neue Trends, was das Marktwachstum weiter ankurbelt.

Die Marktteilnehmerdichte bezieht sich auf die Verteilung der Firmen oder Unternehmen, die in einem bestimmten Markt oder einer bestimmten Branche tätig sind. Sie gibt an, wie viele Wettbewerber (Marktteilnehmer) in einem bestimmten Marktraum im Verhältnis zu seiner Größe oder seinem gesamten Marktwert präsent sind.

Die wichtigsten Unternehmen auf dem Markt für digitale Zahlungen sind:

- ACI WORLDWIDE, INC

- ADYEN

- FINANZSOFTWARE & SYSTEME PVT. LTD.

- Gesellschaften, beginnend mit FISERV

- GLOBAL PAYMENTS INC.

Haftungsausschluss : Die oben aufgeführten Unternehmen sind nicht in einer bestimmten Reihenfolge aufgeführt.

- Überblick über die wichtigsten Akteure auf dem Markt für digitale Zahlungen

Markt für digitale Zahlungen – Firmenprofile

- ACI WORLDWIDE, INC

- Adyen

- Financial Software & Systems Pvt. Ltd.

- Fiserv, Inc.

- Global Payments Inc.

- Novatti Group GmbH

- PayPal Holdings, Inc.

- Paysafe Limited

- Block, Inc.

- BezahlenU

- Historische Analyse (2 Jahre), Basisjahr, Prognose (7 Jahre) mit CAGR

- PEST- und SWOT-Analyse

- Marktgröße Wert/Volumen – Global, Regional, Land

- Branche und Wettbewerbsumfeld

- Excel-Datensatz

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Häufig gestellte Fragen

Increasing Prevalence of Smartphones Enabling Expansion of mCommerce

Rising Adoption of Contactless Payments

Financial services companies are recognizing the importance of open banking initiatives and application programming interfaces. Traditional banks understand that they must improve their digital capabilities to compete in the sector and avoid being disintermediated by new entrants with superior offers and services. For instance, numerous financial services companies such as PayPal, Wells Fargo, and Visa are supporting Open Banking projects. Also, in Europe, Open Banking initiatives are progressively becoming the norm because banks are legally required to make account information accessible via APIs under the Revised Payment Services Directive (PSD2), effective from 2018.

Open Banking APIs boost a bank's attractiveness and enable it to meet the changing expectations of existing clients and attract new ones. The APIs may also be used as a one-of-a-kind solution to boost customer interaction and respond to consumer requirements in a safe, agile, and future-proof way. Open Banking APIs are significant assets for financial services organizations because they allow them to expand service offerings, boost client interaction, and create new digital income channels, which would offer a significant opportunity for the digital payment market to expand during the forecasted period.

The rising demand of the diverse demands of customers, retailers, banks, telecom providers, and gadget suppliers is the primary reason for emerging digital payment model's success. It enables them to go to various locations, such as concerts, trade exhibits, and food trucks, where they may receive money from clients. This is accomplished by properly implementing mPOS in the industry. Retailers may use mPOS and associated software systems to improve and enhance consumer interaction, resulting in higher conversion rates and sales. Mobile point-of-sale (mPOS) refers to specific integrated devices that may operate as electronic point-of-sale terminals, such as smartphones and tablets. Mobile POS deployments allow brick-and-mortar retailers to use pricing, product information, and inventory data, enabling for omnichannel engagement, which, in turn, is likely to gain momentum for the digital payment market during the forecasted period.

Key companies in the digital payment market include ACI Worldwide, Inc; Adyen; Financial Software & Systems Pvt. Ltd.; Fiserv, Inc.; Global Payments Inc.; Novatti Group Ltd; and Paypal Holdings, Inc.

The global digital payment market is bifurcated on basis of organization type as small and medium enterprises (SMEs), and large enterprises. The global digital market is dominated by large enterprises segment in 2020, which accounted for ~ 68.4%.

North America held the largest market share in year 2020, along with the notable revenue generation opportunities in Europe and APAC.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

The List of companies - Digital Payment Market

- ACI WORLDWIDE, INC

- ADYEN

- FINANCIAL SOFTWARE & SYSTEMS PVT. LTD.

- FISERV, INC.

- GLOBAL PAYMENTS INC.

- NOVATTI GROUP LTD

- PAYPAL HOLDINGS, INC.

- PAYSAFE LIMITED

- BLOCK, INC.

- PAYU

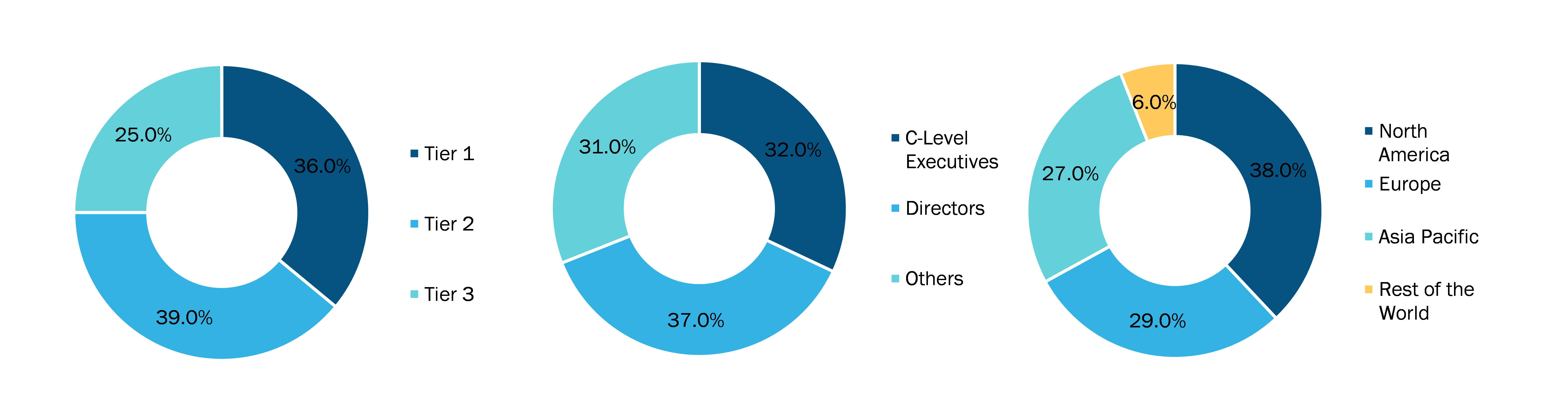

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Holen Sie sich ein kostenloses Muster für diesen Bericht

Holen Sie sich ein kostenloses Muster für diesen Bericht