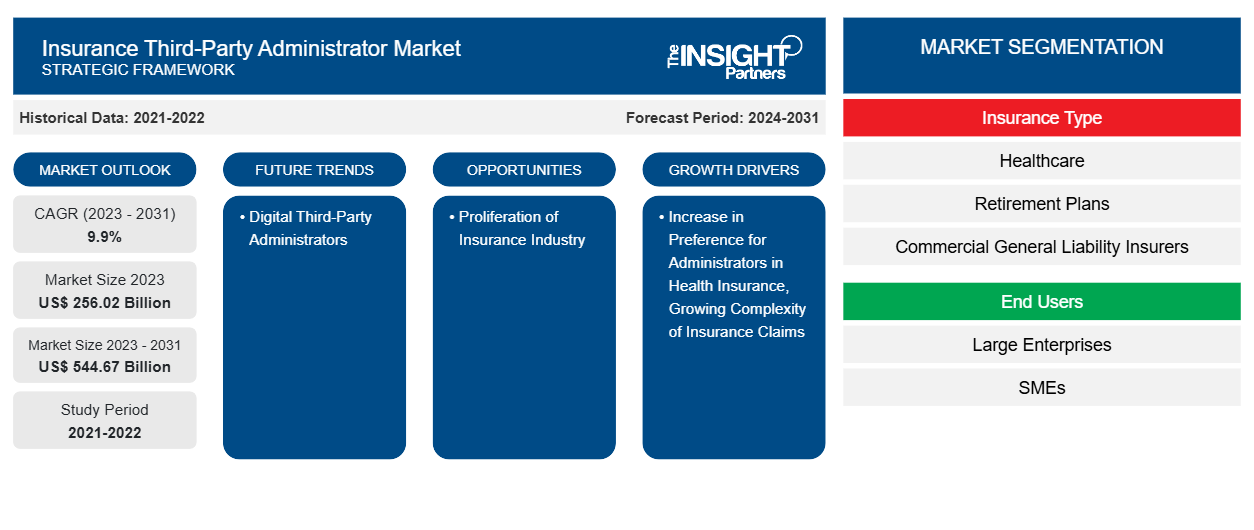

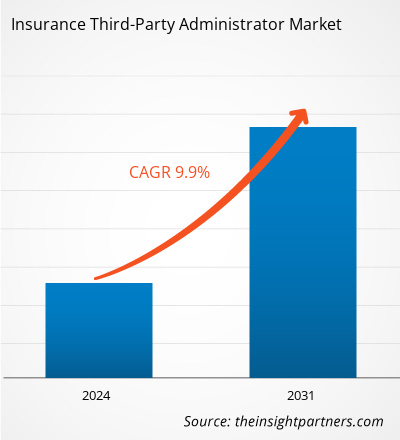

Der Markt für Drittverwalter von Versicherungen dürfte von 256,02 Milliarden US-Dollar im Jahr 2023 auf 544,67 Milliarden US-Dollar im Jahr 2031 anwachsen. Von 2023 bis 2031 wird für den Markt eine durchschnittliche jährliche Wachstumsrate (CAGR) von 9,9 % erwartet. Digitale Drittverwalter werden in den kommenden Jahren voraussichtlich ein wichtiger Markttrend bleiben.

Marktanalyse für Drittverwalter im Versicherungswesen

Der Versicherungsanspruchsprozess kann komplex und zeitaufwändig sein. Ein externer Administrator kann Versicherungsnehmern helfen, ihre Versicherungsleistungen einzufordern. Er führt Versicherungsnehmer durch das Antragsverfahren und reicht Ansprüche in ihrem Namen ein. Sobald die Ansprüche eingereicht sind, untersuchen und überprüfen externe Administratoren sie. Ihre Dienste können auf eine breite Palette von Anforderungen zugeschnitten werden. Darüber hinaus können Versicherer ihre mit externen Administratoren getroffenen Vereinbarungen anhand ihrer spezifischen Anforderungen anpassen. Andere nennenswerte Angebote von externen Versicherungsadministratoren umfassen Berichte und Analysen zu Krankenversicherungsleistungen, die Beurteilung von Ansprüchen, Kundenservice für Planmitglieder, Netzwerkzugriff für Gesundheitsdienstleister, detaillierte Berichte zu Gesundheitskosten und die Zusammenarbeit mit Maklern und Krankenversicherungsberatern. Der steigende Bedarf an Administratoren in der Krankenversicherung angesichts der zunehmenden Komplexität der Anspruchsprozesse treibt das Wachstum des Marktes für externe Versicherungsadministratoren voran. Darüber hinaus schafft die Verbreitung der Versicherungsbranche Möglichkeiten für zukünftiges Marktwachstum. Digitale externe Administratoren entwickeln sich zu einem bedeutenden Trend auf dem Markt. Auf der anderen Seite begrenzen Datenschutzbedenken und Sicherheitsbedenken das Wachstum des Marktes für externe Versicherungsadministratoren.

Marktübersicht für Drittverwalter im Versicherungswesen

Ein Drittverwalter ist eine Stelle, die administrative und operative Aufgaben im Zusammenhang mit einem Versicherungsplan übernimmt. Zu den administrativen Aufgaben gehören häufig die Bearbeitung von Ansprüchen, die Registrierung von Kunden und das Einziehen von Prämien unter Einhaltung der Bundesvorschriften. Drittverwalter erstellen zwar nicht die Policen von Krankenversicherungsplänen , helfen aber bei deren Umsetzung. Ein einzelner Drittverwalter kann mit mehreren Versicherern zusammenarbeiten. Während Drittverwalter normalerweise mit der Krankenversicherung verbunden sind, sind sie in einer Vielzahl anderer Segmente der Versicherungsbranche beschäftigt. Gewerbliche Haftpflichtversicherer und Rentenplanverwalter stellen häufig Drittverwalter als Schadensregulierer oder Kundendienstmitarbeiter ein. Drittverwalterunternehmen können große multinationale Konzerne sein, während Einzelpersonen mit einer Drittverwalterzertifizierung auch als unabhängige Auftragnehmer arbeiten können.

Passen Sie diesen Bericht Ihren Anforderungen an

Sie erhalten kostenlos individuelle Anpassungen an jedem Bericht, einschließlich Teilen dieses Berichts oder einer Analyse auf Länderebene, eines Excel-Datenpakets sowie tolle Angebote und Rabatte für Start-ups und Universitäten.

- Holen Sie sich die wichtigsten Markttrends aus diesem Bericht.Dieses KOSTENLOSE Beispiel umfasst eine Datenanalyse von Markttrends bis hin zu Schätzungen und Prognosen.

Treiber und Chancen auf dem Markt für Drittverwalter von Versicherungen

Steigende Präferenz für Administratoren in der Krankenversicherung begünstigt Marktwachstum

Externe Administratoren fungieren als Vermittler zwischen Versicherungsunternehmen und Versicherungsnehmern. Sie überwachen bestimmte Dienstleistungen wie die Bearbeitung von Ansprüchen, die Bereitstellung von Kundensupport und die Verwaltung von Zahlungstransaktionen im Auftrag von Krankenversicherungsunternehmen. Diese Dienstleister spielen eine zentrale Rolle bei der Handhabung verschiedener Aspekte der Krankenversicherung. Sie verwalten die wichtigen Daten der Versicherungsnehmer in einer dedizierten Datenbank und bieten reibungslose Backend-Unterstützung. Externe Administratoren stellen auch die korrekte Bearbeitung der Ansprüche der Versicherungsnehmer sicher. Sie garantieren, dass die von ihnen verwalteten Krankenhäuser die Standards der Netzwerkmitgliedschaft erfüllen, was eine problemlose Schadensregulierung ermöglicht. Zu den verschiedenen Mehrwertdiensten, die von mehreren externen Administratoren angeboten werden, gehören spezialisierte Beratungen, Krankenwagendienste , medizinische Versorgung, Wellnessprogramme, Lifestyle-Management, gebührenfreie 24-Stunden-Hotlines und Gesundheitseinrichtungen. Versicherer wie Oriental Insurance, New India Assurance, National Insurance und United India entscheiden sich für Administratordienste, die von Vidal Health Insurance TPA, Health Insurance TPA of India Ltd, Focus Health Services TPA Pvt. Ltd, Family Health Plan Insurance TPA Limited und anderen angeboten werden. Somit treibt der breite Einsatz von Drittverwaltern in der Krankenversicherung das Wachstum des Marktes voran.

Ausbreitung der Versicherungsbranche schafft Marktchancen

Wenn Länder wachsen und die Menschen über mehr verfügbares Einkommen verfügen, können sie sich Versicherungsprodukte wie Lebens-, Kranken- und Sachversicherungen eher leisten und erkennen deren Wert. Dies gilt insbesondere für eine aufstrebende Mittelschicht, die nach finanzieller Stabilität strebt. Die Menschen werden sich zunehmend der Möglichkeit finanzieller Verluste durch unvorhergesehene Umstände wie Krankheiten, Unfälle oder Naturkatastrophen bewusst. Infolgedessen suchen Einzelpersonen, Unternehmen und andere Einrichtungen nach Versicherungspolicen, um sich vor den Auswirkungen zu schützen, was die Nachfrage nach Versicherungslösungen ankurbelt, die bei der Bewältigung dieser Risiken helfen können. Laut dem Federal Insurance Office (FIO) gab es in den USA im Jahr 2022 667 lizenzierte L&H-Versicherer, 2.656 P&C-Versicherer und 1.355 Krankenversicherer. Laut der India Brand Equity Foundation (IBEF) ist die Versicherungsbranche eines der Premiumsegmente, das in Indien ein erhebliches Wachstum verzeichnet. Dieser Aufwärtstrend im Versicherungssektor ist auf steigende Einnahmen und ein gestiegenes Bewusstsein für den Beruf zurückzuführen. Indien verfügt über den sechstgrößten Lebensversicherungsmarkt unter den Schwellenländern und wächst jährlich um 32–34 %. In den letzten Jahren war die Branche einem starken Wettbewerb unter den konkurrierenden Unternehmen ausgesetzt. Darüber hinaus ist der Versicherungssektor zahlreichen Zwängen ausgesetzt, darunter hochdynamische regulatorische Komplikationen, die für die Unternehmen erhebliche Bedrohungen für ihre finanzielle und betriebliche Stabilität darstellen. Die anhaltende Ausbreitung der Versicherungsbranche schafft daher Möglichkeiten für das Wachstum des Marktes für externe Versicherungsverwalter.

Segmentierungsanalyse des Marktberichts für Drittanbieter-Versicherungsadministratoren

Schlüsselsegmente, die zur Ableitung der Marktanalyse für Drittverwalter von Versicherungen beigetragen haben, sind Typ und Endbenutzer.

- Nach Typ ist der Markt in Krankenversicherung, Altersvorsorge, gewerbliche Haftpflichtversicherung und andere Versicherungsarten segmentiert. Das Gesundheitssegment dominierte den Markt im Jahr 2023.

- In Bezug auf den Endverbraucher wird der Markt in Großunternehmen sowie kleine und mittlere Unternehmen unterteilt. Das Segment der Großunternehmen dominierte den Markt im Jahr 2023.

Marktanteilsanalyse für Versicherungs-Drittanbieteradministratoren nach geografischer Lage

- Der Markt für externe Versicherungsverwalter ist in fünf große Regionen unterteilt: Nordamerika, Europa, Asien-Pazifik (APAC), Naher Osten und Afrika (MEA) sowie Süd- und Mittelamerika. Nordamerika dominierte den Markt im Jahr 2023, gefolgt von APAC und Europa.

- Die USA, Kanada und Mexiko gehören zu den größten Volkswirtschaften Nordamerikas. Diese Region hat einen erheblichen Anteil am weltweiten Markt für externe Versicherungsadministratoren. Diese Administratoren kümmern sich um Schadensabwicklungen und verschiedene andere Dienstleistungen für Versicherungsunternehmen. Nordamerika ist eine hochentwickelte Region. Unternehmen in dieser Region setzen in großem Umfang fortschrittliche Lösungen ein, um ihre Geschäftsabläufe und -abläufe zu vereinfachen. Die kontinuierliche Digitalisierung der Versicherungsbranche ist einer der Faktoren, die das Wachstum des Marktes für externe Versicherungsadministratoren in Nordamerika vorantreiben. So ging LIDP im Oktober 2023 eine Partnerschaft mit Sutherland ein, einem globalen Anbieter von digitalen Business-Process-as-a-Service (BPaaS), um innovative, umfassende Lösungen einzuführen. Digitale Tools und KI treiben die Digitalisierung und das Kundenerlebnis (CX) im Middle- und Backoffice voran und bieten präzisere Einblicke in das Geschäft und Wachstum der Versicherungsträger.

Regionale Einblicke in den Markt für Drittverwalter von Versicherungen

Die regionalen Trends und Faktoren, die den Markt für externe Versicherungsverwalter im Prognosezeitraum beeinflussen, wurden von den Analysten von Insight Partners ausführlich erläutert. In diesem Abschnitt werden auch die Marktsegmente und die Geografie für externe Versicherungsverwalter in Nordamerika, Europa, im asiatisch-pazifischen Raum, im Nahen Osten und Afrika sowie in Süd- und Mittelamerika erörtert.

- Erhalten Sie regionale Daten zum Markt für Drittverwalter von Versicherungen

Umfang des Marktberichts zum Versicherungs-Drittanbieteradministrator

| Berichtsattribut | Details |

|---|---|

| Marktgröße im Jahr 2023 | 256,02 Milliarden US-Dollar |

| Marktgröße bis 2031 | 544,67 Milliarden US-Dollar |

| Globale CAGR (2023 - 2031) | 9,9 % |

| Historische Daten | 2021-2022 |

| Prognosezeitraum | 2024–2031 |

| Abgedeckte Segmente | Nach Versicherungsart

|

| Abgedeckte Regionen und Länder | Nordamerika

|

| Marktführer und wichtige Unternehmensprofile |

|

Dichte der Marktteilnehmer für Drittverwalter von Versicherungen: Die Auswirkungen auf die Geschäftsdynamik verstehen

Der Markt für externe Versicherungsverwalter wächst rasant. Dies wird durch die steigende Nachfrage der Endnutzer aufgrund von Faktoren wie sich entwickelnden Verbraucherpräferenzen, technologischen Fortschritten und einem größeren Bewusstsein für die Vorteile des Produkts vorangetrieben. Mit der steigenden Nachfrage erweitern Unternehmen ihr Angebot, entwickeln Innovationen, um die Bedürfnisse der Verbraucher zu erfüllen, und nutzen neue Trends, was das Marktwachstum weiter ankurbelt.

Die Marktteilnehmerdichte bezieht sich auf die Verteilung der Firmen oder Unternehmen, die in einem bestimmten Markt oder einer bestimmten Branche tätig sind. Sie gibt an, wie viele Wettbewerber (Marktteilnehmer) in einem bestimmten Marktraum im Verhältnis zu seiner Größe oder seinem gesamten Marktwert präsent sind.

Die wichtigsten Unternehmen auf dem Markt für Drittverwalter von Versicherungen sind:

- Sedgwick

- Crawford und Company

- CorVel Corp.

- United Healthcare Services LLC

- Helmsman Management Services, LLC

- Charles Taylor

Haftungsausschluss : Die oben aufgeführten Unternehmen sind nicht in einer bestimmten Reihenfolge aufgeführt.

- Überblick über die wichtigsten Akteure auf dem Markt für Drittverwalter von Versicherungen

Neuigkeiten und aktuelle Entwicklungen zum Markt für Drittverwalter von Versicherungen

Der Markt für externe Versicherungsadministratoren wird durch die Erhebung qualitativer und quantitativer Daten aus Primär- und Sekundärforschung bewertet, die wichtige Unternehmensveröffentlichungen, Verbandsdaten und Datenbanken umfasst. Einige der Entwicklungen auf dem Markt für externe Versicherungsadministratoren sind unten aufgeführt: Sedgwick hat mehrere neue Updates für sein auf künstlicher Intelligenz (KI) basierendes Technologieprogramm angekündigt. Das Technologieziel besteht darin, den Schadenprozess zu beschleunigen, indem Schritte im Schadenslebenszyklus vorhergesagt, behandelt und automatisiert werden, wodurch das Kundenerlebnis verbessert und die Schadensabwicklung optimiert wird.

(Quelle: Sedgwick, Pressemitteilung, Mai 2024)

- Crawford & Companys Drittverwaltungsgeschäft in Großbritannien, Crawford TPA, hat sich mit Automated Insurance Solutions (AIS), einem britischen Insurtech, zusammengetan, um die Bearbeitung von Kfz-Schadensfällen im Land zu beschleunigen. Crawford TPA würde das automatisierte Kfz-Haftpflichtbewertungstool BAIL von AIS als Teil seines wachsenden digitalen Schadensmanagement-Ökosystems nutzen.

(Quelle: Crawford & Company, Pressemitteilung, Mai 2022)

Marktbericht zum Thema Drittverwalter von Versicherungen – Umfang und Ergebnisse

Die „Marktgröße und Prognose für Drittverwalter im Versicherungsbereich (2021–2031)“ bietet eine detaillierte Analyse des Marktes, die die unten genannten Bereiche abdeckt:

- Marktgröße und Prognose für Versicherungs-Drittanbieteradministratoren auf globaler, regionaler und Länderebene für alle wichtigen Marktsegmente, die im Rahmen des Berichts abgedeckt sind

- Markttrends für externe Versicherungsverwalter sowie Marktdynamiken wie Treiber, Beschränkungen und wichtige Chancen

- Detaillierte PEST- und SWOT-Analyse

- Marktanalyse für Drittverwalter von Versicherungen, die wichtige Markttrends, globale und regionale Rahmenbedingungen, wichtige Akteure, Vorschriften und aktuelle Marktentwicklungen umfasst

- Branchenlandschaft und Wettbewerbsanalyse, einschließlich Marktkonzentration, Heatmap-Analyse, prominenten Akteuren und aktuellen Entwicklungen auf dem Markt für Drittverwalter von Versicherungen

- Detaillierte Firmenprofile

- Historische Analyse (2 Jahre), Basisjahr, Prognose (7 Jahre) mit CAGR

- PEST- und SWOT-Analyse

- Marktgröße Wert/Volumen – Global, Regional, Land

- Branche und Wettbewerbsumfeld

- Excel-Datensatz

- Automotive Fabric Market

- Adaptive Traffic Control System Market

- Battery Testing Equipment Market

- Industrial Inkjet Printers Market

- Clinical Trial Supplies Market

- Micro-Surgical Robot Market

- Neurovascular Devices Market

- Single Pair Ethernet Market

- Genetic Testing Services Market

- Hair Extensions Market

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Häufig gestellte Fragen

The global third-party administrator market was estimated to be US$ 356.42 billion in 2023 and is expected to grow at a CAGR of 9.7 % during the forecast period 2023 - 2030.

Technological innovations in the market, which is anticipated to play a significant role in the global third-party administrator market in the coming years.

The key players holding majority shares in the global third-party administrator market are Sedgwick, Crawford & Company, CorVel, United Healthcare Services, Inc., and Helmsman Management.

The global third-party administrator market is expected to reach US$ 747.50 billion by 2031.

Increasing demand from the healthcare industry and growing digitalization are the major factors that propel the global third-party administrator market.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

The List of Companies - Insurance Third-Party Administrator Market

- Sedgwick

- Crawford and Company

- CorVel Corp

- UnitedHealth Group Inc

- Liberty Mutual Insurance Company

- Charles Taylor Limited

- ExlService Holdings, Inc.

- Arthur J Gallagher & Co

- Meritain Health

- Chubb Ltd

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

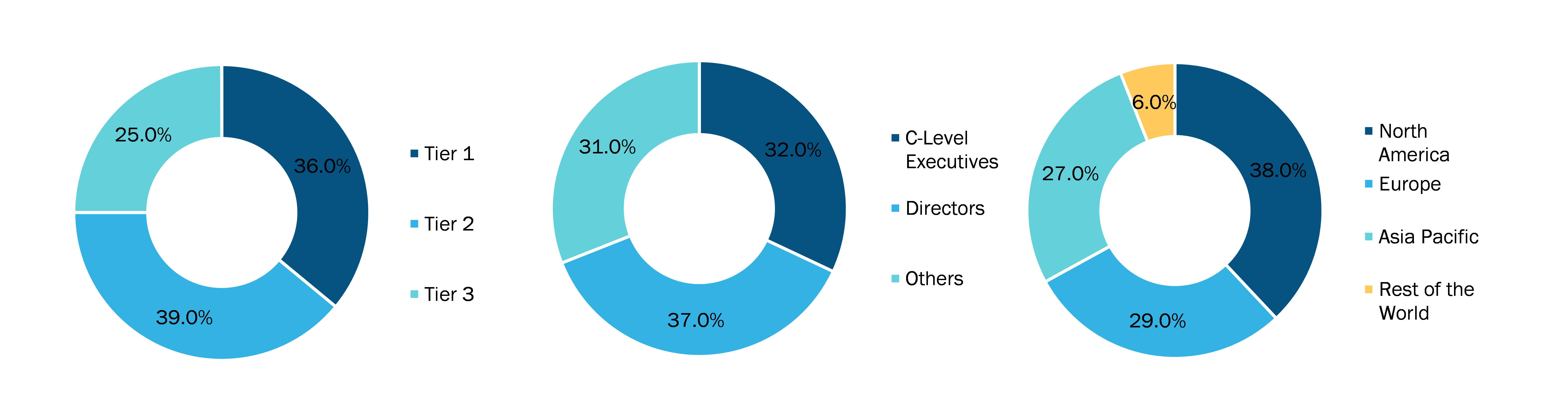

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Holen Sie sich ein kostenloses Muster für diesen Bericht

Holen Sie sich ein kostenloses Muster für diesen Bericht