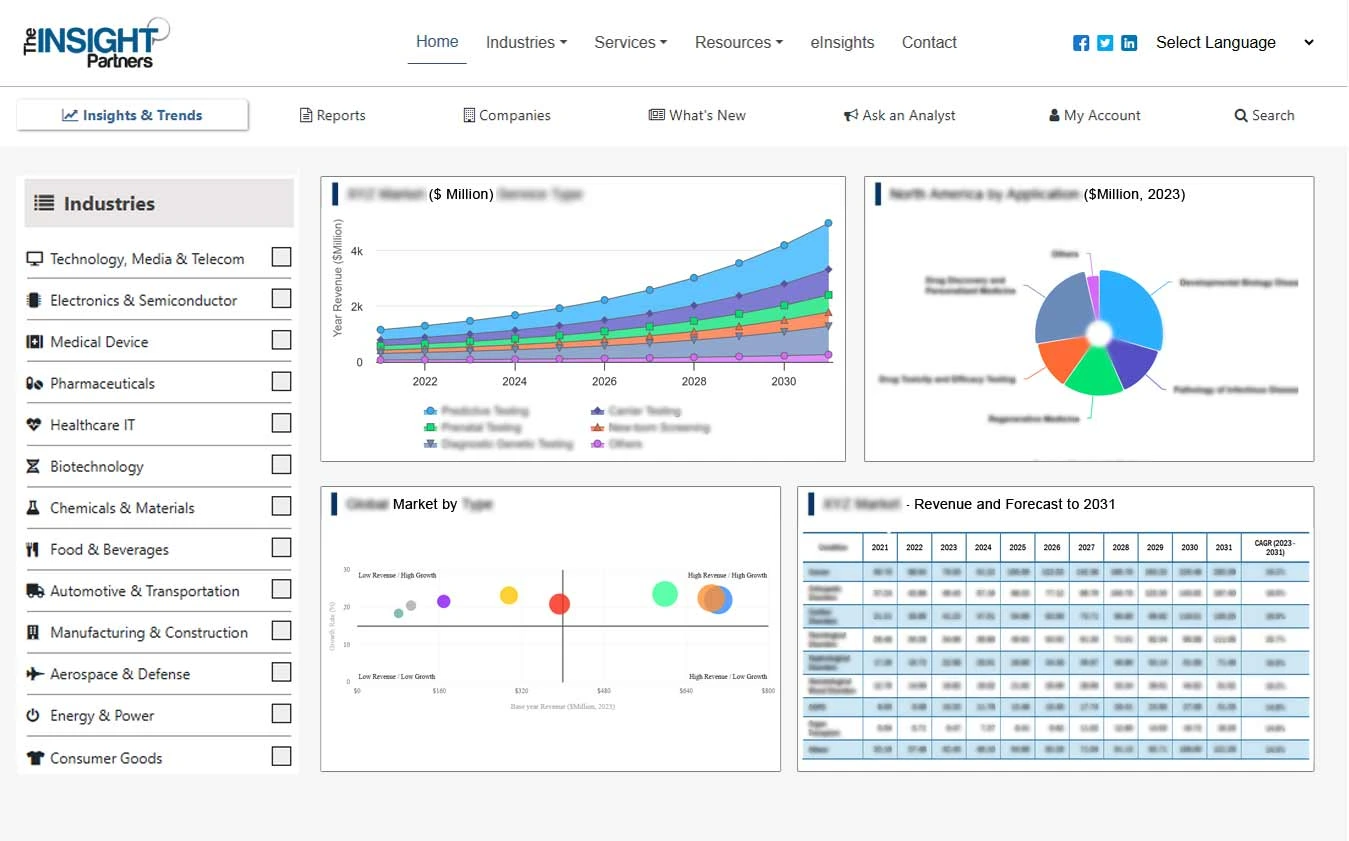

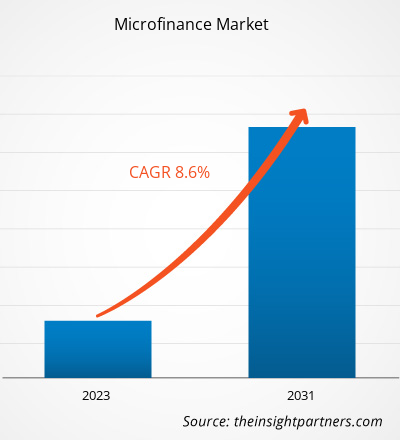

Der Mikrofinanzmarkt soll von 274,3 Milliarden US-Dollar im Jahr 2023 auf 528,7 Milliarden US-Dollar im Jahr 2031 wachsen; von 2023 bis 2031 wird mit einer durchschnittlichen jährlichen Wachstumsrate von 8,6 % gerechnet. Der Wandel vom traditionellen Kreditgeschäft zum Mikrofinanzmarkt soll dem Markt Auftrieb verleihen.

Mikrofinanzmarktanalyse

Die Mikrofinanzbranche nutzt technologische Fortschritte, um ihre Dienstleistungen und Reichweite zu verbessern. Dazu gehören die Nutzung von Mobile Banking, digitalen Zahlungen und innovativen Finanztechnologien. Diese Trends auf dem Mikrofinanzmarkt ermöglichen sowohl Mikrofinanzinstituten als auch ihren Kunden eine bessere Zugänglichkeit, Effizienz und Bequemlichkeit. Der Fokus auf dem Markt liegt verstärkt auf sozialer Wirkung und Nachhaltigkeit.

Überblick über den Mikrofinanzmarkt

- Mikrofinanzierung bezieht sich auf die Bereitstellung von Finanzdienstleistungen für Einzelpersonen oder Gruppen mit geringem Einkommen, die normalerweise vom traditionellen Bankensystem ausgeschlossen sind. Ziel ist es, die finanziellen Bedürfnisse marginalisierter Bevölkerungsgruppen, insbesondere von Frauen und marginalisierten Bevölkerungsgruppen, zu erfüllen, indem kleine Betriebsmitteldarlehen, Mikrokredite oder Mikrokredite angeboten werden. Mikrofinanzinstitute (MFIs) können jedoch auch andere Finanzdienstleistungen wie Geldtransfers, Versicherungen und Sparkonten anbieten.

- Das Hauptziel der Mikrofinanzierung besteht darin, den Zugang zu Finanzdienstleistungen für finanziell Ausgegrenzte zu verbessern und so Selbständigkeit und wirtschaftliche Unabhängigkeit zu fördern. Mikrofinanzierung spielt eine entscheidende Rolle bei der Stärkung von Einzelpersonen und Gemeinschaften, indem sie ihnen die Mittel zur Verfügung stellt, um ein Unternehmen zu gründen oder auszubauen, Risiken zu managen und finanzielle Belastbarkeit aufzubauen.

- Mikrofinanzierung ist besonders in Entwicklungsländern wichtig, wo ein beträchtlicher Teil der Bevölkerung keinen Zugang zu formellen Krediten oder Ersparnissen hat. Durch das Angebot maßgeschneiderter finanzieller und nicht-finanzieller Dienstleistungen tragen Mikrofinanzinstitute zur Armutsbekämpfung, zur wirtschaftlichen Entwicklung und zur Erreichung der nachhaltigen Entwicklungsziele der Vereinten Nationen bei.

- Der Markt hat in den letzten Jahren ein stetiges Wachstum erfahren. Dieses Wachstum spiegelt die zunehmende Anerkennung der Bedeutung der finanziellen Inklusion und die positiven Auswirkungen wider, die Mikrofinanzierung auf Einzelpersonen und Unternehmen haben kann.

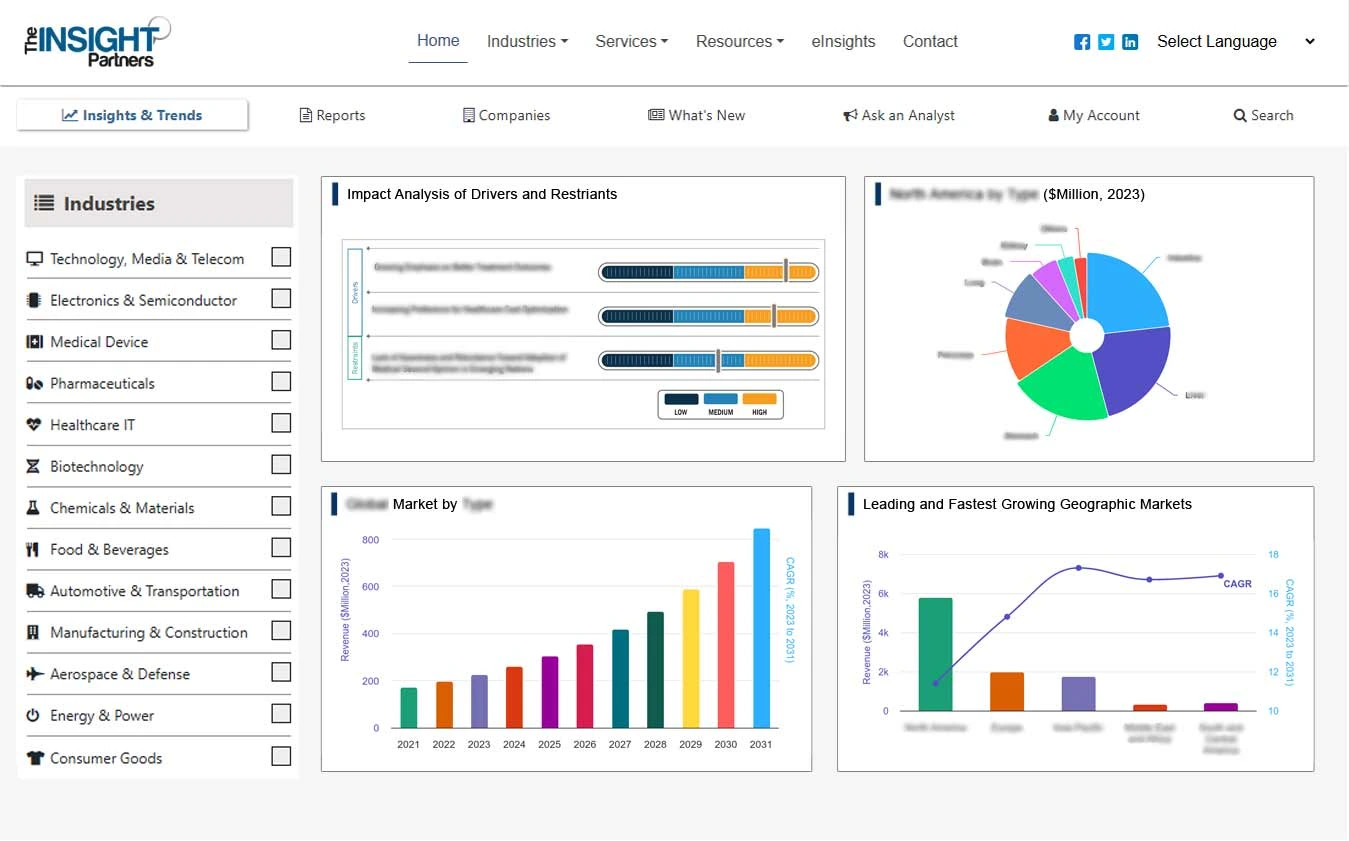

Treiber des Mikrofinanzmarktes

Umstellung von traditionellen Krediten auf Mikrofinanzierung soll den Mikrofinanzmarkt ankurbeln

- Der Markt hat eine deutliche Verlagerung vom traditionellen Kreditgeschäft hin zur Mikrofinanzierung erlebt, die auf mehrere Faktoren zurückzuführen ist. Diese Verlagerung hat positive Veränderungen in der Finanzlandschaft mit sich gebracht, insbesondere für Einzelpersonen und Gruppen mit niedrigem Einkommen, die zuvor vom Zugang zu formellen Finanzdienstleistungen ausgeschlossen waren. Einer der Hauptfaktoren der Verlagerung zur Mikrofinanzierung ist das Ziel, die finanzielle Inklusion zu fördern.

- Traditionelle Kreditinstitute haben oft strenge Zulassungskriterien und verlangen Sicherheiten, was es für Personen mit geringem Einkommen schwierig macht, Kredite zu erhalten. Mikrofinanzinstitute hingegen konzentrieren sich auf die Bereitstellung von Finanzdienstleistungen für finanziell Benachteiligte und ermöglichen ihnen den Zugang zu Kleinkrediten, Mikrokrediten und anderen Finanzprodukten.underserved, enabling them to access small loans, microcredit, and other financial products.

- Mikrofinanzierung wird für ihr Potenzial zur Armutsbekämpfung und zur nachhaltigen Entwicklung anerkannt. Indem sie Einzelpersonen die Mittel zur Gründung oder Erweiterung eines Unternehmens bietet, trägt Mikrofinanzierung zur Schaffung von Einkommensmöglichkeiten, zur Verringerung der Arbeitslosigkeit und zur Verbesserung des Lebensstandards bei. Diese sozialen Auswirkungen haben die Aufmerksamkeit und Unterstützung von Regierungen, internationalen Organisationen und Impact-Investoren auf sich gezogen und das Wachstum des Mikrofinanzierungsmarktes weiter vorangetrieben.

Mikrofinanzierung

Marktbericht-Segmentierungsanalyse

- Basierend auf den Anbietern ist der Markt in Banken, Mikrofinanzinstitute (MFI), Nichtbanken-Finanzinstitute (NBFI) und andere segmentiert. Das Bankensegment wird voraussichtlich im Jahr 2023 einen beträchtlichen Marktanteil im Mikrofinanzbereich halten.

- Banken sind traditionelle Finanzinstitute, die eine breite Palette von Finanzdienstleistungen anbieten, darunter Kredite, Sparkonten und andere Bankprodukte. Im Rahmen der Mikrofinanzierung spielen Banken eine wichtige Rolle bei der Bereitstellung von Finanzdienstleistungen für einkommensschwache Einzelpersonen und Kleinstunternehmen. Sie können Mikrokredite, Mikroversicherungen und andere Finanzprodukte anbieten, die auf die Bedürfnisse der unterversorgten Bevölkerung zugeschnitten sind.

- Banken verfügen häufig über einen breiteren Kundenstamm und eine umfangreiche Infrastruktur, was sie zu einem wichtigen Marktsegment macht. Mikrofinanzinstitute sind spezialisierte Organisationen, die Finanzdienstleistungen für Personen mit geringem Einkommen anbieten, die keinen ausreichenden Zugang zu traditionellen Bankdienstleistungen haben.

- MFIs konzentrieren sich auf finanzielle Inklusion und zielen darauf ab, finanziell Benachteiligte zu unterstützen, indem sie Mikrokredite, Sparkonten, Versicherungen und andere Finanzprodukte anbieten. Sie richten sich häufig an marginalisierte Bevölkerungsgruppen, darunter Frauen, ländliche Gemeinden und Kleinunternehmer, was das Wachstum des Mikrofinanzmarktes weiter ankurbeln dürfte.

Mikrofinanz-Marktanteilsanalyse nach Geografie

Der Umfang des Berichts zum Mikrofinanzmarkt ist hauptsächlich in fünf Regionen unterteilt: Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika. Der Asien-Pazifik-Raum (APAC) erlebt ein schnelles Wachstum und wird voraussichtlich einen bedeutenden Marktanteil im Mikrofinanzbereich halten. Die bedeutende wirtschaftliche Entwicklung der Region, die wachsende Bevölkerung und der zunehmende Fokus auf finanzielle Inklusion in verschiedenen Volkswirtschaften haben zu diesem Wachstum beigetragen. Die aufstrebenden Märkte des APAC, die durch eine große Bevölkerung ohne Bankkonto und eine wachsende Unternehmerkultur gekennzeichnet sind, haben Mikrofinanzinstituten und Nichtbanken-Finanzinstituten (NBFIs) erhebliche Möglichkeiten geboten, ihre Dienstleistungen auszuweiten und bisher unterversorgte Gemeinschaften zu erreichen.

Mikrofinanzierung

Umfang des Marktberichts

Die „Mikrofinanzmarktanalyse“wurde basierend auf Anbieter, Endnutzer und Geografie durchgeführt. In Bezug auf Anbieter ist der Markt in Banken, Mikrofinanzinstitute (MFI), Nichtbanken-Finanzinstitute (NBFI) und andere unterteilt. Basierend auf Endnutzern ist der Markt in Kleinunternehmen, Mikrounternehmen und Einzelunternehmer oder Selbstständige unterteilt. Basierend auf Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, den Nahen Osten und Afrika sowie Südamerika unterteilt.

Mikrofinanzierung

Marktnachrichten und aktuelle Entwicklungen

Unternehmen verfolgen auf dem Markt anorganische und organische Strategien wie Fusionen und Übernahmen.Die Prognose des Mikrofinanzmarktes wird auf der Grundlage verschiedener sekundärer und primärer Forschungsergebnisse geschätzt, wie z. B. wichtiger Unternehmensveröffentlichungen, Verbandsdaten und Datenbanken. Nachfolgend sind einige aktuelle wichtige Marktentwicklungen aufgeführt:

- Im Februar 2024 haben Ericsson und Telenor Microfinance Bank (TMB) ihre Partnerschaft und ihr gemeinsames Engagement zur Förderung der finanziellen Inklusion und Ermächtigung in Pakistan weiter gestärkt. Die beiden Unternehmen haben kürzlich eine mehrjährige Verlängerung ihrer Partnerschaft unterzeichnet, mit dem Ziel, die von easypaisa bereitgestellten Finanzdienstleistungen zu verbessern und das Angebot im Fintech- Sektor zu erweitern. Diese Partnerschaft zielt darauf ab, das Fachwissen und die Ressourcen beider Unternehmen zu nutzen, um das Wachstum und die Zugänglichkeit von Finanzdienstleistungen für Privatpersonen und Unternehmen in Pakistan voranzutreiben.

[Quelle: Telefonaktiebolaget LM Ericsson, Unternehmenswebsite]

Mikrofinanzierung

Marktberichtsabdeckung und Ergebnisse

Der Marktbericht zu „Größe und Prognose des Mikrofinanzmarktes (2021–2031)“ bietet eine detaillierte Analyse des Marktes, die die folgenden Bereiche abdeckt:

- Marktgröße und -prognose auf globaler, regionaler und Länderebene für alle abgedeckten wichtigen Marktsegmente.

- Marktdynamik wie Treiber, Beschränkungen und wichtige Chancen.

- Wichtige Zukunftstrends.

- Detaillierte PEST- und SWOT-Analyse

- Globale und regionale Marktanalyse, die wichtige Markttrends, wichtige Akteure, Vorschriften und aktuelle Marktentwicklungen abdeckt.

- Branchenlandschaft und Wettbewerbsanalyse, einschließlich Marktkonzentration, Heatmap-Analyse, Schlüsselakteuren und aktuellen Entwicklungen.

- Detaillierte Firmenprofile.

Umfang des Mikrofinanzberichts

| Berichtsattribut | Details |

|---|---|

| Marktgröße im Jahr 2023 | 274,3 Milliarden US-Dollar |

| Marktgröße bis 2031 | 528,7 Milliarden US-Dollar |

| Globale CAGR (2023 - 2031) | 8,6 % |

| Historische Daten | 2021-2023 |

| Prognosezeitraum | 2023–2031 |

| Abgedeckte Segmente | Nach Anbieter

|

| Abgedeckte Regionen und Länder | Nordamerika

|

| Marktführer und wichtige Unternehmensprofile |

|

- Historische Analyse (2 Jahre), Basisjahr, Prognose (7 Jahre) mit CAGR

- PEST- und SWOT-Analyse

- Marktgröße Wert/Volumen – Global, Regional, Land

- Branche und Wettbewerbsumfeld

- Excel-Datensatz

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Häufig gestellte Fragen

The key players holding majority shares in the market are Bandhan Financial Services Pvt. Ltd.; CDC Small Business Finance Corp.; Cashpor Micro Credit; Grameen America Inc.; and KIVA.

The market is expected to reach US$ 528.7 billion by 2031.

The market was estimated to be US$ 274.3 billion in 2023 and is expected to grow at a CAGR of 8.6% during the forecast period 2023 - 2031.

Increased focus on social impact and sustainability is anticipated to play a significant role in the market in the coming years.

Shift from traditional loaning to microfinance and lower operating costs and reduced market risk are the major factors that propel the market.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

- Bank Rakyat Indonesia (BRI)

- Annapurna Microfinance Pvt. Ltd.

- Bandhan Financial Services Pvt. Ltd.

- CDC Small Business Finance Corp.

- Cashpor Micro Credit

- Grameen America Inc.

- KIVA

- Madura Microfinance Ltd.

- Pacific Community Ventures

- ESAF Small Finance Bank

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

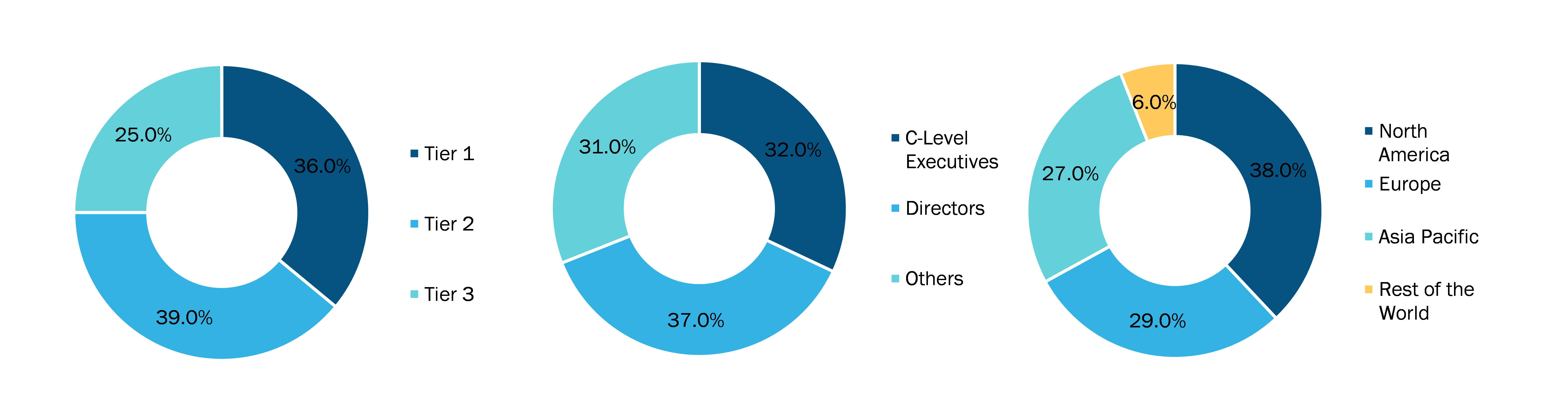

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Holen Sie sich ein kostenloses Muster für diesen Bericht

Holen Sie sich ein kostenloses Muster für diesen Bericht