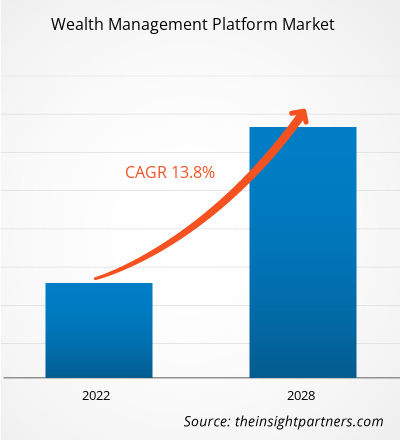

Der Markt für Vermögensverwaltungsplattformen soll von 3.710,4 Millionen US-Dollar im Jahr 2021 auf 9.197,6 Millionen US-Dollar im Jahr 2028 wachsen; von 2021 bis 2028 wird mit einer durchschnittlichen jährlichen Wachstumsrate von 13,8 % gerechnet.

Die Vermögensverwaltungsplattform ist speziell für die Planung und Überwachung von Finanzdienstleistungen konzipiert, kombiniert mit Steuer- und Rechtsberatung, Nachlassplanung, persönlichen Retail-Banking-Dienstleistungen und Anlageverwaltung. Die zunehmende Digitalisierung in verschiedenen Sektoren und die kontinuierliche Betonung der Automatisierung des Systems durch Finanzinstitute konzentrieren sich auf die Entwicklung von Arbeitsabläufen, um das Leben ihrer Kunden zu vereinfachen. Finanzdienstleister implementieren nach und nach offene API-Frameworks (Application Program Interface), um ihre Finanzdienstleistungen zusammen mit Produkten von Drittanbietern mithilfe von Bankkanälen und anderen digitalen Plattformen anzubieten. Die APIs ermöglichen den Dienstleistern den gegenseitigen Zugriff auf die Produkte und Dienstleistungen der anderen. Herkömmliche Finanzberater reagieren jedoch auf die unterschiedlichen Vorlieben der Anleger, indem sie interne Plattformen einführen, um den wachsenden Anforderungen der Kunden gerecht zu werden. Vermögensverwaltungsplattformen bieten verschiedene Vorteile, wie z. B. ein verbessertes und rationalisiertes Geschäft, eine höhere Effizienz der Geschäftsprozesse durch Systemautomatisierung, die Einhaltung gesetzlicher Anforderungen, die Standardisierung von Dienstleistungen, einen Omni-Channel-Ansatz und eine hervorragende Benutzererfahrung. Die Vermögensverwaltungssoftware besteht aus Berater-Front-Office, Kundenberichten, Leistungs- und Risikoanalysen , Portfoliomanagement und Multichannel-Client-Frontend-Modulen. Die technologischen Fortschritte erhöhten die Akzeptanz der Robo-Beratung, die KI und Analytik in das System integriert.

Mehrere Branchen konzentrieren sich auf die Weiterentwicklung ihrer Vermögensverwaltungsplattformen. Die lokalen und bundesstaatlichen Regierungen der Volkswirtschaften erlassen verbindliche Vorschriften und Auflagen für Vermögensverwaltungsaktivitäten. Mehrere Unternehmen, die Vermögensverwaltungsplattformen anbieten, entwickeln fortschrittliche und effiziente Software und Lösungen, indem sie ihren Schwerpunkt auf die Entwicklung von Produkten legen.

Passen Sie diesen Bericht Ihren Anforderungen an

Sie erhalten kostenlose Anpassungen an jedem Bericht, einschließlich Teilen dieses Berichts oder einer Analyse auf Länderebene, eines Excel-Datenpakets sowie tolle Angebote und Rabatte für Start-ups und Universitäten.

- Holen Sie sich die wichtigsten Markttrends aus diesem Bericht.Dieses KOSTENLOSE Beispiel umfasst eine Datenanalyse von Markttrends bis hin zu Schätzungen und Prognosen.

Auswirkungen der COVID-19-Pandemie auf den Markt für Vermögensverwaltungsplattformen

Nordamerika weist die höchste Rate an Einführungen fortschrittlicher Technologien auf, da die Regierungen Innovationen fördern und die Infrastruktur verbessern. Infolgedessen behindert jeder Faktor, der die industrielle Leistungsfähigkeit der Region beeinträchtigt, ihre wirtschaftliche Entwicklung. Die USA sind aufgrund des COVID-19-Ausbruchs das am schlimmsten betroffene Land der Welt, was die Regierungen dazu veranlasste, eine Reihe von Beschränkungen für industrielle, kommerzielle und öffentliche Aktivitäten im Land zu verhängen, um die Ausbreitung der Krankheit einzudämmen. Laut dem Center for Strategic and International Studies erlebten die USA aufgrund der Auswirkungen von COVID-19 einen Rückgang des BIP. Laut den jüngsten Statistiken der Weltgesundheitsorganisation (WHO) sind die USA derzeit aufgrund des COVID-19-Ausbruchs das am schlimmsten betroffene Land der Welt mit der höchsten Zahl bestätigter Fälle und Todesfälle. Die hohe Zahl der COVID-Fälle hat sich negativ auf die Wirtschaft des Landes und der Region ausgewirkt. Es kam zu einem Rückgang der allgemeinen Geschäftstätigkeit und des Wachstums verschiedener in der Region tätiger Branchen. Dies hat sich somit auf die Einnahmen der wichtigsten Akteure auf dem Markt für Vermögensverwaltungsplattformen in Nordamerika ausgewirkt. Die Geschäftsschließungen sowie die Absage und Verschiebung von Produkteinführungen in den USA, Kanada und Mexiko haben sich im Jahr 2020 auf die Akzeptanz des Marktes für Vermögensverwaltungsplattformen ausgewirkt.

Markteinblick

Steigende Nutzung von Robo Advisors im Vermögensmanagement

Der Finanzsektor setzt kontinuierlich auf fortschrittliche Technologien, um Finanzdienstleistungen kostengünstiger und effizienter bereitzustellen. Diese fortschrittlichen und kreativen Technologien erregten während der globalen Finanzkrise von 2007–2008 Aufmerksamkeit, als den konventionellen Banken strenge Regeln auferlegt wurden und Innovationen in der IT-Branche die Anreize für die Expansion nichtbankbasierter und technologiebasierter Finanzunternehmen erhöhten. Einige technologische Revolutionen im Finanzsektor umfassen beispielsweise mobile Zahlungen, Geldautomaten (ATMs) und Handelsfinanzierung mithilfe der Blockchain. Die technologischen Unterbrechungen bei Vermögensverwaltungsdiensten bestehen aus Robo-Advisors und automatisierten Finanzberatern, die mit menschlichen Beratern konkurrieren sollen. Robo-Advisors empfehlen verschiedene Anlagetechniken für Ziele, wie z. B. das Sparen für erhebliche Ausgaben, die Altersvorsorge und die Aufrechterhaltung eines Einkommensstroms, um Ausgaben effektiv zu bewältigen. Vorteile von Robo-Advisory-Vermögensverwaltungsdiensten gegenüber herkömmlichen Diensten mit menschlicher Beratung sind einfache Zugänglichkeit, Erschwinglichkeit und die Möglichkeit, ihren Kunden die Möglichkeit zu bieten, mithilfe einer Internetverbindung jederzeit und von jedem Ort aus Finanzberatung einzuholen und Investitionen abzuwickeln. Robo-Advisory ermöglicht es den Akteuren auf dem Markt für Vermögensverwaltungsplattformen, ihre Dienste zu niedrigen Gebühren anzubieten und so in den Markt für Vermögensverwaltungsplattformen zu expandieren.

Einblicke in das Segment Bereitstellungstyp

Der Markt für Vermögensverwaltungsplattformen ist nach Bereitstellungstyp in Cloud und On-Premises unterteilt. Die Cloud hostet die Anwendungen extern und wird daher von kleinen und mittleren Unternehmen stark genutzt. Die Cloud-Bereitstellung erfordert nur begrenzte Kapitalausgaben, ermöglicht eine tägliche Datensicherung und ermöglicht es Unternehmen, nur für die Ressourcen zu zahlen, die sie nutzen. Die wachsende Akzeptanz dieser Technologie in zahlreichen Branchen und die zunehmende Anforderung geänderter Geschäftsabläufe treiben das Wachstum des Marktes für cloudbasierte Vermögensverwaltungsplattformen voran.

Einblicke in das Beratungsmodellsegment

Der Markt für Vermögensverwaltungsplattformen, die auf Beratungsmodellen basieren, ist in menschliche Beratung, Robo-Beratung und Hybrid unterteilt. Das menschliche Beratungsmodell entwickelt die Finanzstrategie und konfiguriert das Robo-Beratungsmodell, das dann bei Entscheidungen über Investitionen und Geschäfte auf der Grundlage von Finanzinstrumenten hilft. Dieser Vorgang bietet Kunden eine Balance aus digitalen Diensten und Zugang zu einem menschlichen Berater für wichtige Investitionsentscheidungen. Darüber hinaus verfügen menschliche Berater nicht immer über die Bandbreite, den Intellekt oder die Fähigkeiten, Daten schnell genug zu verarbeiten, um zeitnahe Interaktionen zu ermöglichen. Dennoch hilft dieses Modell Anlegern bei der Bewältigung emotional aufgeladener Themen, beispielsweise bei der Entscheidung, ob sie die Ausbildung eines Kindes unterstützen oder die steigenden Gesundheitskosten für ältere Eltern übernehmen sollen.

Einblicke in Geschäftsfunktionssegmente

Der Markt für Vermögensverwaltungsplattformen ist nach Geschäftsfunktionen in Performancemanagement, Risiko- und Compliance-Management, Portfoliobuchhaltung und Handelsmanagement, Finanzberatungsmanagement, Berichterstattung und andere unterteilt. Portfoliobuchhaltung bezieht sich auf die Verfolgung der Performance einzelner Wertpapiere in einem Aktienportfolio, die Bewertung, welche Investitionen erhöht oder verringert werden könnten, und die Bewertung des Portfolios, um sicherzustellen, dass es die Wachstumserwartungen des Anlegers erfüllt. Portfoliobuchhaltung und Handelsmanagement unterstützen vermögende Personen (HNW) bei der erfolgreichen und sicheren Verwaltung ihrer Finanzanlagen. Aufgrund der steigenden Zahl vermögender Personen weltweit wird der Markt für Vermögensverwaltungsplattformen für Portfoliobuchhaltung und Handelsmanagementplattformen im Prognosezeitraum weiter wachsen.

Einblicke in das Endbenutzersegment

Der Markt für Vermögensverwaltungsplattformen ist nach Endnutzern in Handels- und Börsenunternehmen, Banken, Maklerfirmen, Investmentmanagementfirmen und andere unterteilt. Zur Routine von Investmentmanagementfirmen gehört es, das von Kunden gesammelte Geld zu investieren und in ihrem Namen die besten verfügbaren Investitionen auszuwählen. Alle Arten von Investitionen sind mit einem gewissen Risikofaktor verbunden, wobei die Firmen eine gute Kapitalrendite erzielen müssen, um ein tragbares Risiko für die Kunden sicherzustellen. Investmentmanagementfirmen unternehmen in der Regel außerordentliche Anstrengungen, um ein Anlageportfolio für ihre Kunden zu erstellen. Sie stehen bei der Vermögensverwaltung vor erheblichen Herausforderungen aufgrund komplexer Investitionen, schwankender Märkte, komplizierter Organisationsstrukturen und operativer Schwierigkeiten.

Die Akteure auf dem Markt für Vermögensverwaltungsplattformen konzentrieren sich auf Produktinnovationen und -entwicklungen, indem sie fortschrittliche Technologien und Funktionen integrieren, um mit der Konkurrenz zu konkurrieren. Im Januar 2022 arbeitete Broadridge Financial Solutions, Inc. mit Santander Investment SA zusammen, um einen neuen „Golden Copy“-Eventbenachrichtigungs- und Abstimmungsdurchführungsdienst für spanische Emittenten für den spanischen Markt live verfügbar zu machen.

Der Markt für Vermögensverwaltungsplattformen ist nach Bereitstellungstyp in Cloud und On-Premises unterteilt. Der Markt ist basierend auf dem Beratungsmodell in menschliche Beratung, Robo-Beratung und Hybrid unterteilt. Der Markt für Vermögensverwaltungsplattformen ist nach Geschäftsfunktion in Leistungsmanagement, Risiko- und Compliance-Management, Portfoliobuchhaltung und Handelsmanagement, Finanzberatungsmanagement, Berichterstattung und andere unterteilt. Der Markt für Vermögensverwaltungsplattformen ist nach Endbenutzer in Handels- und Börsenunternehmen, Banken, Maklerunternehmen, Investmentverwaltungsunternehmen und andere unterteilt. Basierend auf der Region ist der globale Markt für Vermögensverwaltungsplattformen in Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika unterteilt.

Regionale Einblicke in den Markt für Vermögensverwaltungsplattformen

Die regionalen Trends und Faktoren, die den Markt für Vermögensverwaltungsplattformen im Prognosezeitraum beeinflussen, wurden von den Analysten von Insight Partners ausführlich erläutert. In diesem Abschnitt werden auch die Marktsegmente und die Geografie von Vermögensverwaltungsplattformen in Nordamerika, Europa, im asiatisch-pazifischen Raum, im Nahen Osten und Afrika sowie in Süd- und Mittelamerika erörtert.

- Erhalten Sie regionale Daten zum Markt für Vermögensverwaltungsplattformen

Umfang des Marktberichts zur Vermögensverwaltungsplattform

| Berichtsattribut | Details |

|---|---|

| Marktgröße im Jahr 2021 | 3,71 Milliarden US-Dollar |

| Marktgröße bis 2028 | 9,2 Milliarden US-Dollar |

| Globale CAGR (2021 - 2028) | 13,8 % |

| Historische Daten | 2019-2020 |

| Prognosezeitraum | 2022–2028 |

| Abgedeckte Segmente | Nach Beratungsmodell

|

| Abgedeckte Regionen und Länder | Nordamerika

|

| Marktführer und wichtige Unternehmensprofile |

|

Marktteilnehmerdichte: Der Einfluss auf die Geschäftsdynamik

Der Markt für Vermögensverwaltungsplattformen wächst rasant, angetrieben durch die steigende Nachfrage der Endnutzer aufgrund von Faktoren wie sich entwickelnden Verbraucherpräferenzen, technologischen Fortschritten und einem größeren Bewusstsein für die Vorteile des Produkts. Mit steigender Nachfrage erweitern Unternehmen ihr Angebot, entwickeln Innovationen, um die Bedürfnisse der Verbraucher zu erfüllen, und nutzen neue Trends, was das Marktwachstum weiter ankurbelt.

Die Marktteilnehmerdichte bezieht sich auf die Verteilung der Firmen oder Unternehmen, die in einem bestimmten Markt oder einer bestimmten Branche tätig sind. Sie gibt an, wie viele Wettbewerber (Marktteilnehmer) in einem bestimmten Marktraum im Verhältnis zu seiner Größe oder seinem gesamten Marktwert präsent sind.

Die wichtigsten auf dem Markt für Vermögensverwaltungsplattformen tätigen Unternehmen sind:

- Broadridge Financial Solutions, Inc.

- Comarch SA

- FIS Global

- InvestCloud

- Fiserv, Inc.

Haftungsausschluss : Die oben aufgeführten Unternehmen sind nicht in einer bestimmten Reihenfolge aufgeführt.

- Überblick über die wichtigsten Akteure auf dem Markt für Vermögensverwaltungsplattformen

Markt für Vermögensverwaltungsplattformen – Unternehmensprofile

- Broadridge Financial Solutions, Inc.

- Comarch SA

- FIS Global

- InvestCloud

- Fiserv, Inc.

- InvestEdge, Inc.

- Profile Software SA

- SEI Investments Developments, Inc.

- SS&C Technologies, Inc.

- Temenos Hauptsitz SA

- Historische Analyse (2 Jahre), Basisjahr, Prognose (7 Jahre) mit CAGR

- PEST- und SWOT-Analyse

- Marktgröße Wert/Volumen – Global, Regional, Land

- Branche und Wettbewerbsumfeld

- Excel-Datensatz

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Häufig gestellte Fragen

In 2020, North America held the largest market share of 36.9% in 2020, followed by Europe and APAC.

Which are the major companies in the wealth management platform market?

The major companies in wealth management platform includes Blackrock, Vanguard, UBS, Fidelity Investment and State Street Global Advisors.

The human advisory segment led the wealth management platform with a market share of 51.0% in 2020. It is expected to account for 43.4% of the total market in 2028. The human advisory model develops the financial strategy and configures the robo-advisory model, which then aids in decisions regarding investments and deals based on financial instruments. This operation provides customers with a balance of digital services and access to a human advisor for important investment choices. Furthermore, human advisors do not always have the bandwidth, intellect, or skill to digest data quickly enough to deliver timely interactions. Nevertheless, this model assists investors in dealing with emotionally charged issues, such as deciding whether to support a child's education or arrange for rising healthcare costs for elderly parents.

The portfolio accounting and trading management segment led the wealth management platform with a market share of 35.1% in 2020. Portfolio accounting refers to tracking the performance of individual securities in a stock portfolio, evaluating which investments might be increased or decreased, and assessing the portfolio to ensure that it meets the investor's growth expectations. Portfolio accounting and trade management assists high-net-worth (HNW) people in successfully and safely managing their financial assets. Due to the rising number of high-net-worth people worldwide, the market for portfolio accounting, and trade management platforms would continue to grow during the forecast period.

Long-term financial planning is a procedure of aligning the financial capacity of an individual with long-term service goals by financial forecasting. Different governments globally have an overall long-term financial planning process that encourages the discussion of a long-range perspective used by decision-makers. Wealth management tools help minimize financial difficulties by generating long-term and strategic thinking. They are essential for effective communication with external and internal stakeholders. Adoption of Al and analytics provides the analysis phase to provide information that aids in the strategizing and planning. The analysis phase comprises financial and forecasts analysis, often associated with long-term financial planning. It also involves information gathering, trend forecasting, and analysis. These analyses create awareness about long-term financial planning among the masses, which would create lucrative opportunities for the wealth management platform market during the forecast period.

Continual increase in the billionaire population across the globe boosts the number of high-net-worth people (HNWIS) in the region. Asia has nearly the same number of HNWIs as Europe, but Asia is expected to be the fastest-growing HNW area in the next five years, according to Wealth-X. Singapore and Hong Kong are projected to be the region's primary hubs and other nations would import or establish services for HNWs in the region. The regional development and professionalization of services in China are growing at a high pace with the help of government regulations to take benefit from wealth management platform. As per Knight Frank's 13th edition of The Wealth Report, the number of billionaires in APAC is estimated to increase by 27%, exceeding the number of billionaires present in North America (17%) and Europe (18%) in the next four years. As per Knight Frank's forecasts, 8 out of the top 10 countries, by future growth, are in Asia, with Ukraine and Romania taking the remaining spots. India is at the forefront with 39% growth in the number of HNWIs, followed by the Philippines (38%) and China (35%). Independent wealth managers deal explicitly with tax, risk management, and estate planning for managing the wealth of their HNWI customers. Thus, the rising number of HNWI plays a vital role in the growth of the wealth management platform market globally.

Trends and growth analysis reports related to Technology, Media and Telecommunications : READ MORE..

The List of Companies - Wealth Management Platform Market

- Broadridge Financial Solutions, Inc.

- Comarch SA

- FIS Global

- InvestCloud

- Fiserv, Inc.

- InvestEdge, Inc.

- Profile Software S.A.

- SEI Investments Developments, Inc.

- SS&C Technologies, Inc.

- Temenos Headquarters SA

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

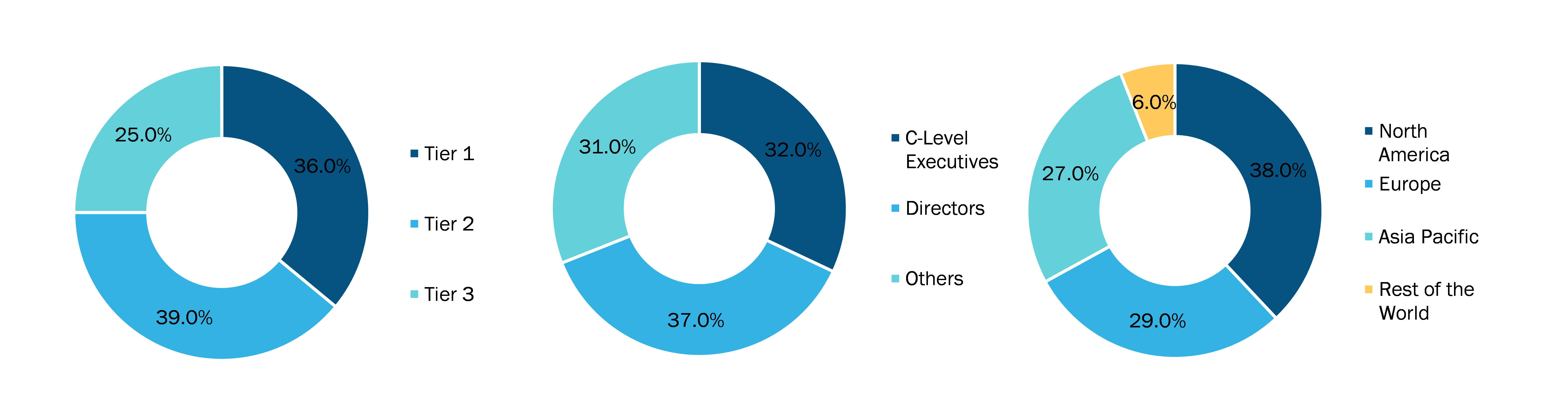

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Holen Sie sich ein kostenloses Muster für diesen Bericht

Holen Sie sich ein kostenloses Muster für diesen Bericht