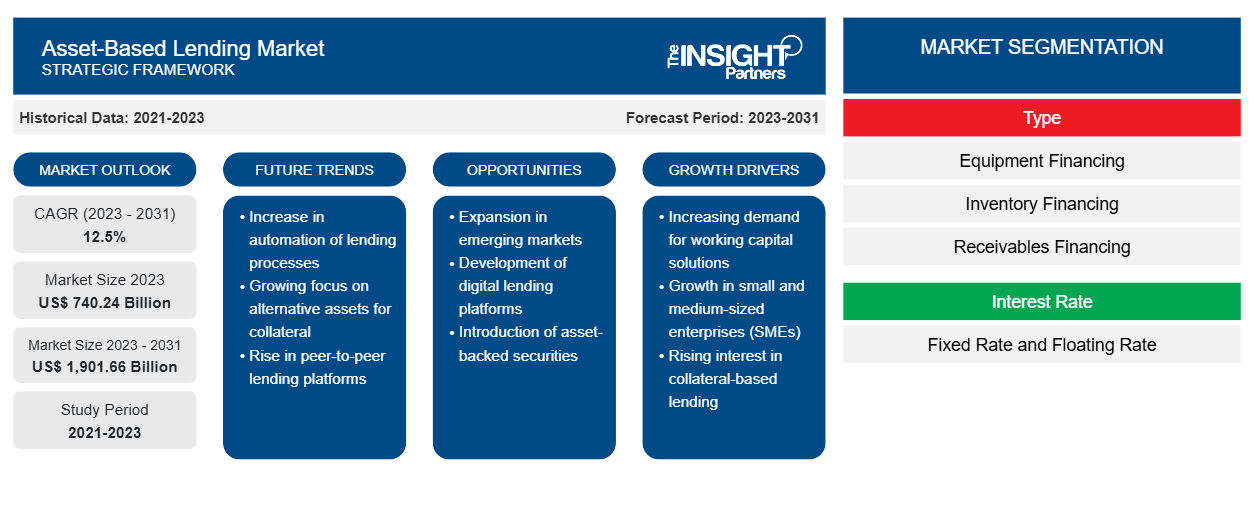

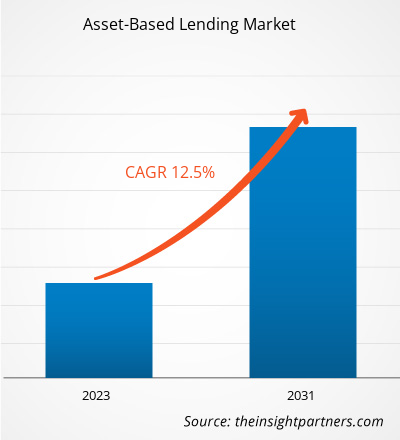

Se espera que el tamaño del mercado de préstamos basados en activos crezca de US$ 740,24 mil millones en 2023 a US$ 1,901,66 mil millones en 2031; se anticipa que se expandirá a una CAGR del 12,5% entre 2023 y 2031. Se espera que los criterios de calificación más fáciles para los préstamos basados en activos ofrezcan grandes oportunidades de crecimiento.

Análisis del mercado de préstamos basados en activos

Los préstamos basados en activos son una clase de activos de gran tamaño que abarca muchos segmentos diferentes de la economía. La desintermediación continua de la financiación bancaria tradicional y la innovación tecnológica han estimulado un rápido crecimiento en los últimos años, y se espera que la tendencia continúe. La financiación empresarial tradicional, que evalúa el flujo de caja de una empresa, es eficaz para muchas empresas. Sin embargo, algunas empresas pueden ser elegibles para préstamos adicionales basados en sus activos propios. Este enfoque alternativo, conocido como préstamos basados en activos, es más adecuado para ellas. Las soluciones de mercado de préstamos basados en activos permiten utilizar una amplia gama de activos, incluidas las cuentas por cobrar, las marcas, los bienes raíces y la propiedad intelectual, como garantía, lo que proporciona acceso a capital vital. Para las empresas con activos sustanciales, los préstamos basados en activos ofrecen importantes opciones de financiación con una estructura flexible que permite la toma de decisiones en el futuro. Además, los acuerdos especiales como los tramos FILO (primero en entrar, último en salir) pueden aumentar la capacidad de endeudamiento.

Préstamos basados en activos

Panorama de la industria

- Los prestamistas prefieren garantías de alta liquidez, como títulos valores, que se pueden convertir en efectivo fácilmente, para cuando el prestatario no cumple con los pagos. Los préstamos garantizados con activos físicos se consideran más riesgosos y, por lo tanto, el préstamo máximo suele ser inferior al valor contable de los activos.

- Existen amplias variaciones en las tasas de interés, dependiendo del historial crediticio del solicitante, el tiempo que lleva haciendo negocios y el flujo de efectivo. Los flujos de efectivo basados en garantías que generan los préstamos con garantía de activos también son importantes en tiempos de alta inflación e incertidumbre macroeconómica. La garantía subyacente tiene un valor tangible y los flujos de efectivo asociados a esa garantía suelen ser de naturaleza contractual.

- Además, el valor de reemplazo de las garantías físicas tiende a aumentar junto con los precios en la economía en general.

Personalice este informe según sus necesidades

Obtendrá personalización en cualquier informe, sin cargo, incluidas partes de este informe o análisis a nivel de país, paquete de datos de Excel, así como también grandes ofertas y descuentos para empresas emergentes y universidades.

- Obtenga las principales tendencias clave del mercado de este informe.Esta muestra GRATUITA incluirá análisis de datos, desde tendencias del mercado hasta estimaciones y pronósticos.

Factores impulsores y oportunidades del mercado de préstamos basados en activos

Los préstamos privados basados en activos impulsarán el crecimiento del mercado de préstamos basados en activos

- La notable velocidad con que aumentaron los préstamos privados basados en activos como resultado de la crisis financiera mundial puede considerarse una señal del cambio estructural en curso.

- La desintermediación de los canales financieros tradicionales ha sido decisiva para el crecimiento de los préstamos privados basados en activos en los últimos años. Después de la crisis financiera, varios bancos centrales de diferentes países desarrollados compraron títulos respaldados por hipotecas para inyectar liquidez al mercado y restablecer la confianza, al tiempo que aumentaban los requisitos de reservas y restringían la toma de riesgos. Esto llevó a imponer mayores cargas de capital a los préstamos no convencionales.

- Los bancos respondieron reduciendo sus carteras de préstamos y otorgando crédito a clientes de larga data en condiciones habituales, lo que llevó a la falta de disponibilidad de financiación para varios consumidores solventes y, a su vez, aumentó la demanda de préstamos privados basados en activos.

- Con la actual crisis económica, se prevé que la tendencia mencionada anteriormente ofrezca buenas oportunidades para el crecimiento del mercado de préstamos basados en activos.

Préstamos basados en activos

Análisis de segmentación de informes de mercado

- Dependiendo del tipo de interés, el mercado se bifurca en un tipo de interés fijo y un tipo de interés flotante.

- El segmento de préstamos a tasa fija alcanzó la mayor participación de mercado en préstamos basados en activos en 2023. Esto se puede atribuir al beneficio principal de los préstamos a tasa fija de proteger al prestatario contra aumentos inesperados y posiblemente grandes en los pagos mensuales durante picos repentinos en las tasas de interés. Además, los préstamos con tasas fijas se pueden comprender fácilmente y muestran una menor variación entre prestamistas.

Préstamos basados en activos

Análisis de la cuota de mercado por geografía

El alcance del informe del mercado de préstamos basados en activos se divide principalmente en cinco regiones: América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur. Asia Pacífico (APAC) está experimentando un rápido crecimiento, pero se prevé que América del Norte tenga la mayor participación en el mercado de préstamos basados en activos. El importante desarrollo económico de APAC y el creciente interés en el comercio han presentado oportunidades sustanciales para la expansión de los préstamos basados en activos. En los EE. UU., los prestamistas no bancarios han ampliado los préstamos basados en activos contra más del 20% de los activos disponibles como garantía. Estas tendencias promueven el crecimiento del mercado en América del Norte.

Préstamos basados en activos

Perspectivas regionales del mercado de préstamos basados en activos

Los analistas de Insight Partners explicaron en detalle las tendencias y los factores regionales que influyen en el mercado de préstamos basados en activos durante el período de pronóstico. Esta sección también analiza los segmentos y la geografía del mercado de préstamos basados en activos en América del Norte, Europa, Asia Pacífico, Medio Oriente y África, y América del Sur y Central.

- Obtenga los datos regionales específicos para el mercado de préstamos basados en activos

Alcance del informe sobre el mercado de préstamos basados en activos

| Atributo del informe | Detalles |

|---|---|

| Tamaño del mercado en 2023 | US$ 740,24 mil millones |

| Tamaño del mercado en 2031 | US$ 1.901,66 mil millones |

| CAGR global (2023 - 2031) | 12,5% |

| Datos históricos | 2021-2023 |

| Período de pronóstico | 2023-2031 |

| Segmentos cubiertos | Por tipo

|

| Regiones y países cubiertos | América del norte

|

| Líderes del mercado y perfiles de empresas clave |

|

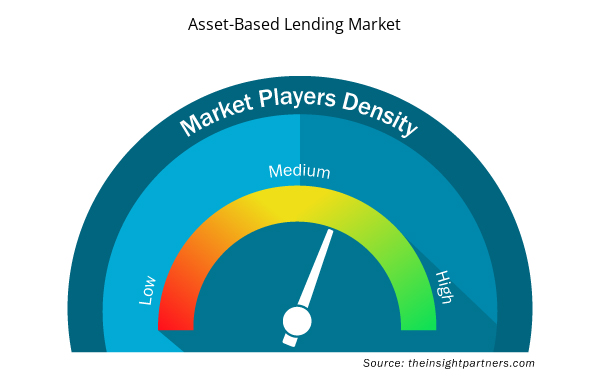

Densidad de actores del mercado de préstamos basados en activos: comprensión de su impacto en la dinámica empresarial

El mercado de préstamos con garantía hipotecaria está creciendo rápidamente, impulsado por la creciente demanda de los usuarios finales debido a factores como la evolución de las preferencias de los consumidores, los avances tecnológicos y una mayor conciencia de los beneficios del producto. A medida que aumenta la demanda, las empresas amplían sus ofertas, innovan para satisfacer las necesidades de los consumidores y aprovechan las tendencias emergentes, lo que impulsa aún más el crecimiento del mercado.

La densidad de actores del mercado se refiere a la distribución de las empresas o firmas que operan dentro de un mercado o industria en particular. Indica cuántos competidores (actores del mercado) están presentes en un espacio de mercado determinado en relación con su tamaño o valor total de mercado.

Las principales empresas que operan en el mercado de préstamos basados en activos son:

- Banco Barclays

- Banco Berkshire

- Soluciones de financiación de capital

- Financiera Crystal

- Hilton Baird

Descargo de responsabilidad : Las empresas enumeradas anteriormente no están clasificadas en ningún orden particular.

- Obtenga una descripción general de los principales actores clave del mercado de préstamos basados en activos

"Análisis del mercado de préstamos basados en activos"Se llevó a cabo en función del tipo, la tasa de interés, el tamaño de la organización y la geografía. En términos de tipo, el mercado está segmentado en financiación de equipos, financiación de inventarios, financiación de cuentas por cobrar y otros. Según la tasa de interés, el mercado se bifurca en una tasa fija y una tasa flotante. En términos de tamaño de la organización, el mercado se bifurca en pymes y grandes empresas. Según la geografía, el mercado está segmentado en América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur.

Préstamos basados en activos

Noticias del mercado y desarrollos recientes

Las empresas adoptan estrategias inorgánicas y orgánicas, como fusiones y adquisiciones, en el mercado de préstamos con garantía de activos. A continuación, se enumeran algunos de los principales acontecimientos recientes del mercado:

- En marzo de 2024, Praetura Commercial Finance, junto con su empresa hermana Zodeq, obtuvo una línea de titulización de préstamos basados en activos por £200 millones proporcionada por Barclays para impulsar el apoyo a las pymes en todo el Reino Unido. La línea de Barclays mejora la capacidad de Praetura para satisfacer la creciente demanda de préstamos alternativos, y la empresa espera apoyar a más de 1000 pymes adicionales cada año.

[Fuente: Praetura Commercial Finance, sitio web de la empresa]

- En octubre de 2023, Solifi, un socio global de software fintech para financiación garantizada, anunció las últimas mejoras de productos para los préstamos basados en activos de Solifi. El lanzamiento incluye varias características nuevas destinadas a mejorar la eficiencia a través de la automatización, los informes y la experiencia del cliente. La plataforma SaaS Open Finance de la empresa permite el lanzamiento rápido de nuevas funciones que mejoran la comunicación entre prestamistas y prestatarios. Estas nuevas funciones reducen la necesidad de informes manuales al tiempo que aportan innovación a los prestamistas y clientes de préstamos basados en activos y financiación de cuentas por cobrar de la empresa sin interrumpir su negocio.

[Fuente: Solifi, sitio web de la empresa]

Préstamos basados en activos

Cobertura y resultados del informe de mercado

El informe de mercado sobre “Tamaño y pronóstico del mercado de préstamos basados en activos (2021-2031)” proporciona un análisis detallado del mercado que cubre las siguientes áreas:

- Tamaño del mercado y pronóstico a nivel global, regional y nacional para todos los segmentos clave del mercado cubiertos bajo el alcance.

- Dinámica del mercado como impulsores, restricciones y oportunidades clave.

- Principales tendencias futuras.

- Análisis PEST y FODA detallado

- Análisis del mercado global y regional que cubre las tendencias clave del mercado, los actores clave, las regulaciones y los desarrollos recientes del mercado.

- Análisis del panorama de la industria y la competencia que cubre la concentración del mercado, el análisis de mapas de calor, los actores clave y los desarrollos recientes.

- Perfiles detallados de empresas.

- Análisis histórico (2 años), año base, pronóstico (7 años) con CAGR

- Análisis PEST y FODA

- Tamaño del mercado Valor/volumen: global, regional, nacional

- Industria y panorama competitivo

- Conjunto de datos de Excel

- Third Party Logistics Market

- Bio-Based Ethylene Market

- Dried Blueberry Market

- Automotive Fabric Market

- Helicopters Market

- Environmental Consulting Service Market

- Electronic Toll Collection System Market

- Adaptive Traffic Control System Market

- Transdermal Drug Delivery System Market

- Batter and Breader Premixes Market

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Preguntas frecuentes

The key players holding the majority of shares in the global asset-based lending market are Barclays Bank, Berkshire Bank, Capital Funding Solutions, JPMorgan Chase & Co, and Wells Fargo.

The global market is expected to reach US$ 1,901.66 billion by 2030.

The global market was estimated to be US$ 740.24 billion in 2023 and is expected to grow at a CAGR of 12.5 % during the forecast period 2023 - 2031.

The growth of private asset-based lending is expected to play a significant role in the market in the coming years.

Easier qualifications and easy access to loans are the major factors that propel the global asset-based lending market.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

- Barclays Bank

- Berkshire Bank

- Capital Funding Solutions

- Crystal Financial

- Hilton-Baird

- JPMorgan Chase and Co

- Lloyds Bank

- Porter Capital

- Wells Fargo

- White Oak Financial

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

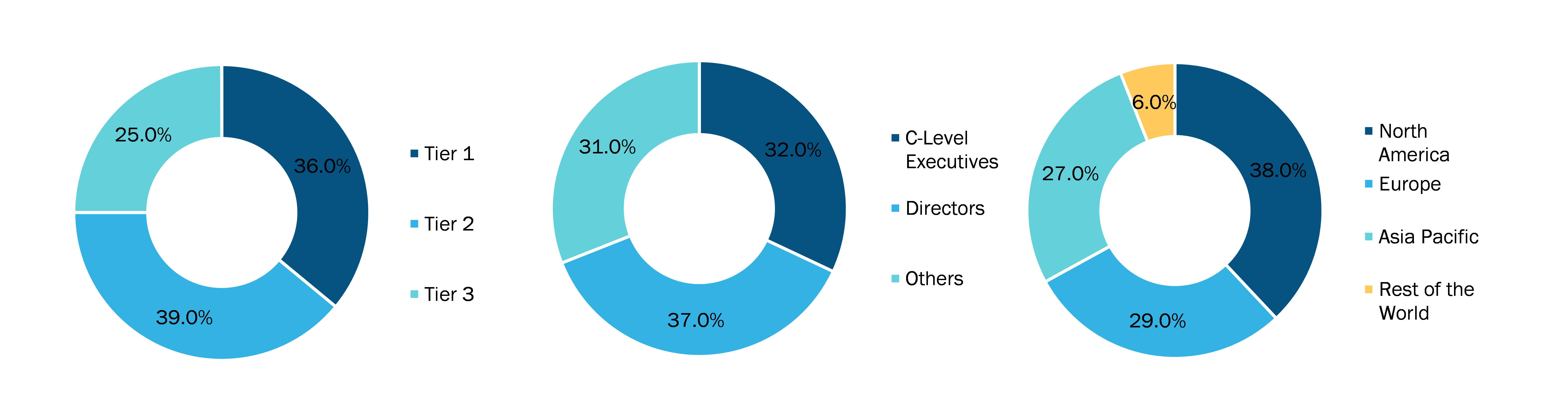

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Obtenga una muestra gratuita de este informe

Obtenga una muestra gratuita de este informe