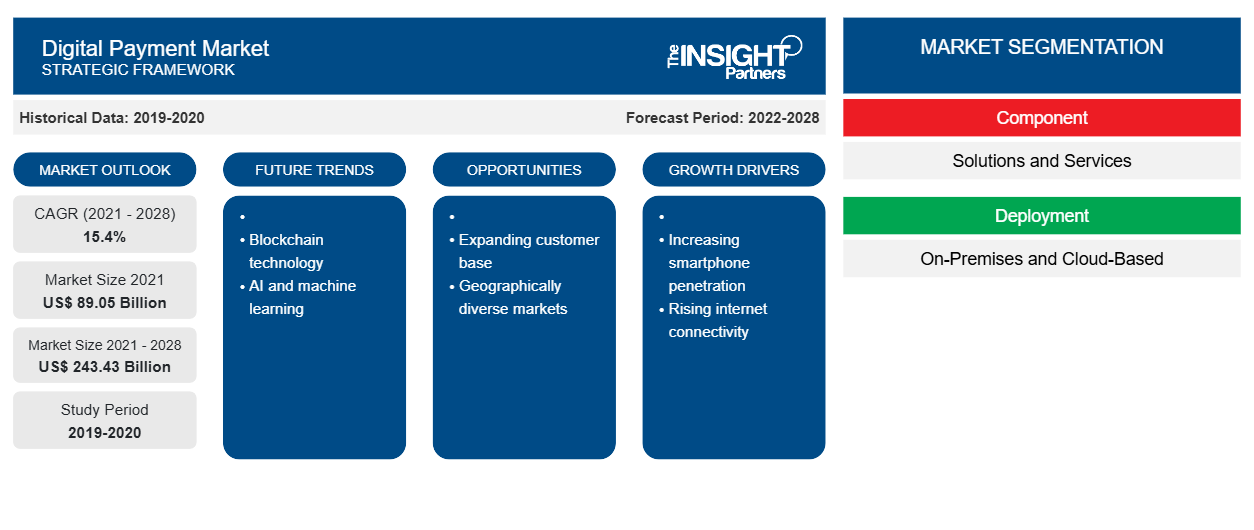

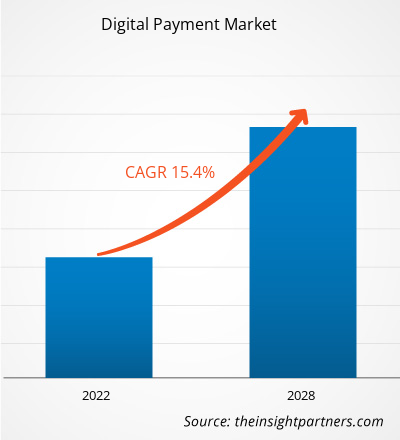

Se espera que el mercado de pagos digitales crezca de US$ 89.045,67 millones en 2021 a US$ 243.426,71 millones en 2028; se estima que crecerá a una CAGR del 15,4% entre 2021 y 2028.

Se espera que el mercado mundial de pagos digitales crezca durante el período de pronóstico debido a la creciente prevalencia de teléfonos inteligentes que permiten la expansión del mCommerce. La forma en que las personas acceden a Internet tiene un impacto directo en el crecimiento del comercio móvil . Los usuarios prefieren los teléfonos inteligentes a las PC para navegar por Internet, ya que los teléfonos inteligentes son más asequibles e Internet de alta velocidad ya no es una infraestructura premium en muchos países. Los minoristas desarrollan aplicaciones de compras que tienen catálogos fáciles de navegar y una experiencia de pago simple. Los banqueros y proveedores de servicios de pago no pasan por alto el hecho de que los clientes están intrínsecamente vinculados a sus teléfonos móviles. Los bancos ofrecen aplicaciones bancarias que permiten completar las transacciones en la pantalla de un dispositivo móvil. El comercio móvil también ha cambiado la forma en que funcionan las empresas físicas, particularmente en términos de aceptar pagos sin efectivo. Además, la diferencia entre el comercio físico y digital se está disolviendo y los canales están convergiendo cada vez más. La experiencia de compra en la tienda se ha acercado significativamente a la en línea debido al fuerte énfasis en los pagos sin contacto durante la pandemia de COVID-19. Además, antes de la pandemia, los pagos sin contacto ya estaban bien establecidos en algunas regiones. Los pagos sin contacto y/o la identificación biométrica son frecuentes en la experiencia de compra en línea. La tarjeta sin contacto es el tipo de pago sin contacto más frecuente. Los pagos móviles, por otro lado, están ganando popularidad debido a su fácil uso y a la creciente popularidad de las soluciones de pago de los fabricantes de equipos originales (OEM) como método de pago minorista. En algunos países, los minoristas y los gobiernos solicitan de forma proactiva a los clientes que aumenten los pagos sin contacto y alientan a los minoristas a que lo hagan posible. Muchos bancos han aumentado sus límites de pago sin contacto para reducir la necesidad de un panel táctil o de efectivo en el punto de venta. Todos estos factores impulsan el crecimiento del mercado de pagos digitales.

Personalice este informe según sus necesidades

Obtendrá personalización en cualquier informe, sin cargo, incluidas partes de este informe o análisis a nivel de país, paquete de datos de Excel, así como también grandes ofertas y descuentos para empresas emergentes y universidades.

- Obtenga las principales tendencias clave del mercado de este informe.Esta muestra GRATUITA incluirá análisis de datos, desde tendencias del mercado hasta estimaciones y pronósticos.

Impacto de la pandemia de COVID-19 en el mercado de pagos digitales

La pandemia de COVID-19 ha beneficiado al mercado de pagos digitales. Las empresas se enfrentan a nuevos desafíos debido a la pandemia y al desarrollo de entornos de trabajo remoto. Al menos 58 gobiernos de países en desarrollo han adoptado los pagos digitales para brindar ayuda frente al COVID-19, según una encuesta del Banco Mundial sobre las respuestas políticas a la pandemia. Al menos 36 países recibieron los fondos en cuentas completamente funcionales que pueden usarse para ahorrar o realizar transacciones además de retirar efectivo. La inclusión financiera requiere una capacidad tan amplia. Además, la aparición de la pandemia en 2020 ha provocado una serie de desafíos para las operaciones del mercado global. Las infraestructuras de atención médica de las economías desarrolladas se han derrumbado debido al creciente número de casos de COVID-19. Como resultado, la emergencia de atención médica pública requerirá que los gobiernos y los actores del mercado intervengan y ayuden a reactivar las operaciones del mercado y los ingresos a través de esfuerzos colaborativos de iniciativas de investigación y desarrollo para recuperar las pérdidas durante el período previsto. Además, el aumento de las inversiones es un buen augurio para el mercado de pagos digitales en los próximos años.

Perspectivas del mercado de pagos digitales

Creciente adopción de API de banca abierta

Las empresas de servicios financieros están reconociendo la importancia de las iniciativas de banca abierta y las interfaces de programación de aplicaciones . Los bancos tradicionales entienden que deben mejorar sus capacidades digitales para competir en el sector y evitar ser desintermediados por nuevos participantes con ofertas y servicios superiores. Por ejemplo, numerosas empresas de servicios financieros como PayPal, Wells Fargo y Visa están apoyando proyectos de banca abierta. Además, en Europa, las iniciativas de banca abierta se están convirtiendo progresivamente en la norma porque los bancos están legalmente obligados a hacer accesible la información de las cuentas a través de API según la Directiva de Servicios de Pago Revisada (PSD2), vigente a partir de 2018. Las API de banca abierta aumentan el atractivo de un banco y le permiten satisfacer las expectativas cambiantes de los clientes existentes y atraer a otros nuevos. Las API también pueden usarse como una solución única para impulsar la interacción con el cliente y responder a los requisitos del consumidor de una manera segura, ágil y a prueba de futuro. Las API de banca abierta son activos importantes para las organizaciones de servicios financieros porque les permiten ampliar las ofertas de servicios, impulsar la interacción con los clientes y crear nuevos canales de ingresos digitales, lo que ofrecería una oportunidad significativa para que el mercado de pagos digitales se expanda durante el período previsto.

Información sobre segmentos de implementación

Según la implementación, el mercado de pagos digitales se bifurca en local y basado en la nube. El segmento basado en la nube lideró el mercado en 2020. La implementación basada en la nube proporciona seguridad de datos incorporada, escalabilidad a pedido y la capacidad de realizar rápidamente actividades informáticas intensivas. La nube es un facilitador importante de las billeteras digitales. A medida que las billeteras digitales se vuelven populares, estos beneficios podrían mejorar en gran medida la funcionalidad existente e incluso dar lugar a nuevas innovaciones. El uso de almacenamiento virtual remoto elimina la necesidad de servidores físicos, lo que reduce el riesgo de interrupciones y desastres. Las nubes también brindan sólidas protecciones de ciberseguridad y pueden cumplir con estándares regulatorios críticos, como el Estándar de seguridad de datos de la industria de tarjetas de pago (PCI DSS), que es particularmente relevante en la industria de servicios financieros.

Información sobre segmentos de tamaño de la organización

Según el tamaño de la organización, el mercado de pagos digitales se divide en grandes empresas y pymes. El segmento de grandes empresas lideró el mercado en 2020 y se espera que domine el mercado durante el período de pronóstico. Incluso cuando se trata de sistemas de pago, la adopción tecnológica es fundamental para reducir las redundancias. Sin embargo, para las organizaciones más grandes, una solución única no funcionará. La aparición de monedas digitales de bancos centrales (CBDC) y el aumento de la adopción generalizada de criptomonedas en los sistemas de pago tradicionales obligarán a muchas grandes empresas a incluir monedas digitales en sus aplicaciones en los próximos años. Estas empresas utilizarán monedas digitales principalmente para pagos, como reserva de valor y para aprovechar las inversiones de alto rendimiento que se ofrecen en aplicaciones de finanzas descentralizadas (DeFi). Por ejemplo, PayG ofrece soluciones de pago personalizadas para grandes empresas y las ayuda a mejorar sus métodos de cobro. Permite a las grandes empresas realizar un seguimiento de sus entradas y salidas de efectivo y les permite escalar cuando lo necesitan, sin introducir ningún proceso, lo que está impulsando el crecimiento del mercado de pagos digitales.

Información sobre segmentos de tipos de componentes

Según la aplicación, el mercado de pagos digitales se bifurca en soluciones y servicios. El segmento de soluciones lideró el mercado en 2020. Los bancos, procesadores, operadores de telecomunicaciones y comerciantes pueden utilizar sistemas de pago digitales para realizar pagos digitales sin problemas y de conformidad con los estándares de pago internacionales. La solución incluye una plataforma que controla el ciclo de vida de las tarjetas digitales. Supervisa todo el proceso de inscripción, así como el suministro y la administración segura de las credenciales. Los emisores y proveedores de servicios pueden utilizar la plataforma para brindar sus servicios en sus propias billeteras o billeteras de terceros, lo que impulsa el crecimiento del mercado. El mercado global de pagos digitales para el segmento de soluciones está segmentado en pasarela de pago , procesamiento de pagos, seguridad de pagos y gestión de fraudes, entre otros.

Los actores del mercado de pagos digitales se centran en la innovación y el desarrollo de nuevos productos mediante la integración de tecnologías y funciones avanzadas para competir. Por ejemplo, en enero de 2021, Okay y FSS Technologies (Financial Software and Systems), una empresa mundial de tecnología de pagos, anunciaron su alianza para ofrecer seguridad de autenticación enfocada en los pagos de los consumidores, en particular la validación y autenticación de transacciones en dispositivos móviles. Con sus productos, tecnología y ofertas de soluciones de última generación, FSS ya está ampliando su potencial comercial en Europa. En mayo de 2020, Fiserv, Inc. compró Inlet, LLC (“Inlet”), un proveedor de soluciones de entrega digital segura para facturas y estados de cuenta para facturadores empresariales y del mercado medio. El sector de Pagos incluye a Inlet, que impulsa la estrategia de pago de facturas digitales de la empresa.

Perspectivas regionales del mercado de pagos digitales

Los analistas de Insight Partners explicaron en detalle las tendencias y los factores regionales que influyen en el mercado de pagos digitales durante el período de pronóstico. En esta sección también se analizan los segmentos y la geografía del mercado de pagos digitales en América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur y Central.

- Obtenga los datos regionales específicos para el mercado de pagos digitales

Alcance del informe sobre el mercado de pagos digitales

| Atributo del informe | Detalles |

|---|---|

| Tamaño del mercado en 2021 | US$ 89.05 mil millones |

| Tamaño del mercado en 2028 | US$ 243,43 mil millones |

| CAGR global (2021-2028) | 15,4% |

| Datos históricos | 2019-2020 |

| Período de pronóstico | 2022-2028 |

| Segmentos cubiertos | Por componente

|

| Regiones y países cubiertos | América del norte

|

| Líderes del mercado y perfiles de empresas clave |

|

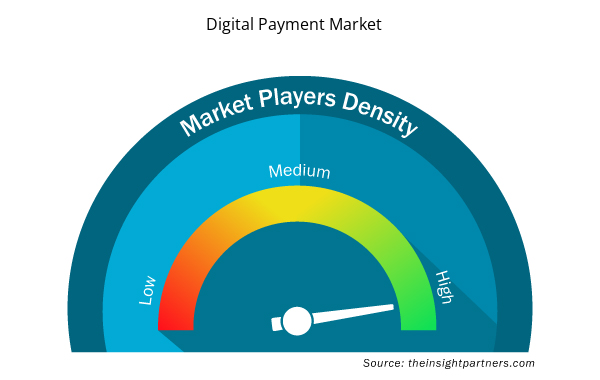

Densidad de actores del mercado de pagos digitales: comprensión de su impacto en la dinámica empresarial

El mercado de pagos digitales está creciendo rápidamente, impulsado por la creciente demanda de los usuarios finales debido a factores como la evolución de las preferencias de los consumidores, los avances tecnológicos y una mayor conciencia de los beneficios del producto. A medida que aumenta la demanda, las empresas amplían sus ofertas, innovan para satisfacer las necesidades de los consumidores y aprovechan las tendencias emergentes, lo que impulsa aún más el crecimiento del mercado.

La densidad de actores del mercado se refiere a la distribución de las empresas o firmas que operan dentro de un mercado o industria en particular. Indica cuántos competidores (actores del mercado) están presentes en un espacio de mercado determinado en relación con su tamaño o valor total de mercado.

Las principales empresas que operan en el mercado de pagos digitales son:

- ACI EN TODO EL MUNDO, INC.

- Adión

- SOFTWARE Y SISTEMAS FINANCIEROS PVT. LTD.

- Compañía: FISERV, INC.

- PAGOS GLOBALES INC.

Descargo de responsabilidad : Las empresas enumeradas anteriormente no están clasificadas en ningún orden particular.

- Obtenga una descripción general de los principales actores clave del mercado de pagos digitales

Mercado de pagos digitales: perfiles de empresas

- ACI EN TODO EL MUNDO, INC.

- Adien

- Software y sistemas financieros Pvt. Ltd.

- Compañía: Fiserv, Inc.

- Pagos globales inc.

- Grupo Novatti Ltd.

- Compañía: PayPal Holdings, Inc.

- Paysafe limitada

- Bloque, Inc.

- PagoU

- Análisis histórico (2 años), año base, pronóstico (7 años) con CAGR

- Análisis PEST y FODA

- Tamaño del mercado Valor/volumen: global, regional, nacional

- Industria y panorama competitivo

- Conjunto de datos de Excel

- Industrial Inkjet Printers Market

- Transdermal Drug Delivery System Market

- Biopharmaceutical Tubing Market

- Single-Use Negative Pressure Wound Therapy Devices Market

- Electronic Shelf Label Market

- Photo Editing Software Market

- Batter and Breader Premixes Market

- Passport Reader Market

- Nuclear Waste Management System Market

- Surety Market

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Preguntas frecuentes

Increasing Prevalence of Smartphones Enabling Expansion of mCommerce

Rising Adoption of Contactless Payments

Financial services companies are recognizing the importance of open banking initiatives and application programming interfaces. Traditional banks understand that they must improve their digital capabilities to compete in the sector and avoid being disintermediated by new entrants with superior offers and services. For instance, numerous financial services companies such as PayPal, Wells Fargo, and Visa are supporting Open Banking projects. Also, in Europe, Open Banking initiatives are progressively becoming the norm because banks are legally required to make account information accessible via APIs under the Revised Payment Services Directive (PSD2), effective from 2018.

Open Banking APIs boost a bank's attractiveness and enable it to meet the changing expectations of existing clients and attract new ones. The APIs may also be used as a one-of-a-kind solution to boost customer interaction and respond to consumer requirements in a safe, agile, and future-proof way. Open Banking APIs are significant assets for financial services organizations because they allow them to expand service offerings, boost client interaction, and create new digital income channels, which would offer a significant opportunity for the digital payment market to expand during the forecasted period.

The rising demand of the diverse demands of customers, retailers, banks, telecom providers, and gadget suppliers is the primary reason for emerging digital payment model's success. It enables them to go to various locations, such as concerts, trade exhibits, and food trucks, where they may receive money from clients. This is accomplished by properly implementing mPOS in the industry. Retailers may use mPOS and associated software systems to improve and enhance consumer interaction, resulting in higher conversion rates and sales. Mobile point-of-sale (mPOS) refers to specific integrated devices that may operate as electronic point-of-sale terminals, such as smartphones and tablets. Mobile POS deployments allow brick-and-mortar retailers to use pricing, product information, and inventory data, enabling for omnichannel engagement, which, in turn, is likely to gain momentum for the digital payment market during the forecasted period.

Key companies in the digital payment market include ACI Worldwide, Inc; Adyen; Financial Software & Systems Pvt. Ltd.; Fiserv, Inc.; Global Payments Inc.; Novatti Group Ltd; and Paypal Holdings, Inc.

The global digital payment market is bifurcated on basis of organization type as small and medium enterprises (SMEs), and large enterprises. The global digital market is dominated by large enterprises segment in 2020, which accounted for ~ 68.4%.

North America held the largest market share in year 2020, along with the notable revenue generation opportunities in Europe and APAC.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

The List of companies - Digital Payment Market

- ACI WORLDWIDE, INC

- ADYEN

- FINANCIAL SOFTWARE & SYSTEMS PVT. LTD.

- FISERV, INC.

- GLOBAL PAYMENTS INC.

- NOVATTI GROUP LTD

- PAYPAL HOLDINGS, INC.

- PAYSAFE LIMITED

- BLOCK, INC.

- PAYU

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

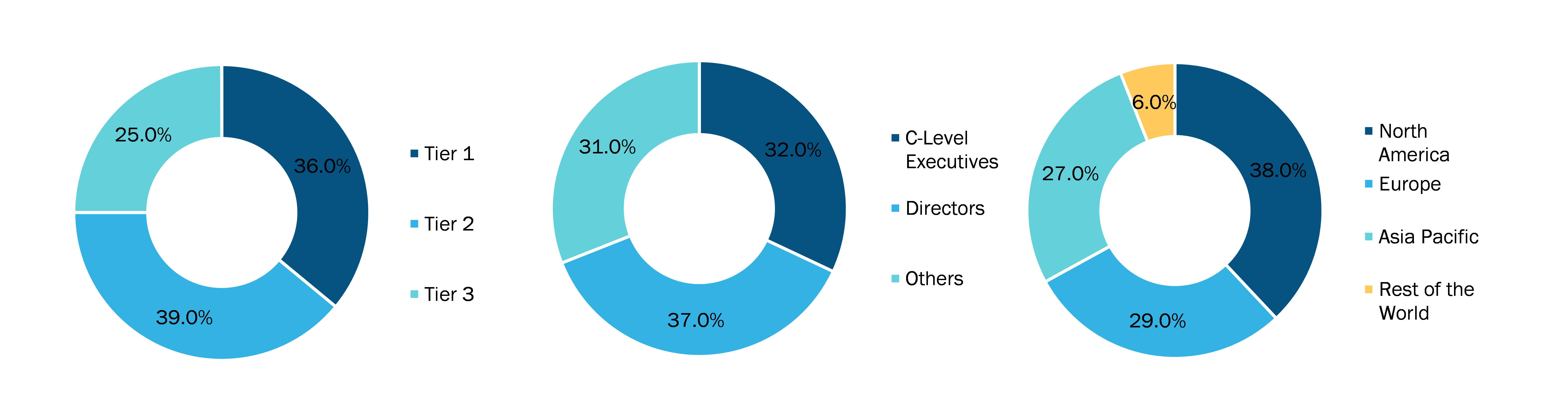

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Obtenga una muestra gratuita de este informe

Obtenga una muestra gratuita de este informe