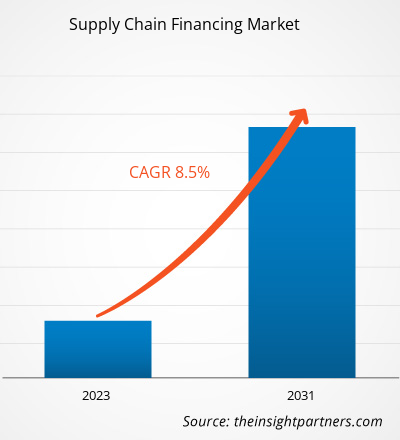

Se espera que el tamaño del mercado de financiamiento de la cadena de suministro crezca de US$ 6.5 mil millones en 2023 a US$ 12.5 mil millones para 2031; se anticipa que se expandirá a una CAGR del 8,5% entre 2023 y 2031. El crecimiento del mercado en la industria está siendo impulsado por varios factores, incluidos los menores costos de financiamiento y la mejora de la eficiencia, la globalización y el riesgo de la cadena de suministro, y la creciente necesidad de gestión del capital de trabajo.

Análisis del mercado de financiación de la cadena de suministro

Varios factores impulsan el mercado de financiación de la cadena de suministro. En primer lugar, existe una creciente necesidad de seguridad en las actividades de suministro, lo que ha llevado a una mayor demanda de soluciones de financiación de la cadena de suministro. Esta necesidad de seguridad es particularmente prominente en el panorama empresarial actual, donde las interrupciones y las incertidumbres son comunes. En segundo lugar, la adopción de la financiación de la cadena de suministro por parte de las pequeñas y medianas empresas (PYME) en los países en desarrollo está contribuyendo al crecimiento del mercado. Las PYME están reconociendo los beneficios de la financiación de la cadena de suministro para mejorar sus operaciones financieras y aumentar su competitividad.

Personalice este informe según sus necesidades

Obtendrá personalización en cualquier informe, sin cargo, incluidas partes de este informe o análisis a nivel de país, paquete de datos de Excel, así como también grandes ofertas y descuentos para empresas emergentes y universidades.

- Obtenga las principales tendencias clave del mercado de este informe.Esta muestra GRATUITA incluirá análisis de datos, desde tendencias del mercado hasta estimaciones y pronósticos.

Panorama general de la industria de financiamiento de la cadena de suministro

- La financiación de la cadena de suministro, también conocida como financiación de proveedores o factoring inverso, es una solución financiera que optimiza el flujo de caja y el capital de trabajo de las empresas involucradas en actividades de la cadena de suministro.

- Se trata de un conjunto de procesos basados en tecnología que conectan a compradores, proveedores e instituciones financieras para reducir los costos de financiamiento, mejorar la eficiencia del flujo de caja y reducir los riesgos. En el financiamiento de la cadena de suministro, el comprador suele tener una mejor calificación crediticia que el vendedor, lo que le permite acceder a capital a un costo menor de un proveedor financiero.

- Esta ventaja permite a los compradores negociar mejores condiciones con los vendedores, como plazos de pago más amplios. Mientras tanto, los vendedores pueden recibir el pago inmediato de un organismo de financiación intermediario, lo que les permite deshacerse de sus productos más rápidamente. El objetivo de la financiación de la cadena de suministro es proporcionar crédito a corto plazo y optimizar el capital de explotación tanto para los compradores como para los vendedores. Ayuda a los proveedores a recibir el pago anticipado de sus facturas, lo que reduce el riesgo de interrupción de la cadena de suministro y mejora la estabilidad financiera. Los compradores se benefician de un mayor capital de explotación y de la capacidad de fortalecer las relaciones con los proveedores.

Impulsor del mercado de financiación de la cadena de suministro

Aumento de la necesidad de seguridad y protección en las actividades de suministro para impulsar el mercado de financiación de la cadena de suministro

- Varios factores clave están impulsando el crecimiento del mercado de financiación de la cadena de suministro. En primer lugar, el aumento de la necesidad de seguridad y protección está contribuyendo a la expansión del crecimiento del mercado de financiación de la cadena de suministro.

- La demanda de financiación de la cadena de suministro está aumentando debido a la manipulación del mercado, que incluye factores como la pérdida de confianza de los inversores, el daño a la integridad del mercado, el comportamiento fraudulento y la presión sobre las empresas financieras para que inviertan en enfoques de financiación de la cadena de suministro que ofrezcan una mejor recopilación de datos, capacidades de seguimiento y seguridad financiera. En los primeros días del comercio internacional, los exportadores se enfrentaban a la incertidumbre sobre si los importadores pagarían por sus productos.

- Por el contrario, a los importadores les preocupaba realizar pagos sin una garantía de que se enviarían las mercancías. La financiación de la cadena de suministro ha evolucionado para abordar estos riesgos al proporcionar pagos más rápidos a los exportadores y garantizar a los importadores mediante cartas de crédito. Para mantenerse por delante de los competidores, los proveedores de financiación de la cadena de suministro están introduciendo más soluciones para mejorar la experiencia de la interfaz con los inversores. Se prevé que este mayor enfoque en la seguridad y la protección en las actividades de la cadena de suministro genere nuevas oportunidades para el mercado de financiación de la cadena de suministro.

Análisis de segmentación del informe de mercado de financiación de la cadena de suministro

En función de la oferta, el mercado de financiación de la cadena de suministro se segmenta enFacturas de exportación e importación, cartas de crédito, garantías de cumplimiento, garantías de envío y otros. Se espera que el segmento de facturas de exportación e importación tenga una participación sustancial en el mercado de financiamiento de la cadena de suministro en 2023. Esto se puede atribuir al papel de los bancos en la facilitación del movimiento de documentos y pagos a proveedores. En el contexto de la financiación del comercio, una factura de exportación para cobro es un método mediante el cual un exportador se acerca a un banco para controlar el movimiento de documentos y su liberación. Los exportadores a menudo enfrentan el riesgo de impago de los importadores, mientras que los importadores están preocupados por realizar pagos sin la garantía de que se envíen las mercancías. La financiación de la cadena de suministro, en particular mediante el uso de facturas de exportación, aborda estos riesgos acelerando los pagos a los exportadores y asegurando a los importadores mediante cartas de crédito (LOC). Por lo tanto, se espera que la creciente necesidad de seguridad en las actividades de comercio internacional traiga nuevas tendencias en el mercado de financiación de la cadena de suministro.

Análisis del mercado de financiación de la cadena de suministro por geografía

El alcance del informe de mercado de financiación de la cadena de suministro se divide principalmente en cinco regiones: América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur. América del Norte está experimentando un rápido crecimiento y se prevé que tenga una cuota de mercado significativa en la financiación de la cadena de suministro. La influencia de la globalización en las finanzas corporativas y el riesgo de la cadena de suministro se ha intensificado, lo que ha provocado una mayor demanda de soluciones de financiación de la cadena de suministro. Además, el aumento del trabajo a distancia y el distanciamiento social ha planteado desafíos para la financiación de la cadena de suministro a la hora de capturar datos de múltiples ubicaciones y fuentes. Esto ha puesto de relieve la importancia de contar con soluciones sólidas de financiación de la cadena de suministro para mitigar los riesgos y garantizar un funcionamiento fluido.

Perspectivas regionales del mercado de financiación de la cadena de suministro

Los analistas de Insight Partners explicaron en detalle las tendencias y los factores regionales que influyen en el mercado de financiación de la cadena de suministro durante el período de pronóstico. Esta sección también analiza los segmentos y la geografía del mercado de financiación de la cadena de suministro en América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur y Central.

- Obtenga datos regionales específicos para el mercado de financiamiento de la cadena de suministro

Alcance del informe de mercado sobre financiación de la cadena de suministro

| Atributo del informe | Detalles |

|---|---|

| Tamaño del mercado en 2023 | 6.500 millones de dólares estadounidenses |

| Tamaño del mercado en 2031 | 12.500 millones de dólares estadounidenses |

| CAGR global (2023 - 2031) | 8,5% |

| Datos históricos | 2021-2023 |

| Período de pronóstico | 2023-2031 |

| Segmentos cubiertos | Por aplicación

|

| Regiones y países cubiertos | América del norte

|

| Líderes del mercado y perfiles de empresas clave |

|

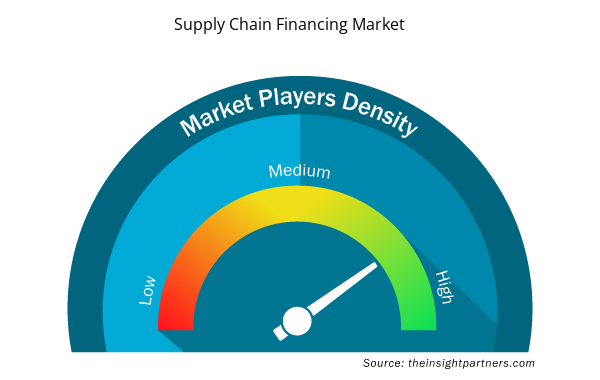

Densidad de actores del mercado de financiación de la cadena de suministro: comprensión de su impacto en la dinámica empresarial

El mercado de financiamiento de la cadena de suministro está creciendo rápidamente, impulsado por la creciente demanda de los usuarios finales debido a factores como la evolución de las preferencias de los consumidores, los avances tecnológicos y una mayor conciencia de los beneficios del producto. A medida que aumenta la demanda, las empresas amplían sus ofertas, innovan para satisfacer las necesidades de los consumidores y aprovechan las tendencias emergentes, lo que impulsa aún más el crecimiento del mercado.

La densidad de actores del mercado se refiere a la distribución de las empresas o firmas que operan dentro de un mercado o industria en particular. Indica cuántos competidores (actores del mercado) están presentes en un espacio de mercado determinado en relación con su tamaño o valor total de mercado.

Las principales empresas que operan en el mercado de financiamiento de la cadena de suministro son:

- Grupo HSBC

- Banco Real de Escocia plc

- Grupo Citi, Inc.

- JP Morgan Chase y compañía.

- CORPORACIÓN DEL BANCO DE AMÉRICA

Descargo de responsabilidad : Las empresas enumeradas anteriormente no están clasificadas en ningún orden particular.

- Obtenga una descripción general de los principales actores clave del mercado de financiamiento de la cadena de suministro

"Análisis del mercado de financiación de la cadena de suministro"Se llevó a cabo en función de la oferta, el proveedor, la aplicación y la geografía. En términos de oferta, el mercado está segmentado en letras de exportación e importación, cartas de crédito, garantías de cumplimiento, garantías de envío y otros. Según el proveedor, el mercado está segmentado en bancos, casas financieras comerciales y otros. Por aplicación, el mercado está segmentado en nacional e internacional. Según la geografía, el mercado está segmentado en América del Norte, Europa, Asia Pacífico, Oriente Medio y África, y América del Sur.

Noticias y desarrollos recientes del mercado de financiación de la cadena de suministro

Las empresas adoptan estrategias inorgánicas y orgánicas, como fusiones y adquisiciones, en el mercado de financiación de la cadena de suministro. A continuación, se enumeran algunos de los principales desarrollos recientes del mercado:

- En agosto de 2023, HSBC realizó una inversión estratégica de 35 millones de dólares en Tradeshift, una empresa de financiación de la cadena de suministro, como parte de sus planes para establecer una nueva empresa conjunta. La empresa conjunta se centrará en el desarrollo de servicios financieros integrados. Esta inversión forma parte de una ronda de financiación más amplia que se espera que recaude un mínimo de 70 millones de dólares de HSBC y otros inversores. La colaboración entre HSBC y Tradeshift tiene como objetivo crear una gama de soluciones digitales que se integrarán en la plataforma de Tradeshift y otras plataformas. Estas soluciones incluirán servicios de pago y tecnología financiera integrados en experiencias de comercio, comercio electrónico y mercado. La empresa conjunta permitirá a Tradeshift ampliar su propuesta de comercio empresarial a nivel mundial y, al mismo tiempo, permitirá a HSBC implementar servicios financieros innovadores en varias plataformas.

(Fuente: HSBC, sitio web de la empresa)

- En septiembre de 2023, HSBC formó una asociación con Cainiao Network Technology, una unidad de logística de Alibaba Group, para presentar una innovadora solución de financiación comercial digital para comerciantes en línea. Esta colaboración tiene como objetivo proporcionar un proceso de financiación comercial simplificado y accesible para los comerciantes de Hong Kong que venden en el mercado electrónico TMall Global, propiedad de Alibaba. El nuevo esquema aprovecha la información logística en tiempo real para la evaluación crediticia, lo que permite aprobaciones de préstamos más rápidas y eficientes. A diferencia de los procesos de financiación comercial tradicionales que requieren garantías o documentación financiera extensa, esta solución utiliza información completa proporcionada por Cainiao, incluidos los antecedentes del cliente, el inventario en tiempo real y el estado de la operación, para evaluar la solvencia. Esta es la primera vez que HSBC utilizará datos de terceros para las aprobaciones de préstamos de financiación comercial.

(Fuente: HSBC, sitio web de la empresa)

Informe de mercado sobre financiación de la cadena de suministro: cobertura y resultados

El informe de mercado "Tamaño y pronóstico del mercado de financiamiento de la cadena de suministro (2021-2031)" proporciona un análisis detallado del mercado que cubre las siguientes áreas:

- Tamaño del mercado y pronóstico a nivel global, regional y nacional para todos los segmentos clave del mercado cubiertos bajo el alcance.

- Dinámica del mercado como impulsores, restricciones y oportunidades clave.

- Principales tendencias futuras.

- Análisis PEST y FODA detallado

- Análisis del mercado global y regional que cubre las tendencias clave del mercado, los actores clave, las regulaciones y los desarrollos recientes del mercado.

- Análisis del panorama de la industria y la competencia que cubre la concentración del mercado, el análisis de mapas de calor, los actores clave y los desarrollos recientes.

- Perfiles detallados de empresas.

- Análisis histórico (2 años), año base, pronóstico (7 años) con CAGR

- Análisis PEST y FODA

- Tamaño del mercado Valor/volumen: global, regional, nacional

- Industria y panorama competitivo

- Conjunto de datos de Excel

- Semiconductor Metrology and Inspection Market

- Greens Powder Market

- Truck Refrigeration Market

- Airport Runway FOD Detection Systems Market

- Virtual Production Market

- Organoids Market

- Europe Tortilla Market

- Data Annotation Tools Market

- Foot Orthotic Insoles Market

- Single-Use Negative Pressure Wound Therapy Devices Market

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Preguntas frecuentes

The market growth in the industry is being driven by various factors, including lower financing costs and improved efficiency, globalization and supply chain risk, and the rising need for working capital management.

The supply chain financing market size is expected to grow from US$ 6.5 billion in 2023 to US$ 12.5 billion by 2031; it is anticipated to expand at a CAGR of 8.5% from 2023 to 2031.

Rising fintech solutions are impacting supply chain financing, which is anticipated to play a significant role in the global supply chain financing market in the coming years.

The key players holding majority shares in the global supply chain financing market are Citigroup, Inc, BNP Paribas, Mitsubishi UFJ Financial Group, Inc, JPMORGAN CHASE & CO., Asian Development Bank.

The global supply chain financing market is expected to reach US$ 12.5 billion by 2031.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

- HSBC Group

- Royal Bank of Scotland plc

- Citigroup, Inc.

- JPMORGAN CHASE & CO.

- BANK OF AMERICA CORPORATION

- BNP Paribas

- Eulers Herms (Allianz Trade)

- Standard Chartered

- Mitsubishi UFJ Financial Group, Inc.

- Asian Development Bank

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

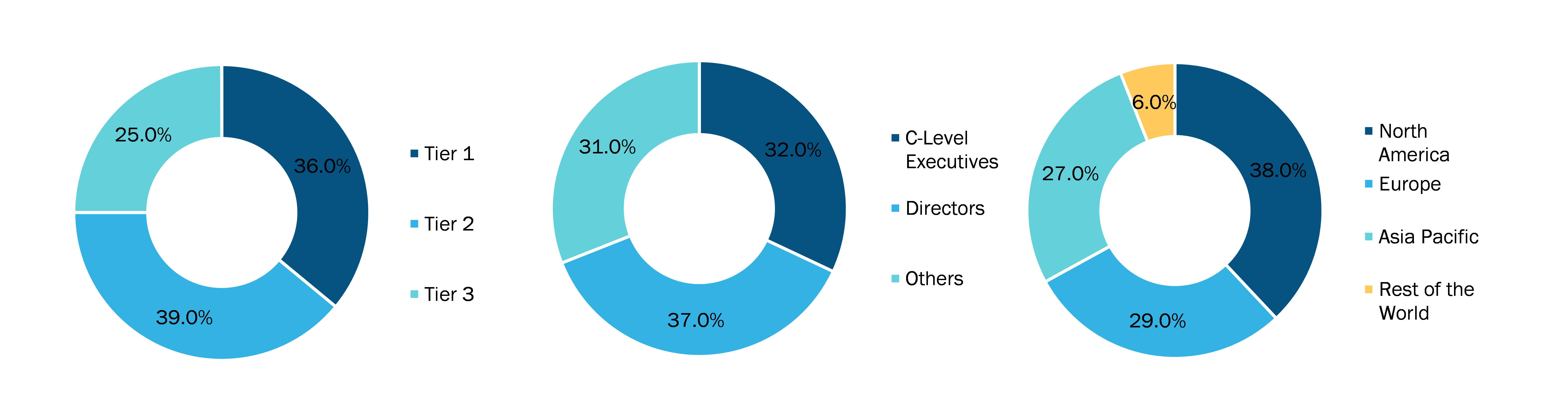

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Obtenga una muestra gratuita de este informe

Obtenga una muestra gratuita de este informe