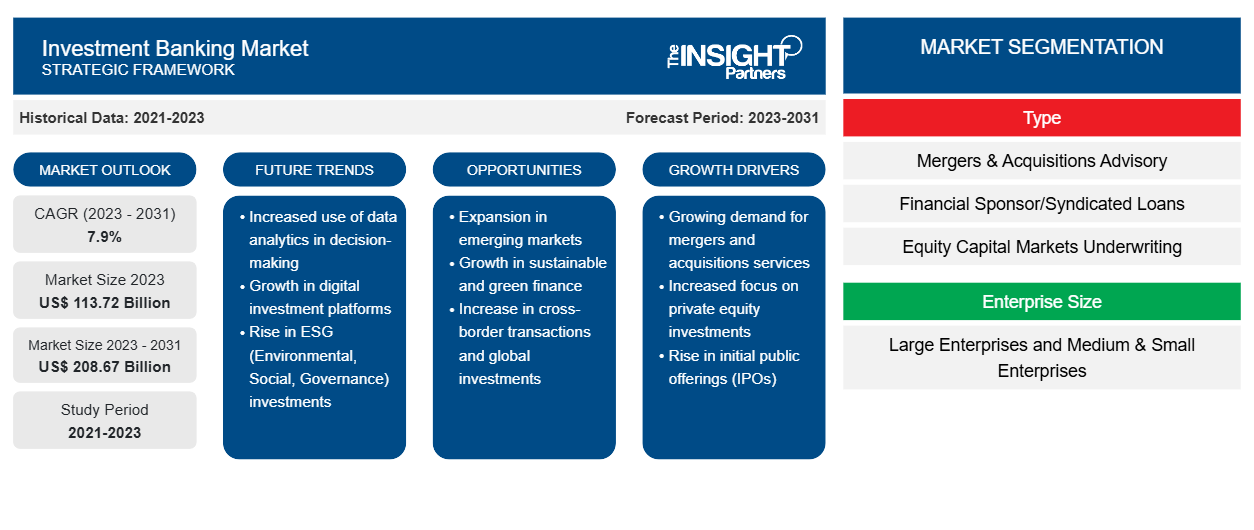

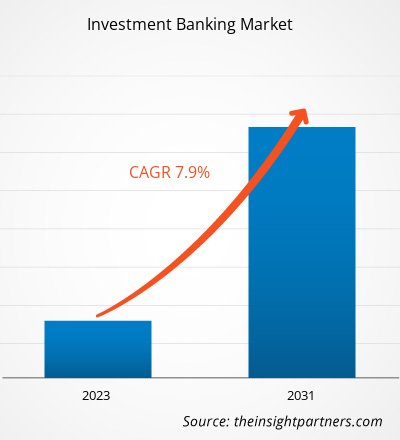

La taille du marché de la banque d'investissement devrait passer de 113,72 milliards de dollars américains en 2023 à 208,67 milliards de dollars américains en 2031 ; elle devrait croître à un TCAC de 7,9 % de 2023 à 2031. Les tendances du marché de la banque d'investissement comprennent les progrès technologiques, l'adoption croissante des monnaies numériques et la collaboration entre les sociétés de technologie financière.

Analyse du marché de la banque d'investissement

Le rapport inclut des perspectives de croissance en raison des tendances actuelles du marché de la banque d'investissement et de leur impact prévisible au cours de la période de prévision. Le secteur de la banque d'investissement adopte les avancées technologiques pour améliorer ses services et sa portée mondiale. Cela comprend l'utilisation de l'intelligence artificielle (IA), de l'apprentissage automatique (ML), des plateformes numériques et des technologies financières innovantes. Les banques adoptent largement la technologie de l'IA pour rationaliser leurs diverses applications commerciales. Par exemple, le groupe ING a lancé KATANA et utilise l'analyse prédictive pour aider les traders d'obligations à prendre rapidement des décisions de trading plus éclairées. KATANA aide les traders à analyser les données historiques et actuelles pour indiquer le prix correct lors de l'achat et de la vente d'obligations. De même, la technologie de l'IA gagne du terrain et accélère le secteur de la banque d'investissement. De plus, les gouvernements et les organismes de réglementation de divers pays travaillent ensemble pour équilibrer la stabilité financière, protéger les données des consommateurs et favoriser l'innovation, influençant positivement la croissance du marché de la banque d'investissement.

Aperçu du marché de la banque d'investissement

- La banque d'investissement désigne la division d'une banque ou d'une institution financière qui fournit des services de conseil en fusions et acquisitions (M&A) et en souscription (levée de capitaux) aux entreprises, aux gouvernements et aux institutions. Les banques d'investissement agissent en tant qu'intermédiaires entre les investisseurs (une entité qui a de l'argent à investir) et les entreprises (entités qui ont besoin de capitaux pour se développer et gérer leurs activités).

- Les principales catégories de services bancaires d'investissement sont le conseil en fusions et acquisitions, la souscription sur les marchés des capitaux propres, la souscription sur les marchés des capitaux obligataires et les prêts syndiqués/de sponsor financier. Les consultants en fusions et acquisitions servent leurs clients en conseillant les entreprises du côté acheteur et du côté vendeur sur leurs fusions et acquisitions.

- La banque d'investissement joue un rôle crucial en aidant les entreprises à lever des capitaux pour les entreprises par le biais de différentes stratégies telles que l'assurance obligataire, les introductions en bourse (IPO) et les prêts syndiqués. Le besoin croissant d'argent pour fonctionner et développer leurs opérations crée une demande pour les banquiers d'investissement qui aident les entreprises à lever des fonds. Les banquiers d'investissement soutiennent les entreprises en commercialisant l'entreprise auprès des investisseurs. Ils effectuent également des études de marché et aident les entreprises à obtenir des financements et à lever des fonds pour les fusions et acquisitions.

Personnalisez ce rapport en fonction de vos besoins

Vous bénéficierez d'une personnalisation gratuite de n'importe quel rapport, y compris de certaines parties de ce rapport, d'une analyse au niveau des pays, d'un pack de données Excel, ainsi que de superbes offres et réductions pour les start-ups et les universités.

- Obtenez les principales tendances clés du marché de ce rapport.Cet échantillon GRATUIT comprendra une analyse de données, allant des tendances du marché aux estimations et prévisions.

Facteurs moteurs et opportunités du marché de la banque d'investissement

Les besoins croissants en capitaux des entreprises du monde entier stimulent la croissance du marché de la banque d'investissement

- Les besoins croissants en capitaux des entreprises du monde entier devraient stimuler le marché de la banque d'investissement au cours de la période de prévision. Les besoins en capitaux font référence aux directives et aux directives réglementaires établies par l'administration financière qui ordonnent le montant minimum de capital qu'une banque doit détenir pour protéger les déposants et les parties prenantes en garantissant sa stabilité financière. Les banques sont confrontées à des défis pour faire face à d'énormes besoins en capitaux, ce qui augmente la demande de services bancaires d'investissement.

- Les banques recherchent activement des services de conseil et de consultation pour améliorer leurs structures de capital afin de répondre aux besoins de leurs clients. Ce sont généralement les banques qui lancent les campagnes de levée de capitaux et les banques d'investissement jouent un rôle crucial pour aider les entreprises à accroître leur croissance de revenus.

- Par exemple, selon la Banque centrale européenne, en février 2023, le montant moyen des exigences globales de fonds propres et des conseils en Common Equity Tier 1 (CET1) est passé à environ 10,7 % des RWA pour 2023, contre 10,4 % en 2022. Par conséquent, les besoins croissants en fonds propres des consommateurs pour la gestion de leurs opérations commerciales stimulent le marché de la banque d'investissement au cours de la période de prévision.

Analyse de segmentation du rapport sur le marché de la banque d'investissement

- En fonction du type, le marché de la banque d'investissement est segmenté en conseil en fusions et acquisitions, en prêts financiers/syndicés, en souscription sur les marchés des capitaux propres et en souscription sur les marchés des capitaux d'emprunt.

- Le secteur du conseil en fusions et acquisitions détient une part de marché significative dans le secteur de la banque d'investissement et devrait connaître une croissance à un TCAC important au cours de la période de prévision. Le nombre croissant de fusions, d'acquisitions et de partenariats stratégiques entre entreprises du monde entier stimule ce secteur.

- Les entreprises envisagent d'étendre leurs activités à l'échelle mondiale en consolidant leurs parts de marché et en diversifiant leurs portefeuilles de produits/services par le biais d'activités de fusions et acquisitions. La banque d'investissement joue un rôle clé pour faciliter ces transactions, en effectuant des due diligences et en structurant des opérations d'acquisition, alimentant ainsi le marché.

- De même, le segment des prêts syndiqués/sponsors financiers devrait détenir une part de marché importante de la banque d’investissement d’ici 2030. Les prêts syndiqués offrent aux entreprises un moyen simple et pratique de lever des capitaux importants à diverses fins, notamment le fonds de roulement, l’expansion et le refinancement. Les prêts syndiqués offrent une solution de financement flexible, polyvalente et efficace aux prêteurs institutionnels et aux emprunteurs institutionnels. Les prêts syndiqués comprennent un montant important de capital, permettant aux emprunteurs d’accéder à un financement important pour l’expansion de leur entreprise.

- De plus, les prêts syndiqués réduisent le risque pour les prêteurs individuels en répartissant le montant du prêt entre plusieurs prêteurs. Les prêteurs partagent le risque en cas de défaut d'un emprunteur, ce qui réduit l'impact sur l'une des institutions et soutient positivement la croissance du segment.

Analyse régionale du marché de la banque d'investissement

Le rapport sur le marché de la banque d'investissement est principalement divisé en cinq régions : Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique du Sud. L'Amérique du Nord connaît une croissance rapide et devrait détenir une part de marché importante de la banque d'investissement. Les progrès technologiques et l'adoption croissante de plateformes numériques pour simplifier le processus de syndication stimulent le marché. Les chatbots aident les clients à gérer efficacement leurs finances et aident les banques à identifier les modèles de cybercriminalité en utilisant des algorithmes d'apprentissage automatique . Cela encourage les particuliers à investir dans des technologies avancées pour développer leurs activités. Les avantages significatifs offerts par le processus de signification, tels qu'une plus grande accessibilité et une meilleure rentabilité, alimentent le marché.

Perspectives régionales du marché de la banque d'investissement

Les tendances et facteurs régionaux influençant le marché de la banque d'investissement tout au long de la période de prévision ont été expliqués en détail par les analystes d'Insight Partners. Cette section traite également des segments et de la géographie du marché de la banque d'investissement en Amérique du Nord, en Europe, en Asie-Pacifique, au Moyen-Orient et en Afrique, ainsi qu'en Amérique du Sud et en Amérique centrale.

- Obtenez les données régionales spécifiques au marché de la banque d'investissement

Portée du rapport sur le marché de la banque d'investissement

| Attribut de rapport | Détails |

|---|---|

| Taille du marché en 2023 | 113,72 milliards de dollars américains |

| Taille du marché d'ici 2031 | 208,67 milliards de dollars américains |

| Taux de croissance annuel composé mondial (2023-2031) | 7,9% |

| Données historiques | 2021-2023 |

| Période de prévision | 2023-2031 |

| Segments couverts | Par type

|

| Régions et pays couverts | Amérique du Nord

|

| Leaders du marché et profils d'entreprises clés |

|

Densité des acteurs du marché de la banque d'investissement : comprendre son impact sur la dynamique des entreprises

Le marché de la banque d'investissement connaît une croissance rapide, tirée par la demande croissante des utilisateurs finaux en raison de facteurs tels que l'évolution des préférences des consommateurs, les avancées technologiques et une plus grande sensibilisation aux avantages du produit. À mesure que la demande augmente, les entreprises élargissent leurs offres, innovent pour répondre aux besoins des consommateurs et capitalisent sur les tendances émergentes, ce qui alimente davantage la croissance du marché.

La densité des acteurs du marché fait référence à la répartition des entreprises ou des sociétés opérant sur un marché ou un secteur particulier. Elle indique le nombre de concurrents (acteurs du marché) présents sur un marché donné par rapport à sa taille ou à sa valeur marchande totale.

Les principales sociétés opérant sur le marché de la banque d'investissement sont :

- Barclays Plc

- Société Bank of America

- Citigroup Inc

- Morgan Stanley

- Groupe Goldman Sachs Inc.

Avis de non-responsabilité : les sociétés répertoriées ci-dessus ne sont pas classées dans un ordre particulier.

- Obtenez un aperçu des principaux acteurs du marché de la banque d'investissement

« Analyse du marché de la banque d'investissement »Français a été réalisée en fonction du type, de la taille de l'entreprise, du secteur d'activité, de l'utilisateur final et de la géographie. En fonction du type, le marché est segmenté en conseil en fusions et acquisitions, sponsor financier/prêts syndiqués, souscription sur les marchés des capitaux propres et souscription sur les marchés des capitaux d'emprunt. En termes de taille d'entreprise, le marché de la banque d'investissement est classé en grandes entreprises et moyennes et petites entreprises (PME). En fonction des utilisateurs finaux, le marché de la banque d'investissement est segmenté en particuliers et en institutions corporatives. En fonction du secteur d'activité, le marché est divisé en services financiers, vente au détail et en gros, technologies de l'information, fabrication, soins de santé, construction et autres. Par région, le marché de la banque d'investissement est segmenté en Amérique du Nord, Europe, Asie-Pacifique (APAC), Moyen-Orient et Afrique (MEA) et Amérique du Sud (SAM).

Actualités et développements récents du marché de la banque d'investissement

Les prévisions du marché de la banque d'investissement sont estimées sur la base de diverses conclusions de recherche secondaires et primaires, telles que des publications d'entreprises clés, des données d'associations et des bases de données. Les entreprises adoptent des stratégies inorganiques et organiques telles que les fusions et acquisitions sur le marché de la banque d'investissement. Quelques développements clés récents du marché sont énumérés ci-dessous :

- En septembre 2023, Bank of America Corp a lancé CashPro Supply Chain Solutions pour la numérisation du financement du commerce. CashPro Supply Chain Solutions est une solution de financement de la chaîne d'approvisionnement en ligne (SCF) de nouvelle génération qui prend en charge à la fois l'acheteur et le fournisseur en offrant un accès plus rapide aux fonds et aux informations. Ces solutions offrent des avantages significatifs à l'utilisateur, à commencer par l'automatisation des comptes ouverts, l'approbation simplifiée des factures, une visibilité améliorée au sein de la chaîne d'approvisionnement et des capacités de traitement et de prise de décision plus rapides.

[Source : Bank of America Corp, site Web de la société]

- En août 2023, Goldman Sachs Group a vendu sa division de gestion financière personnelle à Creative Planning, LLC, afin de renforcer son partenariat stratégique. Cette acquisition renforce Creative Planning, LLC en élargissant ses offres de gestion de patrimoine aux particuliers fortunés du monde entier.

[Source : Bank of America Corp, site Web de la société]

- En mai 2023, JPMorgan Chase & Co a acquis First Republic Bank pour renforcer sa position dans le système bancaire américain tout en élargissant sa stratégie patrimoniale.

[Source : JPMorgan Chase & Co, site Web de la société]

- En mars 2023, Citigroup Inc a annoncé la vente de son activité de banque de détail en Inde à Axis Bank. Citigroup Inc a adopté une stratégie plus large pour sortir de la banque de détail sur divers marchés mondiaux.

[Source : Citigroup Inc, site Web de la société]

- Le 22 mars, JPMorgan Chase & Co a acquis Aumni pour rationaliser l'analyse des investissements sur les marchés privés. Alumni est une plateforme d'analyse de données utilisée par les investisseurs en capital-risque. La plateforme aide JPMorgan Chase & Co à améliorer ses relations sur les marchés privés.

[Source : JPMorgan Chase & Co, site Web de la société]

Rapport sur le marché de la banque d'investissement et livrables

Le rapport de marché sur « Taille et prévisions du marché de la banque d’investissement (2021-2031) » fournit une analyse détaillée du marché couvrant les domaines ci-dessous :

- Taille et prévisions du marché aux niveaux mondial, régional et national pour tous les segments de marché clés couverts par le périmètre.

- Dynamique du marché telle que les moteurs, les contraintes et les opportunités clés.

- Principales tendances futures.

- Analyse PEST et SWOT détaillée

- Analyse du marché mondial et régional couvrant les principales tendances du marché, les principaux acteurs, les réglementations et les développements récents du marché.

- Analyse du paysage industriel et de la concurrence couvrant la concentration du marché, l'analyse de la carte thermique, les principaux acteurs et les développements récents.

- Profils d'entreprise détaillés.

- Analyse historique (2 ans), année de base, prévision (7 ans) avec TCAC

- Analyse PEST et SWO

- Taille du marché Valeur / Volume - Mondial, Régional, Pays

- Industrie et paysage concurrentiel

- Ensemble de données Excel

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Questions fréquemment posées

The key players holding majority shares in the global investment banking market are Barclays Plc; Bank of America Corp; Citigroup Inc; Morgan Stanley; Goldman Sachs Group Inc; HSBC Holdings Plc; Credit Suisse Group AG; JPMorgan Chase & Co; UBS; and Deutsche Bank AG.

The global investment banking market is expected to reach US$ 208.67 billion by 2031.

The global investment banking market was estimated to be US$ 113.72 billion in 2023 and is expected to grow at a CAGR of 7.9% during the forecast period 2023 - 2031.

Increasing capital requirements among businesses and the growing number of merger & acquisition activities are the major factors that propel the global investment banking market.

Rising digital transformation in the financial sector is impacting investment banking, which is anticipated to play a significant role in the global investment banking market in the coming years.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

- Barclays Plc

- Bank of America Corp

- Citigroup Inc

- Morgan Stanley

- Goldman Sachs Group Inc

- HSBC Holdings Plc

- Credit Suisse Group AG

- JPMorgan Chase & Co

- UBS

- Deutsche Bank AG

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

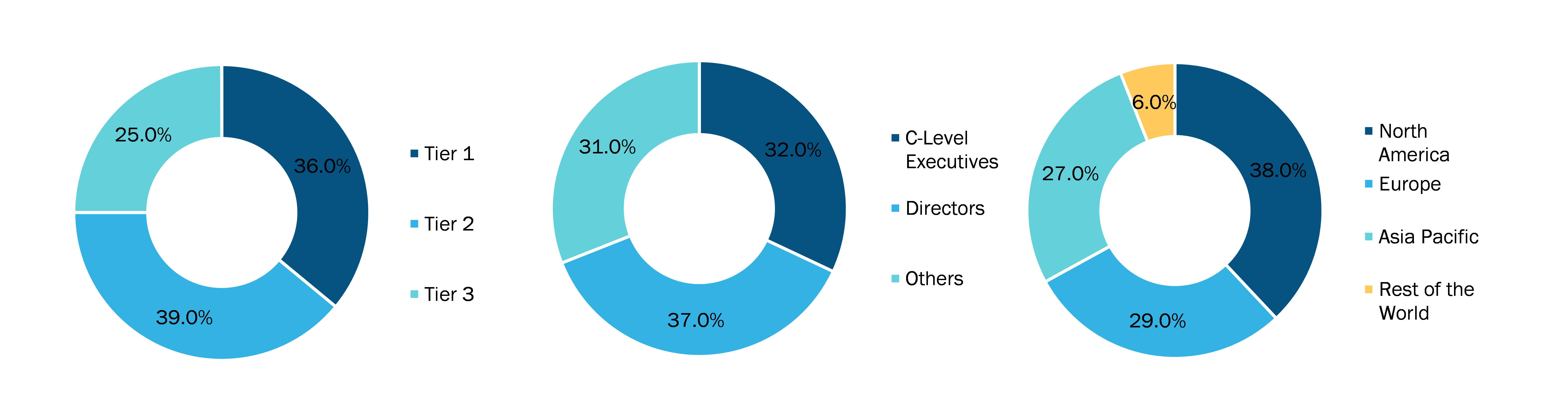

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Obtenez un échantillon gratuit pour ce rapport

Obtenez un échantillon gratuit pour ce rapport