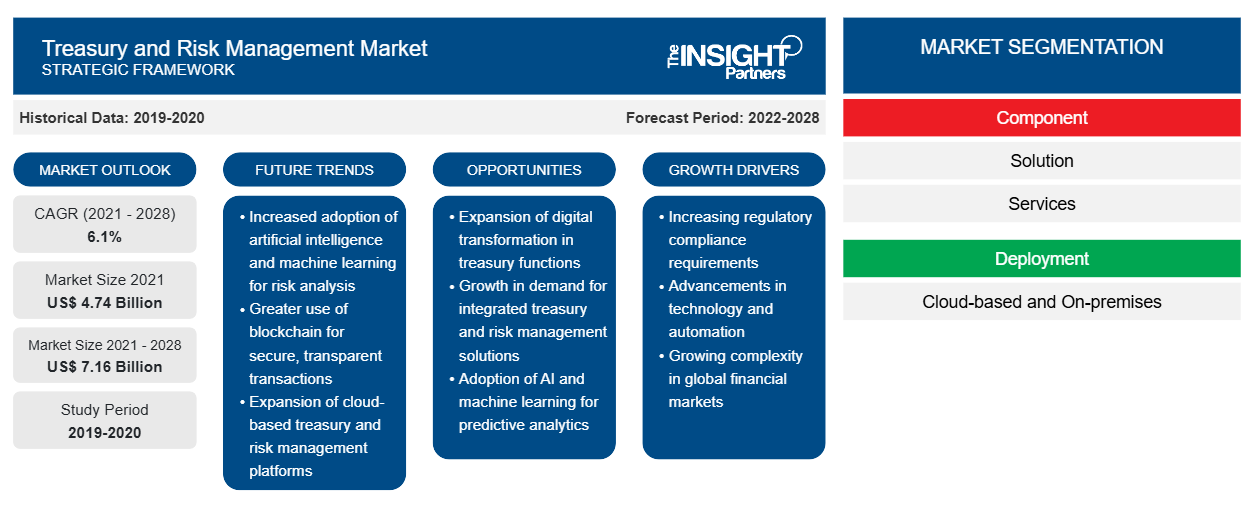

Le marché de la trésorerie et de la gestion des risques devrait passer de 4 739,39 millions USD en 2021 à 7 156,90 millions USD en 2028 ; il devrait croître à un TCAC de 6,1 % au cours de la période 2021-2028.

L'intelligence artificielle (IA) aide le secteur financier à rationaliser et à optimiser différents processus, allant des décisions de crédit à l'analyse quantitative en matière de trésorerie et de gestion des risques financiers . Les solutions d'IA facilitent des évaluations plus précises des emprunteurs traditionnellement mal desservis, notamment la génération Y, dans le processus de prise de décision en matière de crédit, aidant ainsi les banques et les prêteurs de crédit à prendre des décisions commerciales plus intelligentes. En outre, l'IA simplifie et automatise le processus de financement dans plusieurs banques, sociétés d'investissement et sociétés de gestion de patrimoine. Par exemple, aixigo AG utilise des solutions de gestion de patrimoine basées sur l'IA pour fournir des services de transformation numérique, de banque privée, de banque de détail, de conseillers robotisés et de gestion d'actifs. Le logiciel de conseiller robotisé d'aixigo AG utilise l'IA pour remplacer les composants humains au point de vente pendant le processus d'investissement financier. De même, Synechron Inc. propose une solution basée sur l'IA appelée Neo pour le secteur des services financiers. Neo combine de manière unique le conseil numérique, commercial et technologique de Synechron pour guider les institutions financières dans le déploiement de solutions d'IA afin de surmonter des défis commerciaux complexes. Par conséquent, l’augmentation de la popularité de l’assistance basée sur l’IA dans les banques, les sociétés d’investissement et les sociétés de gestion de patrimoine devrait stimuler la part de marché de la trésorerie et de la gestion des risques au cours de la période de prévision.

Personnalisez ce rapport en fonction de vos besoins

Vous bénéficierez d'une personnalisation gratuite de n'importe quel rapport, y compris de certaines parties de ce rapport, d'une analyse au niveau des pays, d'un pack de données Excel, ainsi que d'offres et de remises exceptionnelles pour les start-ups et les universités.

- Obtenez les principales tendances clés du marché de ce rapport.Cet échantillon GRATUIT comprendra une analyse de données, allant des tendances du marché aux estimations et prévisions.

Impact de la pandémie de COVID-19 sur le marché mondial de la trésorerie et de la gestion des risques

Avant la pandémie de COVID-19, la demande de solutions et de services de gestion de trésorerie et de risques était prédominante en raison de la numérisation croissante. Par exemple, en avril 2019, selon l'article publié par Business Wire, les dépenses consacrées à la transformation numérique s'élevaient à 1,18 billion de dollars US en 2019, soit une augmentation de 17,9 % par rapport à 2018.

Selon l'analyse du marché de la trésorerie et de la gestion des risques, en 2020, la pandémie de COVID-19 a considérablement influencé les opérations des entreprises et a modifié certains aspects fondamentaux des entreprises. La propagation du COVID-19 en 2020 a conduit à des confinements mondiaux dans plusieurs pays pour éviter la crise et minimiser le risque d'infection. Cela a créé un boom majeur dans l'adoption des technologies numériques pour maintenir les entreprises fonctionnelles pendant l'épidémie de COVID-19. La plupart des entreprises sont passées à l'infrastructure cloud et ont poursuivi leurs opérations tout en maintenant les restrictions de confinement. De plus, la pandémie de COVID-19 a poussé les entreprises à penser à l'avenir de la trésorerie d'entreprise en fonction de la numérisation, de la gestion intégrée des risques et d'une concentration renouvelée sur l'optimisation des coûts et la gestion de trésorerie. Ainsi, l'adoption de solutions/services de gestion de trésorerie et de risques a connu une augmentation en 2020. Par conséquent, l'impact global de la pandémie de COVID-19 sur le marché de la trésorerie et de la gestion des risques a été positif en 2020.

Selon l'analyse du marché de la gestion de trésorerie et des risques en 2021 et 2022, l'assouplissement des mesures de confinement, l'adoption des technologies cloud par plusieurs entreprises et les organisations évoluant vers l'automatisation avec des technologies telles que l'intelligence artificielle (IA) et l'apprentissage automatique pour la gestion de trésorerie ont eu un impact positif sur la croissance du marché de la gestion de trésorerie et des risques. Par exemple, en mai 2021, Refinitiv et IBSFINtech ont annoncé une collaboration pour lancer une nouvelle solution de gestion de trésorerie automatisée basée sur le cloud. La solution nommée InTReaX serait une solution de gestion de trésorerie et de liquidité et de risque de change. Ainsi, l'adoption de solutions de gestion de trésorerie basées sur le cloud par plusieurs entreprises créera de multiples opportunités pour les acteurs du marché.

La taille du marché de la gestion de trésorerie et des risques avant la pandémie de COVID-19 était de 4 337,46 millions USD en 2019. La taille du marché pendant la pandémie était de 4 526,57 millions USD en 2020. De plus, en 2021, la taille du marché était de 4 739,39 millions USD. Par conséquent, l'impact global de la pandémie de COVID-19 sur le marché a été positif en 2020.

Informations sur le marché de la trésorerie et de la gestion des risques

Demande croissante de services d’analyse financière

Les organisations utilisent des outils d'analyse financière pour obtenir des informations sur quelques tendances actuelles et futures afin d'améliorer leurs performances commerciales. Les services d'analyse financière offrent une analyse de la qualité des données financières, la présentation des données, l'analyse des clients, l'analyse prédictive, l'analyse des composantes principales et la collecte de données financières. Ces analyses nécessitent des données financières détaillées et d'autres données pertinentes pour identifier les tendances. Sur la base de cette analyse, les entreprises font des prévisions concernant les achats de leurs clients et la durée d'occupation de leurs employés. Ainsi, les services d'analyse financière aident les organisations à améliorer la rentabilité, les flux de trésorerie et la valeur commerciale. Elles peuvent utiliser les informations obtenues grâce à ces analyses pour améliorer leurs revenus et leurs processus commerciaux. Par exemple, Accenture PLC fournit les solutions de données et d'analyse les plus récentes aux prestataires de services financiers et les aide à les déployer. L'analyse des rapports de trésorerie et de gestion des risques comprend des services pour ces entreprises avec des analyses de coûts et des analyses de performances d'entreprise. En mettant l'accent sur les comptes de résultat, les bilans et les tableaux de flux de trésorerie, l'analyse financière est utilisée pour évaluer les tendances économiques, définir des politiques financières, formuler des plans d'affaires à long terme et identifier des projets ou des entreprises pour les investissements. Les prestataires de services financiers tels que les banques d'investissement génèrent et stockent plus de données que les autres entreprises, car la finance est une activité à forte intensité de transactions. Les banques utilisent les données pour estimer les risques afin d'améliorer la rentabilité globale. Ainsi, avec de multiples avantages pour les banques et les sociétés d'investissement, la demande de services d'analyse financière augmente considérablement, stimulant ainsi la croissance du marché de la trésorerie et de la gestion des risques.

Les fonctions de trésorerie sont clairement bénéficiaires de l'analyse financière, qui fournit de meilleures informations sur les clients, les concurrents, la rentabilité et les processus. L'analyse financière peut également renforcer la capacité du directeur financier (CFO) à piloter la prise de décision stratégique et la planification des investissements. Ainsi, la création d'une organisation axée sur l'analyse est également devenue le principal moteur de la collaboration entre le directeur financier et le directeur des systèmes d'information (CIO). Ainsi, la demande de services d'analyse financière augmente considérablement, stimulant le marché de la trésorerie et de la gestion des risques.

Informations sur le marché basées sur les composants

En fonction des composants, le marché de la gestion de trésorerie et des risques est divisé en solutions et services. Le segment des solutions a dominé le marché avec une part plus importante en 2020.

Informations sur le marché basées sur le déploiement

En fonction du déploiement, le marché de la gestion de trésorerie et des risques est divisé en deux segments : le segment basé sur le cloud et le segment sur site. Le segment basé sur le cloud a dominé le marché avec une part de marché plus importante en 2020.

Informations sur le marché en fonction de la taille de l'entreprise

En fonction de la taille de l'entreprise, le marché de la gestion de trésorerie et des risques est divisé en petites et moyennes entreprises et en grandes entreprises. Le segment des grandes entreprises a dominé le marché avec une part plus importante en 2020.

Informations sur le marché basées sur les applications

En fonction des applications, le marché de la gestion de trésorerie et des risques est segmenté en gestion de compte, gestion de trésorerie et de liquidité, gestion de la conformité et des risques et gestion des ressources financières. Le segment de la gestion de trésorerie et de liquidité représentait la plus grande part de marché en 2020.

Informations sur le marché basées sur l'utilisateur final

En fonction de l'utilisateur final, le marché est segmenté en BFSI, informatique et télécommunications, vente au détail et commerce électronique, santé, fabrication et automobile, etc. Le segment BFSI a dominé le marché de la trésorerie et de la gestion des risques avec la plus grande part en 2020.

Les acteurs du marché de la gestion de trésorerie et des risques adoptent des stratégies telles que les fusions, les acquisitions et les initiatives de marché pour maintenir leurs positions sur le marché. Quelques développements des principaux acteurs sont énumérés ci-dessous :

- En juillet 2021, FIS a lancé une nouvelle série de solutions de gestion des risques basées sur l’intelligence artificielle (IA). FIS avait annoncé un nouvel ensemble de produits créés en collaboration avec C3 AI pour aider les organisations des marchés financiers à mieux gérer la conformité réglementaire et les risques en utilisant la puissance de leurs données organisationnelles.

- En novembre 2020, Lunar, banque concurrente nordique, a choisi la solution cloud de FIS dans le secteur de la gestion de trésorerie et des risques dans le but d'obtenir un soutien en matière d'optimisation des liquidités, de gestion des risques et d'expansion. Lunar a choisi Ambit Quantum, une solution cloud privée de FIS, pour simplifier la comptabilité de couverture et la conformité réglementaire. Lunar utilise le FIS SWIFT Service Bureau pour connecter ses opérations de trésorerie et de paiement à des partenaires bancaires via SWIFT et d'autres bourses et réseaux du secteur.

Perspectives régionales du marché de la trésorerie et de la gestion des risques

Les tendances et facteurs régionaux influençant le marché de la gestion de trésorerie et des risques tout au long de la période de prévision ont été expliqués en détail par les analystes d'Insight Partners. Cette section traite également des segments et de la géographie du marché de la gestion de trésorerie et des risques en Amérique du Nord, en Europe, en Asie-Pacifique, au Moyen-Orient et en Afrique, ainsi qu'en Amérique du Sud et en Amérique centrale.

- Obtenez les données régionales spécifiques au marché de la gestion de trésorerie et des risques

Portée du rapport sur le marché de la trésorerie et de la gestion des risques

| Attribut de rapport | Détails |

|---|---|

| Taille du marché en 2021 | 4,74 milliards de dollars américains |

| Taille du marché d'ici 2028 | 7,16 milliards de dollars américains |

| Taux de croissance annuel moyen mondial (2021-2028) | 6,1% |

| Données historiques | 2019-2020 |

| Période de prévision | 2022-2028 |

| Segments couverts | Par composant

|

| Régions et pays couverts | Amérique du Nord

|

| Leaders du marché et profils d'entreprises clés |

|

Densité des acteurs du marché : comprendre son impact sur la dynamique des entreprises

Le marché de la gestion de trésorerie et des risques connaît une croissance rapide, tirée par la demande croissante des utilisateurs finaux en raison de facteurs tels que l'évolution des préférences des consommateurs, les avancées technologiques et une plus grande sensibilisation aux avantages du produit. À mesure que la demande augmente, les entreprises élargissent leurs offres, innovent pour répondre aux besoins des consommateurs et capitalisent sur les tendances émergentes, ce qui alimente davantage la croissance du marché.

La densité des acteurs du marché fait référence à la répartition des entreprises ou des sociétés opérant sur un marché ou un secteur particulier. Elle indique le nombre de concurrents (acteurs du marché) présents sur un marché donné par rapport à sa taille ou à sa valeur marchande totale.

Les principales sociétés opérant sur le marché de la trésorerie et de la gestion des risques sont :

- Solutions financières Broadridge, Inc.

- FIS

- Société Oracle

- PricewaterhouseCoopers International Limited (PWC)

- SAP SE

Avis de non-responsabilité : les sociétés répertoriées ci-dessus ne sont pas classées dans un ordre particulier.

- Obtenez un aperçu des principaux acteurs du marché de la trésorerie et de la gestion des risques

Profils d'entreprise

- Solutions financières Broadridge, Inc.

- FIS

- Société Oracle

- PricewaterhouseCoopers International Limited (PWC)

- SAP SE

- Fiserv, Inc.

- Calypso Technology, Inc. (Adenza)

- Kyriba Corp

- Logiciel Mors

- Wolters Kluwer

- Analyse historique (2 ans), année de base, prévision (7 ans) avec TCAC

- Analyse PEST et SWO

- Taille du marché Valeur / Volume - Mondial, Régional, Pays

- Industrie et paysage concurrentiel

- Ensemble de données Excel

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Questions fréquemment posées

Financial analytics services offer financial data quality analysis, data layout, client analytics, predictive analytics, principal component analysis, and financial data collection. These analytics require detailed financial and other relevant data to identify patterns; based on these predictions, enterprises make predictions regarding their customers purchases and their employees' tenures period.

The US held the largest market share in the Treasury and Risk Management market. The treasury and risk management market are increasing in the US due to the rise in the technological sector. As per CompTIACyberstates report, 2022 of the economic impacts of the technology sector, the direct economic impact the dollar value of goods and services produced during a given year amounts to 10.5% of US economic value, which translates to over US$ 2.0 trillion.

Based on the component type, the market is segmented into solution and services. The solution segment led the treasury and risk management market in 2021. Treasury and risk management solutions integrate tools such as payments, cash management, and bank connectivity with an extensive library of financial instruments, advanced risk analytics, and hedge accounting to provide overall visibility across the enterprise. A comprehensive risk management solution offers a holistic approach to compliance, financial, and operational risk management. Such as, Fidelity National Information Services, Inc. (FIS) offers treasury management solutions that support a digital and modernized treasury function.

FIS (Fidelity National Information Services Inc); Oracle Corporation; PricewaterhouseCoopers International Limited (PwC); SAP SE; and Fiserv, Inc. are the five key players in the Treasury and Risk Management market. These companies have shown consistent growth in revenue and larger volumes of sales. Additionally, the well-established top five players are offering a comprehensive product portfolio and have a prominent presence in terms of share in the Treasury and Risk Management market.

Based on deployment type, the treasury and risk management market are bifurcated into cloud-based and on-premises. The cloud-based segment led the treasury and risk management market in 2021. The technology sector has been increasingly witnessing a significant rise in cloud-based platforms in recent times. The cloud-based platform simplifies the deployment time and significantly reduces the cost of deployment. A few benefits of a cloud-based treasury and risk management platform are the secure hosting of critical data, improved security and scalability, and quick recovery of files. The backups are stored on a private or shared cloud host platform. Therefore, organizations can quickly recover several critical data.

Global spending on the information and communications technology (ICT) sector continues to rise. The article published by Innovation, Science and Economic Development Canada stated that over ~40,000 businesses in the Canadian ICT sector fell within the software and computer services segment in 2020. With the growing spending on the ICT sector, especially on the software/platform segment, the development and adoption of advanced technologies by businesses globally will grow in the coming years. Thus, the rising spending on the ICT sector will lead to more advanced development in the treasury and risk management systems, which will boost the demand for treasury and risk management solutions.

Trends and growth analysis reports related to Technology, Media and Telecommunications : READ MORE..

The List of Companies - Treasury and Risk Management Market

- Broadridge Financial Solutions, Inc.

- FIS

- Oracle Corporation

- Pricewaterhousecoopers International Limited (PWC)

- SAP SE

- Fiserv, Inc.

- Calypso Technology, Inc (Adenza)

- Kyriba Corp

- Mors Software

- Wolters Kluwer

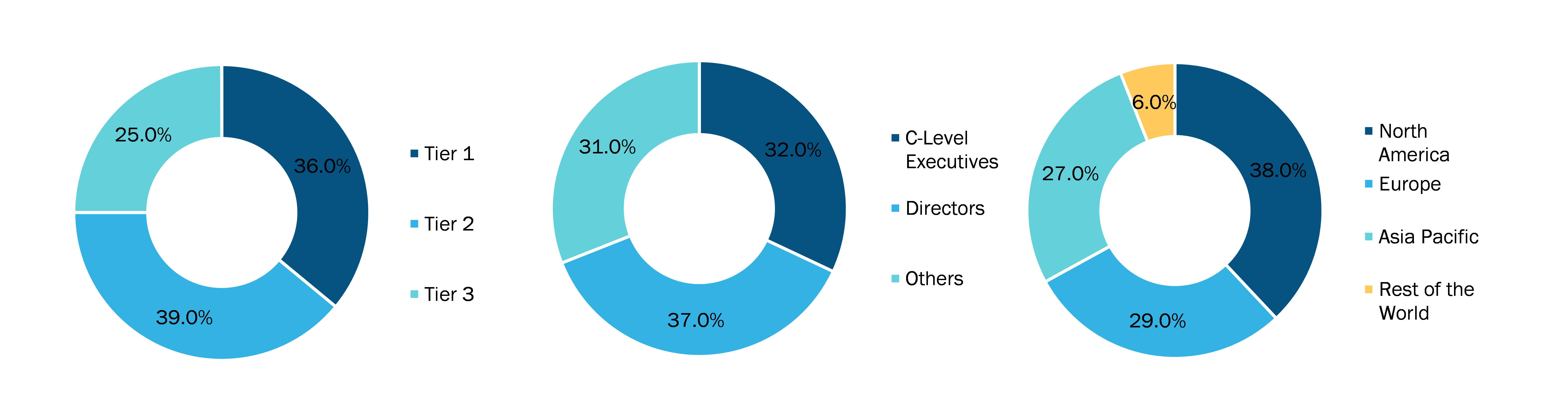

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Obtenez un échantillon gratuit pour ce rapport

Obtenez un échantillon gratuit pour ce rapport