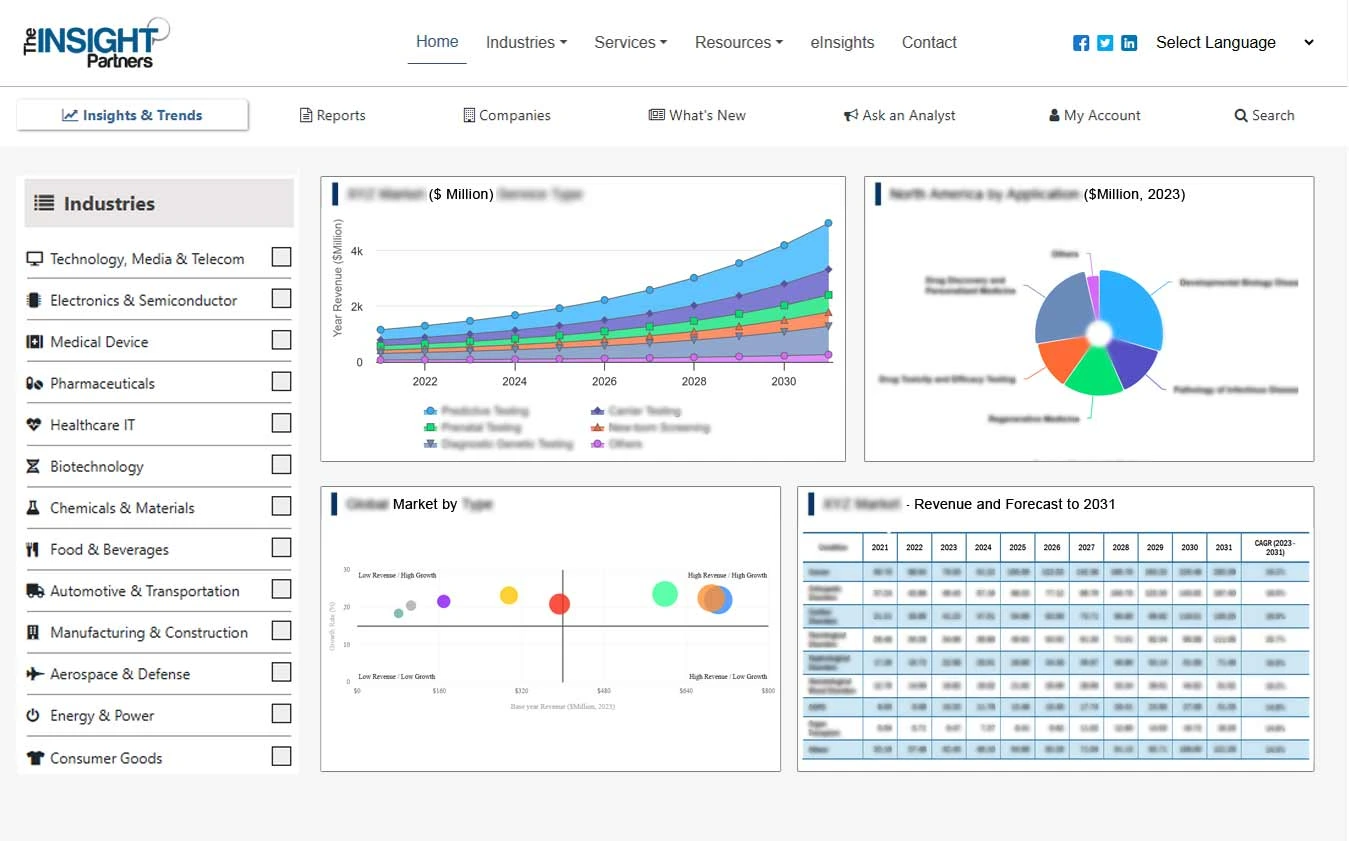

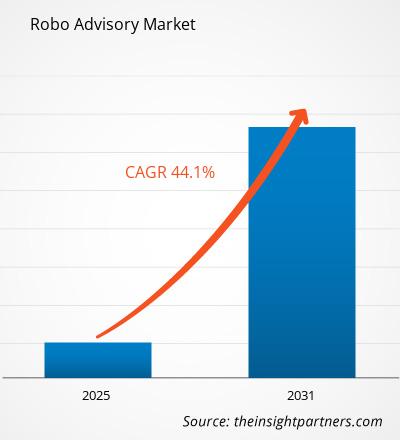

[Rapporto di ricerca] Si prevede che le dimensioni del mercato della robo-advisory cresceranno da 6,88 miliardi di dollari nel 2022 a 61,51 miliardi di dollari entro il 2030; si stima che crescerà a un CAGR del 44,1% dal 2022 al 2030.

Prospettiva dell'analista:

Il mercato della consulenza robotica ha registrato una crescita significativa negli ultimi anni, guidata dai progressi tecnologici e dall'enorme adozione della consulenza robotica tra vari utenti finali come servizi bancari al dettaglio, gestione patrimoniale e altri per la conduzione algoritmica calcoli per analizzare i dati e trasmettere informazioni complete, guidando la crescita del mercato della consulenza robotica. Inoltre, i robo-advisor offrono vari vantaggi come la riscossione delle perdite fiscali, un portafoglio a basso costo, un migliore processo decisionale, investimenti sicuri e aiutano a eliminare i rischi di credito. Si prevede che questi vantaggi forniti dalla consulenza robotica guideranno la crescita del mercato della consulenza robotica nel periodo di previsione. I crescenti progressi tecnologici come l'intelligenza artificiale (AI) e l'apprendimento automatico (ML) stanno emergendo come opportunità di crescita redditizie per la crescita del mercato della consulenza robotica.

Negli ultimi anni, Il robo-advisory è diventato sempre più popolare poiché sempre più investitori optano per opzioni di investimento automatizzate e a basso costo grazie alla loro comodità. Con pochi clic, gli investitori possono aprire un conto, rispondere a domande sui loro obiettivi finanziari e sulla tolleranza al rischio e iniziare a investire. La piattaforma crea quindi un portafoglio di investimenti personalizzato e lo gestisce continuamente, ribilanciandolo secondo necessità per mantenerlo in linea con gli obiettivi del cliente.

Panoramica del mercato del Robo-Advisory:< /strong>

Nell'ambiente frenetico di oggi, i consumatori non hanno tempo per ricercare investimenti, monitorare o analizzare costantemente i mercati di investimento e gestire i propri portafogli giornalieri. Tali consumatori preferiscono pagare un professionista per gestire alcune decisioni finanziarie per loro, ma vogliono comunque essere in grado di monitorare i propri conti online 24 ore su 24, 7 giorni su 7, senza doversi incontrare di persona con un consulente tradizionale. È qui che i robo-advisor possono aiutarti.

Un robo-advisor è una piattaforma digitale che fornisce servizi di investimento e pianificazione finanziaria automatizzati e guidati da algoritmi con una supervisione umana minima. Un robo-advisor pone domande sulla situazione finanziaria di un'azienda e sugli obiettivi futuri, utilizza i dati per offrire consulenza e investe automaticamente nell'azienda. Al giorno d'oggi, la maggior parte dei robo-advisor utilizza strategie di indicizzazione passive ottimizzate utilizzando alcune varianti della moderna teoria del portafoglio (MPT). Alcuni fornitori di soluzioni di robo-advisory offrono portafogli ottimizzati per investimenti socialmente responsabili (SRI), investimenti halal o strategie tattiche che imitano gli hedge fund. Possono anche gestire compiti molto più sofisticati, come la riscossione delle perdite fiscali, la selezione degli investimenti e la pianificazione pensionistica. I robo-advisor sono efficienti, aiutano a tenere sotto controllo gli investimenti e sono una buona scelta per la maggior parte degli investitori a lungo termine e degli individui all'avanguardia nella tecnologia.

I robo-advisor utilizzano varie informazioni su un investitore per suggerire una strategia di investimento. In molti casi, gli utenti pongono alcune domande online o tramite un'app sulle loro informazioni e sulla loro attuale situazione finanziaria. Un robo-advisor utilizza quindi queste informazioni per suggerire una strategia di investimento per raggiungere gli obiettivi finanziari. Le strategie di investimento possono includere un mix di diversi tipi di investimenti e molti robo-advisor includono servizi di ribilanciamento dei conti per aiutare gli investimenti a rimanere in linea con gli obiettivi e le preferenze finanziari.

Approfondimenti strategici

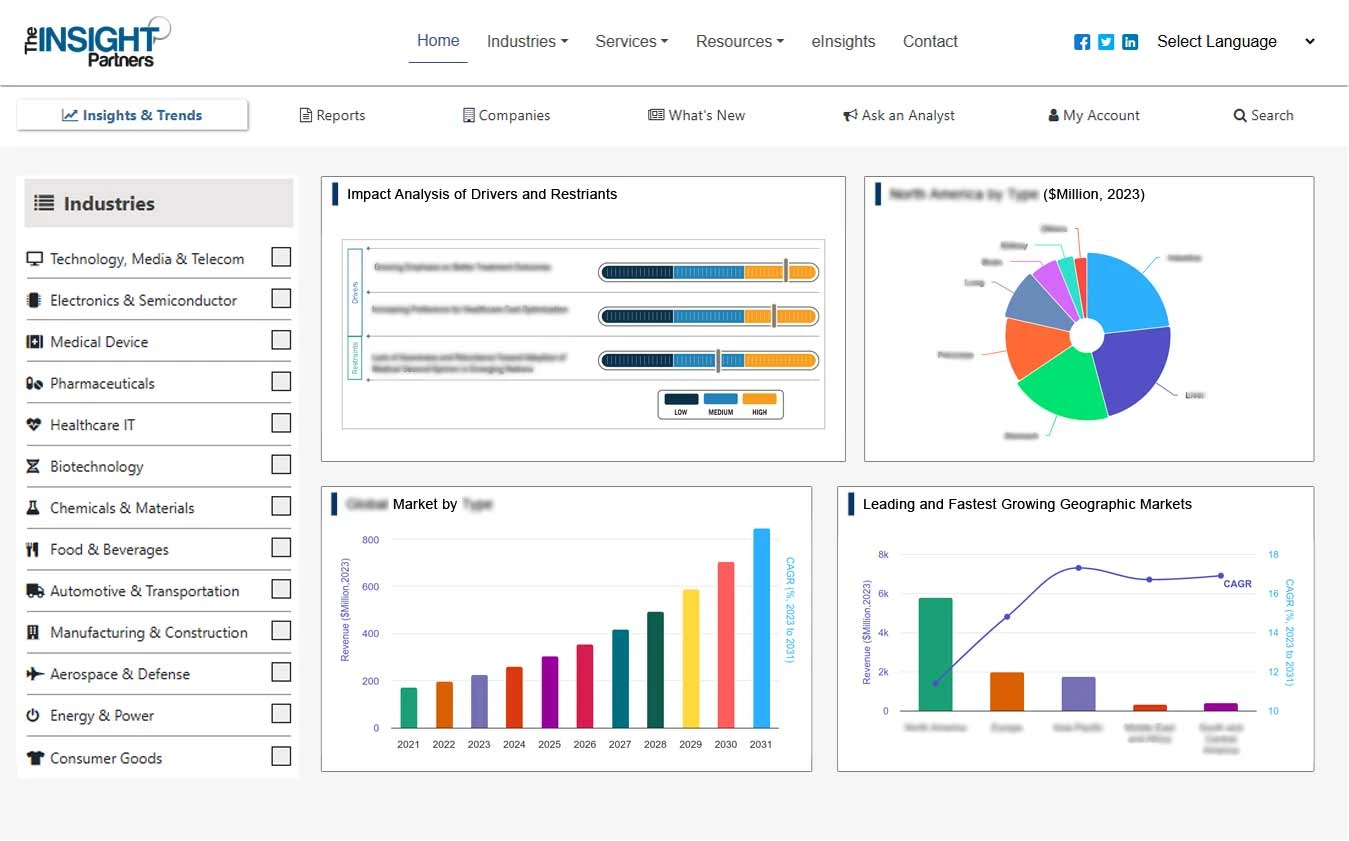

Fercente del mercato del Robo-Advisory:

Aumento della domanda di soluzioni di investimento personalizzate per Promuovere la crescita del mercato della consulenza robotizzata

I robot consulenti sono emersi come alternativa ai tradizionali consulenti finanziari. La redditività dei robo-advisor dipende in modo cruciale dalla loro capacità di offrire consulenza finanziaria personalizzata. Gli investitori sono sempre più alla ricerca di soluzioni di investimento personalizzate. Le organizzazioni in grado di fornire soluzioni personalizzate su larga scala stanno ottenendo un vantaggio competitivo in una nuova era di gestione degli investimenti. Negli ultimi anni le soluzioni di investimento personalizzate e altamente automatizzate per il cliente stanno diventando sempre più importanti. La domanda di strategie di investimento personalizzate tra vari utenti finali come clienti istituzionali, investitori al dettaglio e altri è in aumento, spingendo ulteriormente la crescita del mercato del robo-advisory. La soluzione personalizzata di robo-advisory offre contenuti e raccomandazioni su misura basati sui dati e sulle preferenze dei clienti. Ad esempio, i robo-advisor possono inviare ai clienti e-mail, newsletter e notifiche personalizzate con informazioni, suggerimenti e aggiornamenti pertinenti sulla performance del loro portafoglio, sulle tendenze di mercato e sugli obiettivi finanziari. Inoltre, possono anche utilizzare l’analisi dei dati e l’apprendimento automatico per suggerire prodotti, servizi e strategie adatti ai propri clienti in base al profilo di rischio, all’orizzonte di investimento e alle esigenze finanziarie. Di conseguenza, è aumentata la domanda di soluzioni di investimento personalizzate per stimolare la crescita del mercato della consulenza robotica.

Analisi segmentale del mercato del robo-advisory:

In base al tipo di prodotto, il mercato del robo-advisory è segmentato in Automatizzato Robo-Advisor e Robo-Advisor ibridi. Un servizio ibrido di robo-advisor combina conti gestiti professionalmente con l’accesso alla guida o alla pianificazione finanziaria. Per molti robo-advisor ibridi, i servizi di orientamento e pianificazione sono disponibili tramite telefonate o videochiamate con consulenti finanziari umani. Questi servizi hanno un costo inferiore poiché vengono gestiti telefonicamente e tramite videoconferenze basate su computer o app. I robo-advisor ibridi combinano i vantaggi della gestione automatizzata degli investimenti e della consulenza finanziaria umana. Queste piattaforme utilizzano la tecnologia per gestire i portafogli in base agli obiettivi degli investitori, alla tolleranza al rischio e alle preferenze di investimento, offrendo allo stesso tempo ai consulenti finanziari umani l'accesso a una guida e a un supporto più personalizzati.

Inoltre, sono soluzioni ibride. ;i robo-advisor offrono vari vantaggi come il rapporto costo-efficacia, una migliore accessibilità, strategie di investimento personalizzate, migliore gestione del rischio e monitoraggio e supporto continui. Sfruttando la tecnologia, i robo-advisor ibridi possono fornire servizi di gestione degli investimenti a un costo inferiore rispetto ai consulenti finanziari tradizionali, rendendoli più accessibili a una gamma più ampia di investitori. I robo-advisor ibridi democratizzano l’accesso alla consulenza finanziaria, consentendo agli investitori con portafogli più piccoli di beneficiare di servizi di gestione degli investimenti professionali. Inoltre, i robo-advisor ibridi possono creare strategie di investimento personalizzate su misura per la situazione finanziaria e gli obiettivi specifici di ciascun cliente. Inoltre, i robo-advisor ibridi offrono migliori capacità di gestione del rischio attraverso la combinazione di analisi algoritmica e supervisione umana, con il risultato di portafogli di investimento più equilibrati e resilienti. I robo-advisor ibridi forniscono monitoraggio e supporto continui del portafoglio, garantendo che gli investimenti dei clienti siano ottimizzati e adeguati alle mutevoli condizioni del mercato. Si prevede che tutti questi fattori favoriranno la crescita del segmento nel mercato della consulenza robotica.

Tuttavia, le società ibride di consulenza robotica devono rispettare i requisiti di licenza e registrazione, assicurandosi di soddisfare i requisiti qualifiche e standard per fornire servizi di consulenza finanziaria. Inoltre, potenziali rischi e limitazioni includono problemi di privacy, eccessivo affidamento sugli algoritmi, potenziale pregiudizio umano e difficoltà nel misurare il valore aggiunto dei consulenti umani.

Analisi regionale del mercato della robo-advisory:

Il mercato della robo-advisory nordamericano è stato valutato a XX miliardi di dollari nel 2022 e si prevede che raggiungerà XX miliardi di dollari entro il 2030; si prevede che crescerà a un CAGR del XX% durante il periodo di previsione. Il Nord America detiene una delle maggiori quote di mercato globali del robo-advisory. Le tendenze all’adozione dell’alta tecnologia nel settore degli investimenti nella regione nordamericana hanno alimentato la crescita del mercato della consulenza robotica; ad esempio, secondo una ricerca di Accenture, due terzi degli investitori emergenti ricchi e con un patrimonio netto elevato in Nord America preferiscono servizi di consulenza finanziaria ibridi rispetto a servizi esclusivamente umani o robotizzati. D’altro canto, il 54% degli investitori ha affermato di aver ricevuto ottimi consigli dai robo-advisor, e il 51% ha affermato di fidarsi completamente del proprio robo-advisor. Tutti questi fattori contribuiscono alla crescita del mercato della consulenza robotica nel Nord America.

Inoltre, una forte enfasi sulla ricerca e sullo sviluppo nelle economie sviluppate di Stati Uniti e Canada è costringendo gli operatori nordamericani a portare sul mercato servizi di robo-advisory tecnologicamente avanzati. Ad esempio, nel luglio 2023, Revolut ha introdotto un robo-advisor negli Stati Uniti. Questa nuova funzionalità automatizza la gestione dei portafogli di investimento per conto dei clienti per offrire un'esperienza di investimento più fluida ed economica rispetto alle società tradizionali. Inoltre, gli Stati Uniti hanno un gran numero di operatori del mercato della consulenza robotica che si stanno concentrando sempre più sullo sviluppo di soluzioni innovative. Alcuni dei principali attori nel mercato della consulenza robotica sono Betterment, Vanguard Group, Inc. e altri. Questi attori del mercato della consulenza robotica hanno assistito a una domanda costante da parte degli investitori. Tutti questi fattori contribuiscono alla crescita del mercato della robo-advisory negli Stati Uniti.

Mercato della robo-advisory Analisi dei principali attori:

L'analisi di mercato del robo-advisory è composta da attori come AXOS INVEST, INC.; MIGLIORAMENTO LLC; CHARLES SCHWAB E CO., INC.; CONSULENTE DEL FUTURO; HEDGEABLE, INC.; NUTMEG SAVING AND INVESTMENT LIMITED; SOCIETA' DI CAPITALE PERSONALE; SIGFIG WEALTH MANAGEMENT, LLC; IL GRUPPO AVANGUARDIA, INC.; WEALTHFRONT CORPORATION sono tra i principali attori del mercato della robo-advisory descritti nel rapporto.

Sviluppi recenti del mercato della robo-advisory:

Le strategie inorganiche e organiche come fusioni e acquisizioni sono ampiamente adottate dalle aziende nel mercato della consulenza robotica. Di seguito sono elencati alcuni recenti sviluppi chiave del mercato:

- Nel gennaio 2023, M&G Wealth ha annunciato il lancio di un robo-advisor ibrido. Questa nuova piattaforma utilizza un algoritmo per determinare la propensione al rischio, la conoscenza finanziaria e la situazione finanziaria di ciascun cliente; disponibile come app su Android e iOS e come applicazione web, la piattaforma offre agli investitori l'accesso a una scelta di portafogli "classici" e "mirati".

- Nel marzo 2022, flatexDEGIRO AG, il portafoglio europeo il più grande broker online per investitori al dettaglio in più rapida crescita, ha annunciato la firma di un Memorandum of Understanding (MoU) per estendere la sua partnership B2B di lunga data con il gestore patrimoniale digitale Whitebox, uno dei robo-advisor indipendenti per gli investitori al dettaglio. Insieme, flatexDEGIRO e Whitebox offrono una soluzione di investimento completamente digitale ai clienti di flatexDEGIRO.

- Nel novembre 2022, JP Morgan Wealth Management ha annunciato il lancio della sua attività di consulenza remota, JP Morgan Personal Advisors. In base a questo, i clienti possono chattare in video con un consulente e creare un piano finanziario da qualsiasi luogo.

- Nel novembre 2021, JPMorgan Chase ha annunciato il lancio del programma ibrido di robo-advisor, che offre agli investitori un servizio digitale piattaforma di investimento e accesso continuo a un consulente finanziario umano.

- Nel dicembre 2021, UOB Asset Management ha collaborato per offrire una soluzione di robo-advisory agli investitori a Singapore. La nuova soluzione sarà personalizzata per i singoli individui sfruttando la tecnologia, l'analisi dei dati e strumenti basati su algoritmi.

- Analisi storica (2 anni), anno base, previsione (7 anni) con CAGR

- Analisi PEST e SWOT

- Valore/volume delle dimensioni del mercato - Globale, regionale, nazionale

- Industria e panorama competitivo

- Set di dati Excel

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Domande frequenti

Rising utilization of digital technology and focus on new launches are the major factors that propel the global robo-advisory market.

The global Robo Advisory market was estimated to grow at a CAGR of 31.2% during 2023 - 2031.

Increasing integration of digital technology in financial services to play a significant role in the global robo advisory market in the coming years.

Asia Pacific is anticipated to grow with a high growth rate during the forecast period.

The major players holding majority shares are Betterment LLC, Fincite Gmbh, Wealthfront Corporation, The Vanguard Group, Inc., and The Charles Schwab Corporation.

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

The List of Companies

1. AXOS INVEST, INC.

2. BETTERMENT LLC

3. CHARLES SCHWAB AND CO., INC.

4. FUTUREADVISOR

5. HEDGEABLE, INC.

6. NUTMEG SAVING AND INVESTMENT LIMITED

7. PERSONAL CAPITAL CORPORATION

8. SIGFIG WEALTH MANAGEMENT, LLC

9. THE VANGUARD GROUP, INC.

10. WEALTHFRONT CORPORATION

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

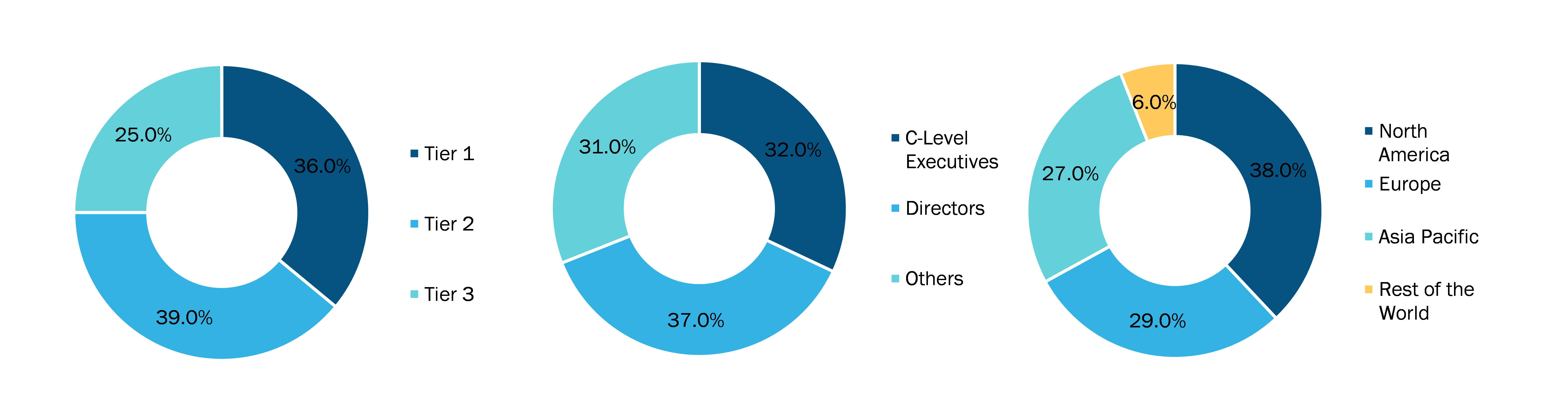

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Ottieni un campione gratuito per questo repot

Ottieni un campione gratuito per questo repot