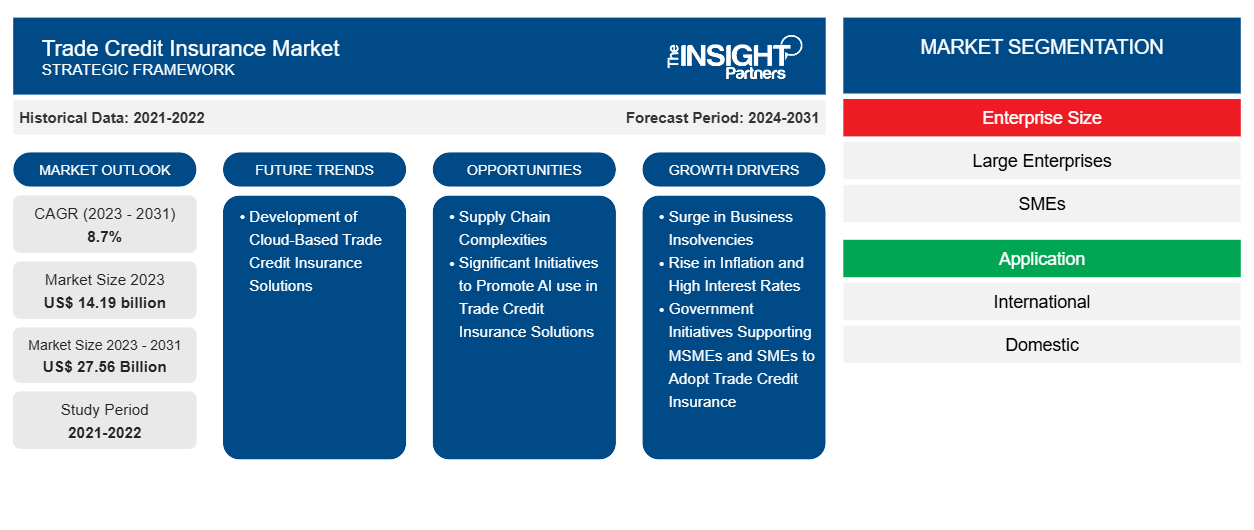

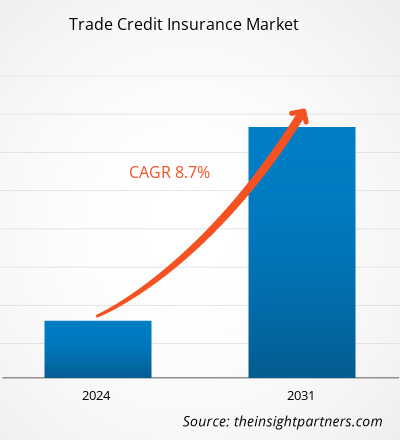

Si prevede che la dimensione del mercato dell'assicurazione del credito commerciale raggiungerà i 27,56 miliardi di dollari entro il 2031, rispetto ai 14,19 miliardi di dollari del 2023. Si prevede che il mercato registrerà un CAGR dell'8,7% nel periodo 2023-2031. È probabile che lo sviluppo di soluzioni di assicurazione del credito commerciale basate su cloud rimanga una delle tendenze chiave del mercato.

Analisi del mercato dell'assicurazione del credito commerciale

L'assicurazione del credito commerciale è una polizza essenziale di gestione del rischio di credito utilizzata per salvaguardare lo sviluppo delle aziende proteggendole dalle perdite associate a una fattura non pagata. Aiuta gli assicuratori a pagare le loro fatture dovute a insolvenza, crisi economiche, bancarotta e altri problemi. Le turbolenze politiche e gli sviluppi aziendali sfavorevoli possono comportare rischi elevati per le aziende impegnate nel commercio transfrontaliero. Ciò rappresenta un importante fattore trainante per l'adozione di soluzioni di assicurazione del credito commerciale in tutto il mondo.

Panoramica del mercato dell'assicurazione del credito commerciale

L'assicurazione del credito commerciale è ampiamente utilizzata da IT e telecomunicazioni , commercio al dettaglio, produzione, cibo e bevande e altri settori per proteggersi dai rischi finanziari. Il progresso tecnologico, un aumento dell'inflazione, un'impennata delle complessità associate alle catene di fornitura e iniziative governative favorevoli stanno spingendo la crescita del mercato dell'assicurazione del credito commerciale . Un aumento della domanda di assicurazione del credito commerciale nelle PMI, nelle MPMI e nelle grandi imprese per mantenere adeguatamente i propri ricavi contribuisce in modo significativo alla crescita complessiva del mercato dell'assicurazione del credito commerciale.

Personalizza questo report in base alle tue esigenze

Riceverai la personalizzazione gratuita di qualsiasi report, comprese parti di questo report, o analisi a livello nazionale, pacchetto dati Excel, oltre a usufruire di grandi offerte e sconti per start-up e università

- Scopri le principali tendenze di mercato in questo rapporto.Questo campione GRATUITO includerà analisi di dati che spaziano dalle tendenze di mercato alle stime e alle previsioni.

Driver e opportunità del mercato dell'assicurazione del credito commerciale

Iniziative governative a sostegno delle PMI e delle MPMI per adottare l'assicurazione del credito commerciale

La copertura assicurativa è fondamentale per le micro, piccole e medie imprese (MPMI) e le piccole e medie imprese (PMI) in quanto riduce i rischi finanziari e assorbe rischi come i mancati pagamenti. I crescenti problemi geopolitici, la crisi economica, l'instabilità nella catena di fornitura, l'inflazione e altri fattori hanno aumentato i rischi con le esportazioni in tutto il mondo, il che aumenta la domanda di assicurazione del credito commerciale tra le MPMI per effettuare pagamenti senza interruzioni. Inoltre, le tendenze storiche indicano che la maggior parte delle MPMI e delle PMI in India non sono assicurate, poiché non riescono a comprendere la necessità di un'assicurazione. Acquistano l'assicurazione solo quando un acquirente o una banca la richiedono, il che le rende vulnerabili ai rischi finanziari. Ciò incoraggia anche il governo a prendere iniziative per supportare le MPMI e le PMI nell'adozione di un'assicurazione del credito commerciale per proteggere la propria attività da rischi finanziari e mancati pagamenti. Ad esempio, le linee guida per l'assicurazione del credito commerciale dell'Insurance Regulatory and Development Authority of India (IRDAI), 2021, supportano le MPMI e le PMI nell'adozione di un'assicurazione del credito commerciale per proteggere le proprie attività dall'evoluzione del rischio assicurativo. Le linee guida includono:

- Il governo e gli attori del mercato promuovono uno sviluppo sostenibile e solido del settore dell'assicurazione dei crediti commerciali.

- Le compagnie di assicurazione generali offrono coperture assicurative sui crediti commerciali a fornitori, banche autorizzate e altri istituti finanziari per aiutarli a gestire il rischio aziendale e ad aprire l'accesso a nuovi mercati. L'assicurazione sui crediti commerciali supporta le aziende nella gestione del rischio di mancato pagamento associato ai portafogli di finanziamento commerciale.

- Le compagnie di assicurazione generali forniscono coperture assicurative personalizzate sui crediti commerciali che migliorano le attività delle PMI e delle MPMI e le aiutano a proteggersi dai rischi assicurativi in continua evoluzione.

Pertanto, le linee guida favorevoli e altre iniziative governative che supportano le PMI e le MPMI nell'adozione di un'assicurazione sui crediti commerciali per proteggere le loro attività dai rischi finanziari alimentano la crescita del mercato.

Complessità della catena di fornitura

L'espansione del settore dell'e-commerce porta a una maggiore domanda di nuovi accordi per la supply chain. Lo sviluppo di nuovi accordi per la supply chain aumenta la complessità delle supply chain, il che aumenta la domanda di assicurazione del credito commerciale tra gli e-commerce per semplificare i processi aziendali. Di conseguenza, gli operatori di mercato stanno sviluppando una nuova gamma di servizi di assicurazione del credito commerciale per il settore dell'e-commerce. Ad esempio, a marzo 2024, Allianz Trade ha lanciato i servizi di pagamento Allianz Trade per le attività di e-commerce B2B. Allianz Trade Pay è una soluzione di pagamento che offre una varietà di servizi come un modulo antifrode, una soluzione di onboarding degli acquirenti digitali, una protezione assicurativa del credito commerciale e una soluzione di finanziamento immediato tramite i partner degli istituti finanziari di Allianz Trade. Allianz Trade Pay offre flessibilità, sicurezza, semplicità e competitività all'ecosistema dell'e-commerce, il che aumenta la sua adozione nel settore dell'e-commerce per gestire supply chain complesse.

Diversi paesi stanno adottando il sistema multipolare, che richiede la presenza di produttori di mercato avanzati per la produzione di reshoring o friend-shoring. Ciò ha creato la domanda di catene di fornitura parallele e multiple e di ricollocazione degli impianti di produzione per soddisfare le esigenze dei clienti in tutto il mondo. Di conseguenza, una riduzione dell'attività della catena di fornitura per i beni intermedi porta a un aumento delle complessità legate al commercio, in particolare per i beni intermedi. Ad esempio, secondo i dati dell'Organizzazione mondiale del commercio (OMC) pubblicati nell'ottobre 2023, l'attività della catena di fornitura per i beni intermedi è diminuita del 48,5% nella prima metà del 2023. È scesa da una media del 51,0% rispetto ai tre anni precedenti. Pertanto, le complessità della catena di fornitura aumenteranno la domanda di protezione assicurativa del credito commerciale contro il rischio di controparte, che dovrebbe creare numerose opportunità per la crescita del mercato dell'assicurazione del credito commerciale durante il periodo di previsione.

Analisi della segmentazione del rapporto di mercato dell'assicurazione del credito commerciale

I segmenti chiave che hanno contribuito alla derivazione dell'analisi del mercato dell'assicurazione dei crediti commerciali sono le dimensioni dell'impresa, l'applicazione e l'utente finale.

- In base alle dimensioni aziendali, il mercato dell'assicurazione del credito commerciale è suddiviso in grandi imprese e PMI. Il segmento delle grandi imprese ha detenuto una quota di mercato maggiore nel 2023.

- In base all'applicazione, il mercato è diviso in nazionale e internazionale. Il segmento internazionale ha detenuto una quota di mercato maggiore nel 2023.

- In base all'utente finale, il mercato è segmentato in energia, automotive, aerospaziale, prodotti chimici, metalli, agricoltura, alimenti e bevande, servizi finanziari, tecnologia e telecomunicazioni, trasporti e altri. Il segmento energetico ha detenuto una quota di mercato maggiore nel 2023.

Analisi della quota di mercato dell'assicurazione del credito commerciale per area geografica

L'ambito geografico del rapporto sul mercato dell'assicurazione del credito commerciale è suddiviso principalmente in cinque regioni: Nord America, Asia Pacifico, Europa, Medio Oriente e Africa, e Sud e Centro America.

L'Europa ha dominato la quota di mercato dell'assicurazione del credito commerciale nel 2023. Secondo il rapporto Allianz Trade di aprile 2023, il 76% delle aziende in Germania ha subito ritardi nei pagamenti. Questi ritardi nei pagamenti sono in aumento a causa della complessità e delle interruzioni nelle catene di fornitura. Inoltre, secondo la stessa fonte, la Germania ha osservato oltre il 22% di 17.800 casi di insolvenza aziendale dovuti a debito eccessivo e riserve di capitale inadeguate. Pertanto, l'aumento dei ritardi nei pagamenti e dei tassi di insolvenza sono alcuni fattori che aumentano la domanda di assicurazione del credito commerciale tra le aziende per proteggersi dai rischi finanziari. La crescente domanda di assicurazione del credito commerciale tra le imprese incoraggia le compagnie assicurative a espandere la propria attività in tutta la Francia. Ad esempio, secondo un sondaggio condotto da Allianz Trade a novembre 2023, il 97% delle aziende francesi ha offerto termini di pagamento ai propri clienti, con una tempistica media complessiva di 48 giorni. C'è un'ampia presenza di importanti attori nel paese come Allianz Trade, COFACE SA e Atradius NV. Questi operatori aiutano le aziende effettuando pagamenti frequenti, il che aiuta anche il paese a ridurre il numero di ritardi nei pagamenti che colpiscono le piccole aziende. Tutti questi fattori stanno contribuendo alla crescita del mercato dell'assicurazione del credito commerciale in Francia.

Approfondimenti regionali sul mercato dell'assicurazione del credito commerciale

Le tendenze regionali e i fattori che influenzano il Trade Credit Insurance Market durante il periodo di previsione sono stati ampiamente spiegati dagli analisti di Insight Partners. Questa sezione discute anche i segmenti e la geografia del Trade Credit Insurance Market in Nord America, Europa, Asia Pacifico, Medio Oriente e Africa, e Sud e Centro America.

- Ottieni i dati specifici regionali per il mercato dell'assicurazione del credito commerciale

Ambito del rapporto di mercato sull'assicurazione del credito commerciale

| Attributo del report | Dettagli |

|---|---|

| Dimensioni del mercato nel 2023 | 14,19 miliardi di dollari USA |

| Dimensioni del mercato entro il 2031 | 27,56 miliardi di dollari USA |

| CAGR globale (2023-2031) | 8,7% |

| Dati storici | 2021-2022 |

| Periodo di previsione | 2024-2031 |

| Segmenti coperti | Per dimensione aziendale

|

| Regioni e Paesi coperti | America del Nord

|

| Leader di mercato e profili aziendali chiave |

|

Densità degli operatori del mercato dell'assicurazione del credito commerciale: comprendere il suo impatto sulle dinamiche aziendali

Il mercato del Trade Credit Insurance Market sta crescendo rapidamente, spinto dalla crescente domanda degli utenti finali dovuta a fattori quali l'evoluzione delle preferenze dei consumatori, i progressi tecnologici e una maggiore consapevolezza dei vantaggi del prodotto. Con l'aumento della domanda, le aziende stanno ampliando le loro offerte, innovando per soddisfare le esigenze dei consumatori e capitalizzando sulle tendenze emergenti, il che alimenta ulteriormente la crescita del mercato.

La densità degli operatori di mercato si riferisce alla distribuzione di aziende o società che operano in un particolare mercato o settore. Indica quanti concorrenti (operatori di mercato) sono presenti in un dato spazio di mercato in relazione alle sue dimensioni o al valore di mercato totale.

Le principali società che operano nel mercato dell'assicurazione dei crediti commerciali sono:

- Commercio Allianz

- COFACE SA

- Gruppo Internazionale Americano Inc.

- Azienda Chubb Ltd.

- Gruppo assicurativo QBE Ltd

- Società Aon

Disclaimer : le aziende elencate sopra non sono classificate secondo un ordine particolare.

- Ottieni una panoramica dei principali attori del mercato dell'assicurazione del credito commerciale

Notizie e sviluppi recenti sul mercato dell'assicurazione del credito commerciale

Il mercato dell'assicurazione del credito commerciale viene valutato raccogliendo dati qualitativi e quantitativi dopo la ricerca primaria e secondaria, che include importanti pubblicazioni aziendali, dati associativi e database. Di seguito sono elencati alcuni degli sviluppi nel mercato dell'assicurazione del credito commerciale:

- Coface, assicuratore globale del credito, ha annunciato l'apertura di una filiale in Nuova Zelanda dopo aver ricevuto l'approvazione dalla Reserve Bank of New Zealand il 1° aprile. Questa espansione in un nuovo Paese rafforza ulteriormente la copertura internazionale del Gruppo. (Fonte: Coface, Comunicato stampa, aprile 2024)

- Chubb ha collaborato con Insurtech Cytora, con sede nel Regno Unito, per l'intelligenza artificiale generativa nell'elaborazione delle richieste di risarcimento assicurativo. Questa collaborazione mira a trasformare la gestione dei documenti di richiesta di risarcimento di Chubb automatizzando il processo di digitalizzazione. (Fonte: Chubb, comunicato stampa, marzo 2024)

Copertura e risultati del rapporto sul mercato dell'assicurazione del credito commerciale

Il rapporto “Dimensioni e previsioni del mercato dell’assicurazione del credito commerciale (2021-2031)” fornisce un’analisi dettagliata del mercato che copre le seguenti aree:

- Dimensioni e previsioni del mercato dell'assicurazione del credito commerciale a livello globale, regionale e nazionale per tutti i principali segmenti di mercato coperti dall'ambito

- Tendenze del mercato dell'assicurazione del credito commerciale e dinamiche di mercato quali fattori trainanti, limitazioni e opportunità chiave

- Analisi PEST e SWOT dettagliate

- Analisi del mercato dell'assicurazione del credito commerciale che copre le principali tendenze del mercato, il quadro globale e regionale, i principali attori, le normative e i recenti sviluppi del mercato

- Analisi del panorama industriale e della concorrenza che copre la concentrazione del mercato, l'analisi della mappa di calore, i principali attori e gli sviluppi recenti per il mercato dell'assicurazione del credito commerciale

- Profili aziendali dettagliati

- Analisi storica (2 anni), anno base, previsione (7 anni) con CAGR

- Analisi PEST e SWOT

- Valore/volume delle dimensioni del mercato - Globale, regionale, nazionale

- Industria e panorama competitivo

- Set di dati Excel

- Point of Care Diagnostics Market

- Enteral Nutrition Market

- Public Key Infrastructure Market

- Hair Extensions Market

- Influenza Vaccines Market

- Vaginal Specula Market

- Sterilization Services Market

- Artificial Intelligence in Healthcare Diagnosis Market

- Thermal Energy Storage Market

- Artificial Turf Market

Report Coverage

Revenue forecast, Company Analysis, Industry landscape, Growth factors, and Trends

Segment Covered

This text is related

to segments covered.

Regional Scope

North America, Europe, Asia Pacific, Middle East & Africa, South & Central America

Country Scope

This text is related

to country scope.

Domande frequenti

The trade credit insurance market is expected to register an incremental growth value of US$ 13.37 billion during the forecast period

Large enterprises segment is expected to hold a major market share of trade credit insurance market in 2023

The global market size of trade credit insurance market by 2031 will be around US$ 27.56 billion

The United States is expected to hold a major market share of trade credit insurance market in 2023

Asia Pacific is expected to register highest CAGR in the trade credit insurance market during the forecast period (2023-2031)

United States, China, and Rest of Europe are expected to register high growth rate during the forecast period

BEA, BBC Bircher AG, GEZE GmbH, Hotron Ltd, MS SEDCO, OPTEX TECHNOLOGIES INC, Pepperl+Fuchs SE, Nabtesco Corp, Ningbo VEZE Automatic Door Co., Ltd., and TORMAX USA Inc. are the key market players expected to hold a major market share of trade credit insurance market in 2023

Development of cloud-based trade credit insurance solutions are anticipated to play a significant role in the trade credit insurance market in the coming years.

Surge in business insolvencies, rise in inflation and high interest rates, and government initiatives supporting MSMEs and SMEs to adopt trade credit insurance are the major factors that propel the trade credit insurance market.

The estimated global market size for the trade credit insurance market in 2023 is expected to be around US$ 14.19 billion

Trends and growth analysis reports related to Banking, Financial Services, and Insurance : READ MORE..

The List of Companies - Trade Credit Insurance Market

- Allianz Trade

- COFACE SA

- American International Group Inc

- Chubb Ltd

- QBE Insurance Group Ltd

- Aon Plc

- Credendo

- Atradius NV

- Zurich Insurance Group AG

- Great American Insurance Company

The Insight Partners performs research in 4 major stages: Data Collection & Secondary Research, Primary Research, Data Analysis and Data Triangulation & Final Review.

- Data Collection and Secondary Research:

As a market research and consulting firm operating from a decade, we have published and advised several client across the globe. First step for any study will start with an assessment of currently available data and insights from existing reports. Further, historical and current market information is collected from Investor Presentations, Annual Reports, SEC Filings, etc., and other information related to company’s performance and market positioning are gathered from Paid Databases (Factiva, Hoovers, and Reuters) and various other publications available in public domain.

Several associations trade associates, technical forums, institutes, societies and organization are accessed to gain technical as well as market related insights through their publications such as research papers, blogs and press releases related to the studies are referred to get cues about the market. Further, white papers, journals, magazines, and other news articles published in last 3 years are scrutinized and analyzed to understand the current market trends.

- Primary Research:

The primarily interview analysis comprise of data obtained from industry participants interview and answers to survey questions gathered by in-house primary team.

For primary research, interviews are conducted with industry experts/CEOs/Marketing Managers/VPs/Subject Matter Experts from both demand and supply side to get a 360-degree view of the market. The primary team conducts several interviews based on the complexity of the markets to understand the various market trends and dynamics which makes research more credible and precise.

A typical research interview fulfils the following functions:

- Provides first-hand information on the market size, market trends, growth trends, competitive landscape, and outlook

- Validates and strengthens in-house secondary research findings

- Develops the analysis team’s expertise and market understanding

Primary research involves email interactions and telephone interviews for each market, category, segment, and sub-segment across geographies. The participants who typically take part in such a process include, but are not limited to:

- Industry participants: VPs, business development managers, market intelligence managers and national sales managers

- Outside experts: Valuation experts, research analysts and key opinion leaders specializing in the electronics and semiconductor industry.

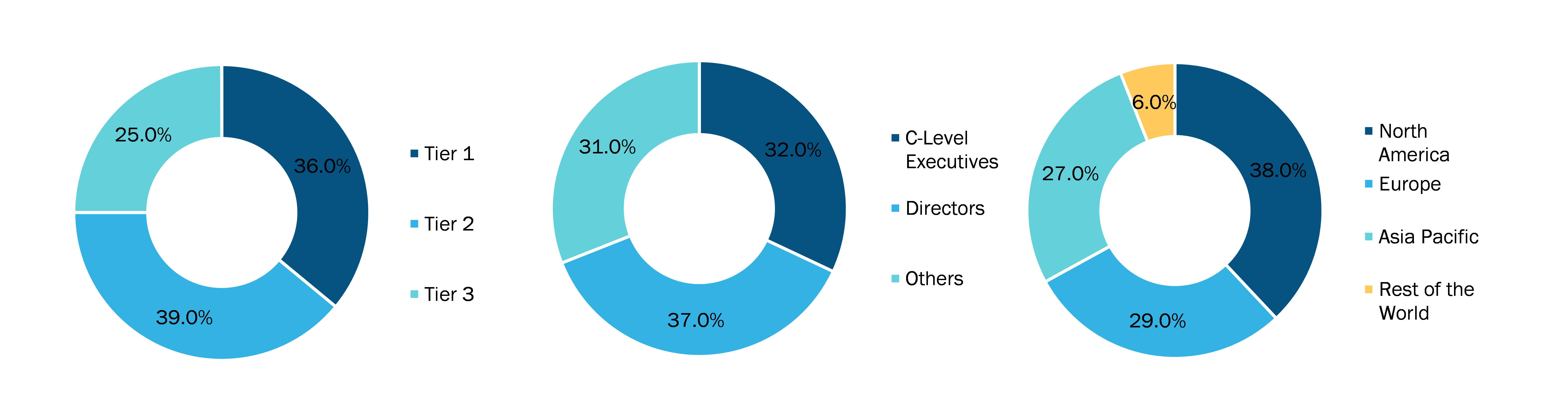

Below is the breakup of our primary respondents by company, designation, and region:

Once we receive the confirmation from primary research sources or primary respondents, we finalize the base year market estimation and forecast the data as per the macroeconomic and microeconomic factors assessed during data collection.

- Data Analysis:

Once data is validated through both secondary as well as primary respondents, we finalize the market estimations by hypothesis formulation and factor analysis at regional and country level.

- Macro-Economic Factor Analysis:

We analyse macroeconomic indicators such the gross domestic product (GDP), increase in the demand for goods and services across industries, technological advancement, regional economic growth, governmental policies, the influence of COVID-19, PEST analysis, and other aspects. This analysis aids in setting benchmarks for various nations/regions and approximating market splits. Additionally, the general trend of the aforementioned components aid in determining the market's development possibilities.

- Country Level Data:

Various factors that are especially aligned to the country are taken into account to determine the market size for a certain area and country, including the presence of vendors, such as headquarters and offices, the country's GDP, demand patterns, and industry growth. To comprehend the market dynamics for the nation, a number of growth variables, inhibitors, application areas, and current market trends are researched. The aforementioned elements aid in determining the country's overall market's growth potential.

- Company Profile:

The “Table of Contents” is formulated by listing and analyzing more than 25 - 30 companies operating in the market ecosystem across geographies. However, we profile only 10 companies as a standard practice in our syndicate reports. These 10 companies comprise leading, emerging, and regional players. Nonetheless, our analysis is not restricted to the 10 listed companies, we also analyze other companies present in the market to develop a holistic view and understand the prevailing trends. The “Company Profiles” section in the report covers key facts, business description, products & services, financial information, SWOT analysis, and key developments. The financial information presented is extracted from the annual reports and official documents of the publicly listed companies. Upon collecting the information for the sections of respective companies, we verify them via various primary sources and then compile the data in respective company profiles. The company level information helps us in deriving the base number as well as in forecasting the market size.

- Developing Base Number:

Aggregation of sales statistics (2020-2022) and macro-economic factor, and other secondary and primary research insights are utilized to arrive at base number and related market shares for 2022. The data gaps are identified in this step and relevant market data is analyzed, collected from paid primary interviews or databases. On finalizing the base year market size, forecasts are developed on the basis of macro-economic, industry and market growth factors and company level analysis.

- Data Triangulation and Final Review:

The market findings and base year market size calculations are validated from supply as well as demand side. Demand side validations are based on macro-economic factor analysis and benchmarks for respective regions and countries. In case of supply side validations, revenues of major companies are estimated (in case not available) based on industry benchmark, approximate number of employees, product portfolio, and primary interviews revenues are gathered. Further revenue from target product/service segment is assessed to avoid overshooting of market statistics. In case of heavy deviations between supply and demand side values, all thes steps are repeated to achieve synchronization.

We follow an iterative model, wherein we share our research findings with Subject Matter Experts (SME’s) and Key Opinion Leaders (KOLs) until consensus view of the market is not formulated – this model negates any drastic deviation in the opinions of experts. Only validated and universally acceptable research findings are quoted in our reports.

We have important check points that we use to validate our research findings – which we call – data triangulation, where we validate the information, we generate from secondary sources with primary interviews and then we re-validate with our internal data bases and Subject matter experts. This comprehensive model enables us to deliver high quality, reliable data in shortest possible time.

Ottieni un campione gratuito per questo repot

Ottieni un campione gratuito per questo repot