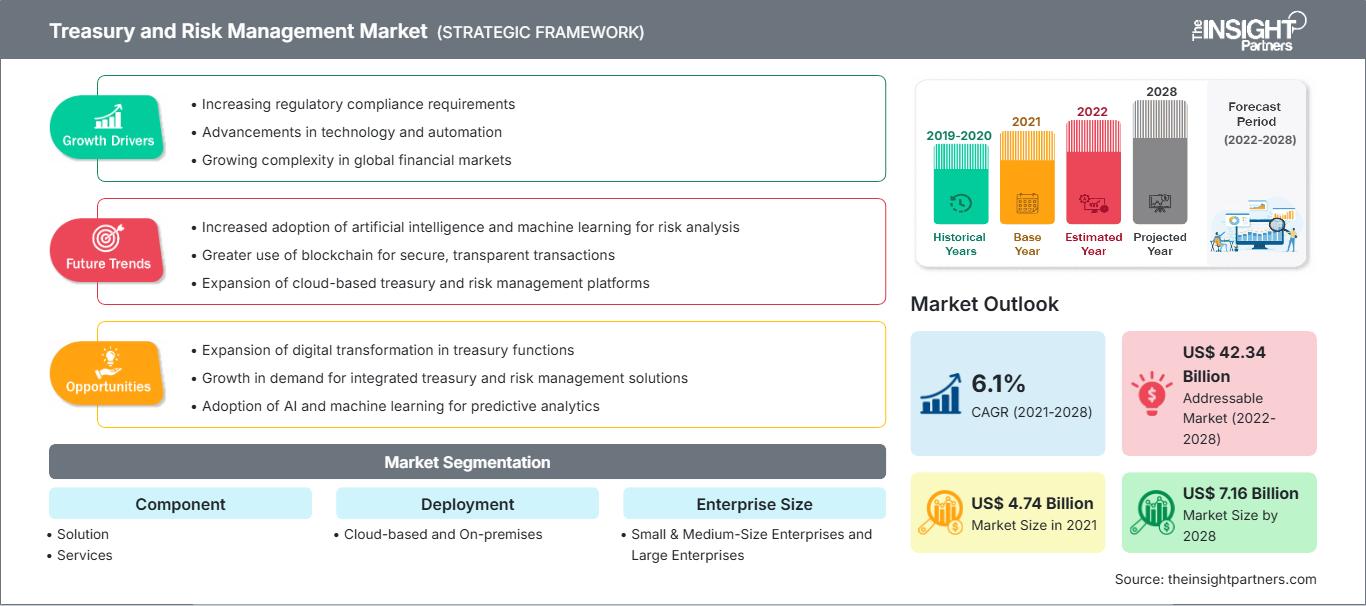

Si prevede che il mercato della tesoreria e della gestione del rischio crescerà da 4.739,39 milioni di dollari nel 2021 a 7.156,90 milioni di dollari entro il 2028; si stima una crescita a un CAGR del 6,1% nel periodo 2021-2028.

L'intelligenza artificiale (IA) aiuta il settore finanziario a semplificare e ottimizzare diversi processi, che vanno dalle decisioni di credito all'analisi quantitativa nella tesoreria e nella gestione del rischio finanziario. Le soluzioni di IA facilitano valutazioni più accurate dei debitori tradizionalmente meno serviti, inclusi i millennial, nel processo decisionale in materia di credito, aiutando così banche e istituti di credito a prendere decisioni aziendali più intelligenti. Inoltre, l'IA semplifica e automatizza il processo di finanziamento in diverse banche, società di investimento e società di gestione patrimoniale. Ad esempio, aixigo AG utilizza soluzioni di gestione patrimoniale basate sull'IA per fornire servizi di trasformazione digitale, private banking, retail banking, robo advisor e gestione patrimoniale. Il software di robo advisor di aixigo AG utilizza l'intelligenza artificiale per sostituire i componenti umani nel punto vendita durante il processo di investimento finanziario. Analogamente, Synechron Inc. offre una soluzione basata sull'intelligenza artificiale chiamata Neo per il settore dei servizi finanziari. Neo combina in modo unico la consulenza digitale, aziendale e tecnologica di Synechron per guidare gli istituti finanziari nell'implementazione di soluzioni di intelligenza artificiale per superare complesse sfide aziendali. Pertanto, si prevede che la crescente popolarità dell'assistenza basata sull'intelligenza artificiale in banche, società di investimento e società di gestione patrimoniale stimolerà la quota di mercato della tesoreria e della gestione del rischio durante il periodo di previsione.

Personalizza questo rapporto in base alle tue esigenze

Potrai personalizzare gratuitamente qualsiasi rapporto, comprese parti di questo rapporto, o analisi a livello di paese, pacchetto dati Excel, oltre a usufruire di grandi offerte e sconti per start-up e università

Mercato della tesoreria e della gestione del rischio: Approfondimenti strategici

-

Ottieni le principali tendenze chiave del mercato di questo rapporto.Questo campione GRATUITO includerà l'analisi dei dati, che vanno dalle tendenze di mercato alle stime e alle previsioni.

Impatto della pandemia di COVID-19 sul mercato globale della tesoreria e della gestione del rischio

Prima della pandemia di COVID-19, la domanda di soluzioni/servizi di tesoreria e gestione del rischio era elevata a causa della crescente digitalizzazione. Ad esempio, nell'aprile 2019, secondo l'articolo pubblicato da Business Wire, la spesa per la trasformazione digitale ammontava a 1,18 trilioni di dollari, con un aumento del 17,9% rispetto al 2018.

Secondo l'analisi di mercato della tesoreria e della gestione del rischio, nel 2020 la pandemia di COVID-19 ha influenzato notevolmente le attività delle imprese e ne ha modificato alcuni aspetti fondamentali. La diffusione del COVID-19 nel 2020 ha portato a lockdown globali in diversi paesi per scongiurare la crisi e ridurre al minimo il rischio di contagio. Ciò ha generato un forte boom nell'adozione di tecnologie digitali per garantire la continuità operativa delle aziende durante l'epidemia di COVID-19. La maggior parte delle aziende è passata all'infrastruttura cloud e ha continuato le proprie attività, mantenendo le restrizioni imposte dal lockdown. Inoltre, la pandemia di COVID-19 ha spinto le aziende a pensare al futuro della tesoreria aziendale in linea con la digitalizzazione, la gestione integrata del rischio e una rinnovata attenzione all'ottimizzazione dei costi e alla gestione della liquidità. Pertanto, l'adozione di soluzioni/servizi di tesoreria e gestione del rischio ha registrato un aumento nel 2020. Pertanto, l'impatto complessivo della pandemia di COVID-19 sul mercato della tesoreria e della gestione del rischio è stato positivo nel 2020.

Secondo l'analisi del mercato della tesoreria e della gestione del rischio nel 2021 e nel 2022, l'allentamento delle misure di lockdown, l'adozione di tecnologie cloud da parte di diverse aziende e il passaggio delle organizzazioni all'automazione con tecnologie come l'intelligenza artificiale (IA) e il machine learning per la gestione della liquidità hanno avuto un impatto positivo sulla crescita del mercato della tesoreria e della gestione del rischio. Ad esempio, a maggio 2021, Refinitiv e IBSFINtech hanno annunciato una collaborazione per il lancio di una nuova soluzione di gestione automatizzata della tesoreria basata su cloud. La soluzione, denominata InTReaX, sarà una soluzione di gestione della liquidità e del rischio valutario. Pertanto, l'adozione di soluzioni di gestione della tesoreria basate su cloud da parte di diverse aziende creerà molteplici opportunità per gli operatori del mercato.

Il mercato della tesoreria e della gestione del rischio prima della pandemia di COVID-19 era di 4.337,46 milioni di dollari nel 2019. Il mercato durante la pandemia era di 4.526,57 milioni di dollari nel 2020. Inoltre, nel 2021, il mercato era di 4.739,39 milioni di dollari. Pertanto, l'impatto complessivo della pandemia di COVID-19 sul mercato è stato positivo nel 2020.

Approfondimenti sul mercato della tesoreria e della gestione del rischio

Crescente domanda di servizi di analisi finanziaria

Le organizzazioni utilizzano strumenti di analisi finanziaria per ottenere informazioni su alcune tendenze presenti e future al fine di migliorare le proprie performance aziendali. I servizi di analisi finanziaria offrono analisi della qualità dei dati finanziari, layout dei dati, analisi dei clienti, analisi predittiva, analisi delle componenti principali e raccolta di dati finanziari. Queste analisi richiedono dati finanziari dettagliati e altri dati rilevanti per identificare modelli. Sulla base di queste analisi, le aziende formulano previsioni sugli acquisti dei propri clienti e sul periodo di permanenza in azienda dei propri dipendenti. Pertanto, i servizi di analisi finanziaria aiutano le organizzazioni a migliorare la redditività, il flusso di cassa e il valore aziendale. Possono utilizzare le informazioni acquisite attraverso queste analisi per migliorare i propri ricavi e processi aziendali. Ad esempio, Accenture PLC fornisce le più recenti soluzioni di dati e analisi per i fornitori di servizi finanziari e li assiste nella loro implementazione. L'analisi dei report di tesoreria e gestione del rischio include servizi per queste aziende con analisi dei costi e analisi delle performance aziendali. Con un'attenzione particolare a conti economici, stati patrimoniali e rendiconti finanziari, l'analisi finanziaria viene utilizzata per valutare le tendenze economiche, definire politiche finanziarie, formulare piani aziendali a lungo termine e individuare progetti o aziende su cui investire. I fornitori di servizi finanziari, come le banche d'investimento, generano e archiviano più dati rispetto ad altre aziende, poiché la finanza è un'attività caratterizzata da un elevato numero di transazioni. Le banche utilizzano i dati per stimare i rischi e migliorare la redditività complessiva. Pertanto, con i molteplici vantaggi per banche e società di investimento, la domanda di servizi di analisi finanziaria sta aumentando significativamente, stimolando così la crescita del mercato della tesoreria e della gestione del rischio.

Le funzioni di tesoreria traggono evidenti benefici dall'analisi finanziaria, che fornisce informazioni più approfondite su clienti, concorrenti, redditività e processi. L'analisi finanziaria può anche rafforzare la capacità del direttore finanziario (CFO) di guidare il processo decisionale strategico e la pianificazione degli investimenti. Pertanto, la creazione di un'organizzazione basata sull'analisi è diventata anche il principale motore della collaborazione tra CFO e direttore informatico (CIO). Pertanto, la domanda di servizi di analisi finanziaria sta crescendo in modo significativo, trainando il mercato della tesoreria e della gestione del rischio.

Approfondimenti di mercato basati sui componenti

In base ai componenti, il mercato della tesoreria e della gestione del rischio si divide in soluzioni e servizi. Il segmento delle soluzioni ha guidato il mercato con una quota maggiore nel 2020.

Approfondimenti di mercato basati sull'implementazione

In base all'implementazione, il mercato della tesoreria e della gestione del rischio si divide in cloud e on-premise. Il segmento cloud ha guidato il mercato con una quota maggiore nel 2020.

Approfondimenti di mercato basati sulle dimensioni aziendali

In base alle dimensioni aziendali, il mercato della tesoreria e della gestione del rischio si divide in piccole e medie imprese e grandi imprese. Il segmento delle grandi imprese ha guidato il mercato con una quota maggiore nel 2020.

Approfondimenti di mercato basati sulle applicazioni

In base all'applicazione, il mercato della tesoreria e della gestione del rischio è segmentato in gestione dei conti, gestione della liquidità, conformità e gestione del rischio e gestione delle risorse finanziarie. Il segmento della gestione della liquidità ha rappresentato la quota di mercato maggiore nel 2020.

Approfondimenti di mercato basati sull'utente finale

In base all'utente finale, il mercato è segmentato in BFSI, IT e telecomunicazioni, vendita al dettaglio e commercio elettronico, sanità, produzione e automotive e altri. Il segmento BFSI ha guidato il mercato della tesoreria e della gestione del rischio con la quota maggiore nel 2020.

Gli operatori che operano nel mercato della tesoreria e della gestione del rischio adottano strategie come fusioni, acquisizioni e iniziative di mercato per mantenere le proprie posizioni sul mercato. Di seguito sono elencati alcuni sviluppi dei principali attori:

- A luglio 2021, FIS ha lanciato una nuova serie di soluzioni di gestione del rischio basate sull'intelligenza artificiale (IA). FIS ha annunciato una nuova serie di prodotti creati in collaborazione con C3 AI per assistere le organizzazioni dei mercati dei capitali nella migliore gestione della conformità normativa e del rischio, sfruttando la potenza dei propri dati organizzativi.

- A novembre 2020, la banca nordica Lunar, challenger bank, ha selezionato la soluzione basata su cloud di FIS nel settore della tesoreria e della gestione del rischio con l'obiettivo di ottenere supporto nell'ottimizzazione della liquidità, nella gestione del rischio e nell'espansione. Lunar ha scelto Ambit Quantum, basato su cloud privato di FIS, per semplificare la contabilizzazione delle coperture e la conformità normativa. Lunar utilizza FIS SWIFT Service Bureau per collegare le sue operazioni di tesoreria e pagamento ai partner bancari tramite SWIFT e altre borse e reti del settore.

Le tendenze e i fattori regionali che influenzano il mercato della Tesoreria e della Gestione del Rischio durante il periodo di previsione sono stati ampiamente spiegati dagli analisti di The Insight Partners. Questa sezione illustra anche i segmenti e la geografia del mercato della Tesoreria e della Gestione del Rischio in Nord America, Europa, Asia-Pacifico, Medio Oriente e Africa, America Meridionale e Centrale.

Ambito del rapporto di mercato sulla tesoreria e la gestione del rischio

| Attributo del rapporto | Dettagli |

|---|---|

| Dimensioni del mercato in 2021 | US$ 4.74 Billion |

| Dimensioni del mercato per 2028 | US$ 7.16 Billion |

| CAGR globale (2021 - 2028) | 6.1% |

| Dati storici | 2019-2020 |

| Periodo di previsione | 2022-2028 |

| Segmenti coperti |

By Componente

|

| Regioni e paesi coperti |

Nord America

|

| Leader di mercato e profili aziendali chiave |

|

Densità degli operatori di mercato della tesoreria e della gestione del rischio: comprendere il suo impatto sulle dinamiche aziendali

Il mercato della tesoreria e della gestione del rischio è in rapida crescita, trainato dalla crescente domanda degli utenti finali, dovuta a fattori quali l'evoluzione delle preferenze dei consumatori, i progressi tecnologici e una maggiore consapevolezza dei vantaggi del prodotto. Con l'aumento della domanda, le aziende stanno ampliando la propria offerta, innovando per soddisfare le esigenze dei consumatori e sfruttando le tendenze emergenti, alimentando ulteriormente la crescita del mercato.

- Ottieni il Mercato della tesoreria e della gestione del rischio Panoramica dei principali attori chiave

Profili aziendali

- Broadridge Financial Solutions, Inc.

- FIS

- Oracle Corporation

- Pricewaterhousecoopers International Limited (PWC)

- SAP SE

- Fiserv, Inc.

- Calypso Technology, Inc (Adenza)

- Kyriba Corp

- Mors Software

- Wolters Kluwer

- Analisi storica (2 anni), anno base, previsione (7 anni) con CAGR

- Analisi PEST e SWOT

- Valore/volume delle dimensioni del mercato - Globale, Regionale, Nazionale

- Industria e panorama competitivo

- Set di dati Excel

Report recenti

Rapporti correlati

Testimonianze

Motivo dell'acquisto

- Processo decisionale informato

- Comprensione delle dinamiche di mercato

- Analisi competitiva

- Analisi dei clienti

- Previsioni di mercato

- Mitigazione del rischio

- Pianificazione strategica

- Giustificazione degli investimenti

- Identificazione dei mercati emergenti

- Miglioramento delle strategie di marketing

- Aumento dell'efficienza operativa

- Allineamento alle tendenze normative

Ottieni un campione gratuito per - Mercato della tesoreria e della gestione del rischio

Ottieni un campione gratuito per - Mercato della tesoreria e della gestione del rischio